- 3

- 评论

- ♥ 收藏

- A大中小

北京时间今天凌晨,美联储召开了9月FOMC会议,以11比1的投票结果(鹰派理事Bowman反对,认为应降息25bp)决定降低基准利率50bp至4.75%-5.00%,这是05年以来首次出现投票分歧的FOMC会议。降息幅度高于市场预期,落在市场预期的乐观情景中。美联储点阵图显示决策者对今年年底联邦基金利率的预估中值从5.1%大幅降低至4.4%,但鲍威尔言论略偏鹰,股债收跌。截至收盘,道指、纳指100和标普500分别下跌0.25%、0.45%和0.29%;VIX恐慌指数升至17.6;美十年期国债利率先降后升、V型收涨5bp至3.70%,两年期国债利率走势相同、收涨2bp至3.62%;美元指数微跌至100.6;COMEX期金跌至2584美元。对此,我们有如下快评:本次FOMC会议值得关注的要点:

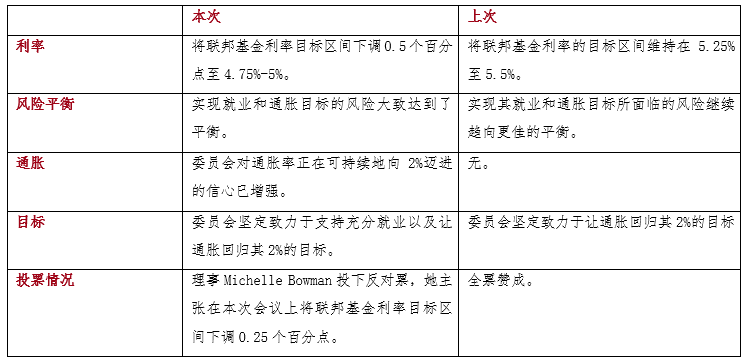

相比7月声明的主要措辞变化

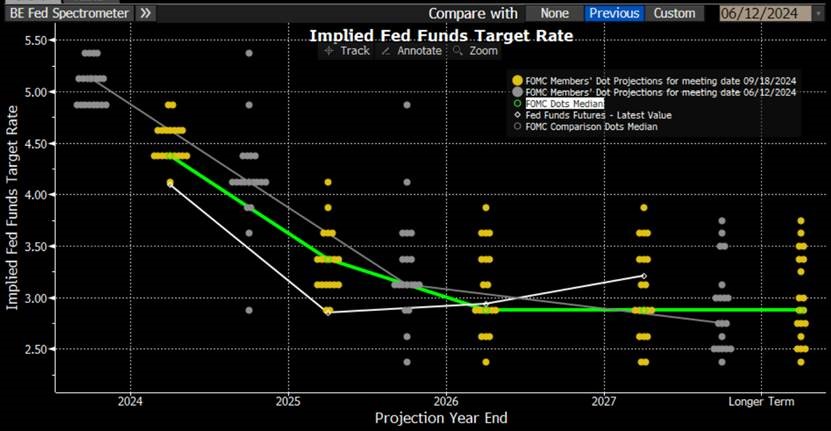

点阵图显示2024年降息幅度由25bp大幅升至100bp,上调长期利率中枢。FOMC点阵图中位数预测显示,2024年利率中枢为4.375%(6月时为5.125%),2025年利率中枢为3.375%(6月时为4.125%),2026年利率中枢为2.875%(6月时为3.125%),长期中枢从2.625%小幅升至2.875%。整体点阵图观点趋于离散。

(灰点为6月点阵图,黄点为9月点阵图)

预测方面,上修2024年失业率,下修2024年核心通胀。相较6月预测中位数,美联储将:

1. GDP增速:2024年从前值的2.1%小幅下修至2.0%,2025、2026年维持2.0%不变,长期保持2.0%增速不变。

2. 失业率:2024年从此前的4.0%上修至4.4%,2025年此前的4.2%上修至4.4%,2026年从4.1%上修至4.3%,长期失业率维持4.2%。

3. 核心PCE同比:2024年从前值的2.6%下修至2.3%,2025年从前值的2.3%下修至2.1%,2026年维持2.0%不变,长期维持2.0%不变。

认为经济稳固,未发现经济低迷迹象,抗通胀仍未胜利,不应当认为降息50bp是新节奏,确认此次为“预防式降息”。 发布会上鲍威尔针对如下要点给出答复:

1. 降息:忠告市场别把50个基点当成新节奏,幅度大小没有明确规则,将继续在每次会议上视情况做决定。政策行动可以根据需要适时加快、放慢或暂停。原本可能在7月时降息。降息是为了保持美国经济的良好状态。我们不认为我们(货币政策操作)落后了,我们认为这是及时的,但可以把今天的货币政策操作看作是我们承诺不落后的标志。

2. 经济:最近的指标表明,经济活动继续以稳健的步伐扩张。现在在经济中没有看到任何迹象表明经济低迷的可能性增加了。

3. 通胀:并未宣布抗通胀取得胜利,楼市通胀减速慢于预期,其它要素表现良好。

4. 就业:劳动力市场状况非常接近充分就业,如果回顾过去,4.2%是一个很低的、非常健康的失业率。劳动力市场实际上处于稳固状态,我们今天政策行动的意图是保持这一状态。如果劳动力市场意外放缓,那么我们有能力通过加快削减来应对。

5.大选相关:我们不为任何政客、任何政治人物、任何事件服务。

市场反应及影响:

鲍威尔发言态度偏谨慎,市场冲高回落。本次会议前持续冷却的通胀数据和走弱的经济数据为本次降息提供了基础,最终本次降息幅度超过市场预期的中枢,但是,本次降息决定罕见出现官员反对意见,且鲍威尔会后发言略微偏鹰,认为通胀还未完全解决,劳动力市场和经济并不疲软,重点提示市场不能将50bp的降息幅度看做新节奏。综合来看,根据联邦基金利率期货市场表现,本次FOMC会议前后,2024年11月降息50bp概率从前一日的46%降至33%,9月会议后至2024年末降息幅度从前一日的75bp降至70bp。从资产端看,美股冲高回落,美债利率探底回升。

美债利率中枢完成下探,但需关注“自我抑制”特性和期限溢价回升。十年期美债利率前期受通胀回落、经济数据偏弱的影响,一度回落至3.65%,后随着会议进程修复至3.70%上方。往后看,考虑到四季度通胀在低基数效应退却下有翘尾风险,经济还未疲软至需要宽松刺激,且联储受制于政策独立性舆论可能克制降息节奏、继续谨慎的预期管理,当前市场对于年内降息4次以上的押注仍可能略偏乐观,提示美债利率仍将存在“自我抑制”式的反弹:美债利率过快下行可能导致利率敏感型需求反弹,从而使得通胀进一步冷却被阶段性证伪。而期限溢价方面,供需格局和利率路径不确定性都有可能导致长端美债利率回升。我们倾向于认为,年内美债利率仍处在上有顶下有底的波段中摇摆,中枢稳定,但是继续大幅下行的概率不大。

美股分子端韧性短期不可证伪,但过满的预期存在回调风险。整体仍由龙头科技公司涨跌主导,经营情况的乐观是托底的压舱石。在人工智能产业趋势的帮助下,分子端增速上行的假设短期不可证伪,但是过满的预期存在回调风险,且AI降本增效路径的不确定性也可导致投资放缓。分母端短期受到降息预期反复而保持波动。当前标普500估值位于十年均值+1倍标准差上方,估值安全垫偏弱。在目前阶段,美股下行风险大于上行风险是我们的基准假设。

美联储降息50bp属于预防式降息,预计对港股的影响大于A股。A股方面,美联储降息并非核心要素,虽然对于国内货币政策的约束稍有打开,但A股趋势性回稳的核心仍在于国内基本面和逆周期政策的加码。具体板块方面,A股中的出口链可能相对受益,前期估值已经有所调整,但中报反映板块景气度依然偏强,同时也比较明确受益于海外降息。

#美联储降息50基点 市场影响几何?##白酒板块再度下挫 茅台跌超2%##九月基金投资策略#

$国泰国证有色金属行业指数(LOF)C(OTCFUND|015596)$$国泰国证有色金属行业指数(LOF)A(OTCFUND|160221)$

$国泰黄金ETF联接A(OTCFUND|000218)$$国泰黄金ETF联接C(OTCFUND|004253)$$国泰中证沪深港黄金产业股票ETF发起联接A(OTCFUND|021673)$$国泰中证沪深港黄金产业股票ETF发起联接C(OTCFUND|021674)$$国泰大宗商品(OTCFUND|160216)$$国泰中证香港内地国有企业ETF发起联接(QDII)C(OTCFUND|021045)$

风险提示:指数短期涨跌幅仅供分析参考,不预示未来表现。市场观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。基金有风险,投资需谨慎。本报告的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,不作为任何法律文件。