- 4

- 评论

- ♥ 收藏

- A大中小

摘 要

1、目前A股市场估值低位,成交额也明显缩量,随着美联储降息开启,国内政策空间也有望打开,提振市场信心。这周需关注8月中美物价、国内经济数据情况,若8月经济数据偏弱,可能强化政策预期。

2、这周消费电子产业链催化密集,海内外两大手机厂商将同日开启新品发布会。2023年四季度全球智能手机出货同比结束连续9个季度的下跌,预计随着消费电子新品发布,行业景气度有望持续回升,或可关注$国泰中证消费电子主题ETF发起联接C(OTCFUND|014907)$的投资机会。

3、某美国新能车巨头企业发布路线图,预计2025年第一季度在中国和欧洲推出全自动驾驶(FSD)系统,但仍有待监管批准。8月以来上海、北京、海南、重庆等地区相继开始地方的置换补贴政策,政策发力和智驾新进展环境下,或可关注$国泰800汽车与零部件ETF联接C(OTCFUND|012974)$、$国泰中证新能源汽车ETF联接C(OTCFUND|009068)$、$国泰国证新能源汽车指数A(OTCFUND|160225)$、$国泰智能汽车股票A(OTCFUND|001790)$等机会。

正 文

一、大盘分析

上周A股延续调整,上证指数下跌2.7%,日市场均成交额小幅回落至5868亿元。行业层面,上周仅汽车上涨,石油石化、电子、有色领跌。

8月底上市公司中报披露完毕,A股整体营收和净利润同比继续下滑,同时8月PMI数据低于预期,整体反映宏观经济承压,需要更多政策支持。

央行上周表示目前金融机构的平均法定存款准备金率大约在7%,仍有一定空间,央行将持续推动社会综合融资成本稳中有降,但存贷款利率进一步下行还面临一定约束。因此预计后续降准可能率先落地,降息出现则是有一定难度。

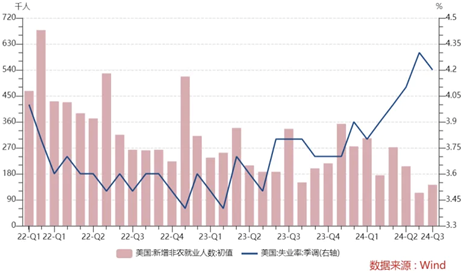

海外来看,美国8月标普全球制造业PMI/ISM制造业PMI分别为47.9/47.2,低于市场预期。劳动力市场,7月JOLTs职位空缺767.3万人,创2021年年初以来新低;8月ADP就业人数增9.9万人,非农就业人数增加14.2万人,低于市场预期;8月失业率4.2%,预期4.2%,前值4.3%。

就业报告发布后,市场定价一度倾向于降息50个基点,但随后又回落至25个基点。非农就业数据虽不及预期,但失业率比之前回落,或印证就业情况放缓但仍有韧性。

目前A股市场估值低位,成交额也明显缩量,随着美联储降息开启,国内政策空间也有望打开,提振市场信心,或可关注$国泰上证综合ETF联接C(OTCFUND|011320)$。这周需关注8月中美物价、国内经济数据情况,若8月经济数据偏弱,可能强化政策预期。

二、消费电子板块

这周消费电子产业链催化密集,海内外两大手机厂商将同日开启新品发布会。某美国手机龙头企业将于北京时间9月10日举办发布会,预计将推出最新款iPhone、Watch和AirPods。目前Apple Intelligence仅支持A17Pro芯片、M系列芯片及后续迭代的产品机型,手机端仅有iPhone15Pro和iPhone15ProMax支持Apple Intelligence,因此可能会催化换机需求。

从产业链的消息来看,该海外手机龙头对iPhone16的出货前景相对乐观,并要求供应商为大约8800万至9000万部智能手机准备零部件,超过了去年约8000万部新iPhone的初始订单,增长约10%。预计下半年将看到更多基于端侧和云端的生成式AI模型支持的手机和应用问世。

国内方面,国内某手机知名厂商也将于9月10日14:30举办新品发布会,推出全球首款三折叠量产手机,代号为MateXT。其内屏展开尺寸或将达到10英寸,相比左右折机型提升近50%。三折叠手机对柔性OLED面板、铰链等零部件的需求可能会出现显著增长。MateXT已经在上周六12:08开启预订,目前预约量已突破200万。

根据IDC数据,2023年四季度全球智能手机出货同比结束连续9个季度的下跌,进入复苏周期。2024年二季度全球出货量同比增长6.5%,延续弱复苏趋势;其中中国出货量同比增长8.9%,主要受到新机型发布、某美国手机厂商降价促销等因素影响。

预计随着消费电子新品发布,行业景气度有望持续回升,或可关注国泰中证消费电子主题ETF发起联接C(014907)的投资机会。

三、汽车板块

某美国新能车巨头企业9月5日在X平台上发布路线图,预计2025年第一季度在中国和欧洲推出全自动驾驶(FSD)系统,但仍有待监管批准。

根据此次公布的路线图:2024年9月,推送FSD V12.5.2;2024年10月,预计将推送FSD倒车和车位到车位能力;FSD V13平均接管率改进6倍。后续若FSD进入中国,其产品吸引力提升,或进一步提振该美国新能车企业的在华销量,产业链供应商或将受益。

根据乘联会,初步统计8月乘用车市场零售191.0万辆,同比下降1%,环比增长11%;新能源车市场零售101.5万辆,同比增长42%,环比增长16%。接下来进入传统的金九银十旺季及年底的促销期,市场的同环比增长率有望恢复。

8月以来上海、北京、海南、重庆等地区相继开始地方的置换补贴政策,预计后续更多省市也会推出。政策发力和智驾新进展环境下,或可关注国泰中证800汽车与零部件ETF发起联接C(012974)、国泰中证新能源汽车ETF联接C(009068)、国泰国证新能源汽车指数A(160225)、国泰智能汽车股票A(001790)等机会。

#华为三折叠手机预约火爆 你会买吗?##医疗领域扩大开放 行业影响几何?##九月基金投资策略#

国泰中证消费电子主题ETF联接C成立于2022.02.16,自成立以来-2024上半年净值增长率/业绩基准(%):-26.45/-28.36,2.18/1.02,0.43/-0.49。业绩比较基准: 中证消费电子主题指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。黄岳自2022年2月16日起管理本基金。

国泰国证新能源汽车指数(LOF)A成立于2016.07.01,2019-2024上半年净值增长率/业绩基准(%):31.47/25.95,92.47/84.20,30.51/32.48,-26.15/-27.61,-26.23/-27.51,-10.56/-11.15。业绩比较基准:国证新能源汽车指数收益率x95%+银行活期存款利率(税后)x5%。数据来源:基金定期报告。本基金为股票型指数基金,属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

国泰中证800汽车与零部件ETF联接C成立于2021.08.03,成立以来-2024上半年净值增长率/业绩比较基准(%):-1.61/-3.51,-19.50/-23.03,2.21/2.55,2.64/1.58。业绩比较基准: 中证800汽车与零部件指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。晏曦自2023年5月30日起管理本基金。

国泰中证新能源汽车ETF联接C成立于2020.04.03,自成立以来-2024上半年净值增长率/业绩基准(%):97.42/100.65,38.97/40.08,-26.92/-27.60,-26.22/-28.06,-15.81/-16.92,2.64/1.58。业绩比较基准:中证新能源汽车指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰智能汽车A成立于2017.08.01,王阳管理时间为2019.08.15至今,该产品业绩比较基准为:中证新能源汽车指数收益率x80%+中证综合债指数收益率x20%,该产品2019-2024上半年基金业绩/业绩基准(%):53.26/36.96,112.38/78.55,35.47/35.39,-29.10/-22.71,-12.14/-23.29,-22.74/-13.56。数据来源:基金定期报告。本基金为股票型基金,属于证券投资基金中预期风险和预期收益较高的品种,其预期风险和预期收益高于混合型基金、债券型基金和货币市场基金。

国泰上证综合ETF联接C基金成立于2021.1.22,国泰上证综合ETF联接C自成立-2024上半年净值增长率/业绩比较基准(%):6.53/0.54,-7.16/-14.35,-0.46/-3.47,2.38/-0.21。业绩比较基准:上证综合指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

风险提示:本材料由国泰基金管理有限公司提供。本材料观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,不保证基金一定盈利,也不保证最低收益。投资者在投资前应仔细阅读《基金合同》、《招募说明书》、《产品资料概要》、风险揭示书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的风险承受能力相适应。基金管理人提醒投资人基金投资的“买者自负”原则,材料观点仅供参考,不构成任何投资建议和承诺。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,投资需谨慎。