- 2

- 评论

- ♥ 收藏

- A大中小

摘 要

1、随着夏季步入尾声,动力煤整体步入淡季下行阶段,但当前夏秋交替阶段部分地区仍处于高温状态,短期动力煤需求降幅预计不会过快。“金九银十”和政策逐步落地下,预计后期稳经济措施将发力,市场预期回暖,焦煤需求有望提振。煤炭板块积极响应政策号召,未来分红比例及频次均有望持续提升。在市场风险偏好还没有显著改善的情况下,依然或可关注高股息国泰中证煤炭ETF联接C(008280)的投资机会。

2、国家新闻出版署发布了8月游戏版号,本次版号数量为117个,为2022年重启以来国产游戏版号单月新高。国民级优质IP与优质游戏双向赋能,有望持续破圈促进文旅经商等多领域产业协同发展,缓解市场对于游戏行业长期存在的政策风险的忧虑。或可关注国泰中证动漫游戏ETF联接C(012729)的低位布局机会。

3、昨日受到银行、煤炭、地产等板块的拖累,红利出现回调。随着今年中报披露完毕,我们观察到A股上市公司整体营收和盈利增速趋弱、资本开支放缓,但更加注重投资者回报,分红显著上升。在经济增速和利率下行、上市公司业绩承压、市场风险偏好不足的背景下,高股息类资产仍然可能通过较为固定的现金流获得二级市场投资者的青睐。投资者或可通过国泰富时中国国企开放共赢ETF联接C(019269)、国泰中证香港内地国有企业ETF发起联接C(021045)、国泰上证国有企业红利ETF发起联接C(021702)等产品布局红利类资产。

4、家电板块昨日上涨,行业上半年盈利能力相对较好,以旧换新补贴政策对需求的提振逐步落地。24H1分行业来看,家电的整体盈利增速为9%,在全A中排名较为靠前。分子行业来看,受益于外销的需求强势,白电表现最为稳健。资金方面,家电行业颇受机构投资者青睐,公募基金已经连续6个季度增配家电。政策面上,近日,国家发改委、财政部印发《关于加力支持大规模设备更新和消费品以旧换新的若干措施》,各地方政府相继跟进发布细则,有望提振家电的消费需求。

正 文

一、大盘分析

昨日A股沪深指数分化,沪指盘中失守2800点,再创本轮调整新低。截至收盘,上证指数收跌0.29%,深证成指涨0.82%,创业板指涨0.9%。两市成交额5827.8亿元,上涨个股近4000只。从盘面看,家电、汽车、AI等方向走强,银行股回调明显,煤炭、石油板块表现低迷。

二、煤炭板块

随着夏季步入尾声,动力煤整体步入淡季下行阶段,但当前夏秋交替阶段部分地区仍处于高温状态,短期动力煤需求降幅预计不会过快。展望后期,稳经济政策仍有空间,工业用电及非电用煤需求或仍有增长空间。库存去化叠加国际煤价高位,后期进口煤增量预期仍存变数,国内动力煤价格仍有下限支撑,或将维持震荡。

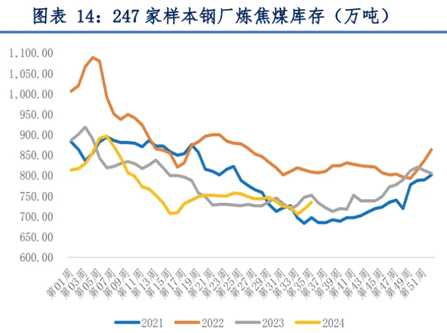

焦煤预期回暖,供需两端库存双增。焦煤上游备货意愿充足,下游库存触底反弹,或将开启累库周期。“金九银十”和政策逐步落地下,预计后期稳经济措施将发力,市场预期回暖,焦煤需求有望提振。

来源:Wind,大同证券

伴随着上市煤企中报披露结束,行业风险落地,或有利于煤炭行业整体触底反弹。7家上市煤企公告中期分红方案,较过去5年合计仅4家中期分红有明显增加,凸显2024年央企市值管理改革对央国企分红政策的促进作用。煤炭板块作为国资重地,当前已经积极响应政策号召,未来分红比例及频次均有望持续提升。

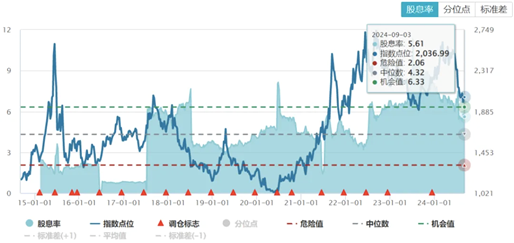

当前国内煤价逐渐回归,维持相对高位窄幅震荡,煤炭逐渐向合理可持续高盈利转型,高股息仍可持续。板块股息率长期维持在6%附近水平,在市场风险偏好还没有显著改善情况下,依然或可关注高股息$国泰中证煤炭ETF联接C(OTCFUND|008280)$的投资机会。

来源:Wind

三、游戏板块

游戏板块昨日上涨。

消息面上,8月30日,国家新闻出版署发布了8月游戏版号,本次版号数量为117个,为2022年重启以来国产游戏版号单月新高。今年游戏版号整体发放数量维持较高水平,截至目前今年已发放926款游戏版号,其中包括进口游戏版号76款。国内游戏监管主要依赖以版号为核心的总量监管,或可看出版号层面的改善。

近期《黑神话:悟空》的大火引发了市场资金的博弈。据VG Insight等第三方机构预估数据,黑神话悟空的Steam预估销量已达1600万。国民级优质IP与优质游戏双向赋能,有望持续破圈促进文旅经商等多领域产业协同发展。这一趋势深化了市场对游戏行业的正面认可,或有望缓解市场对于游戏行业长期存在的政策风险的忧虑。

版号常态化背景下,大厂佳作叠加优质IP有望持续催化游戏产业向好。游戏行业目前处于估值历史低位,AI、AR/MR等新技术也在持续推进和落地,或可关注$国泰中证动漫游戏ETF联接C(OTCFUND|012729)$的低位布局机会。

四、红利板块

昨日受到银行、煤炭、地产等板块的拖累,红利出现回调。

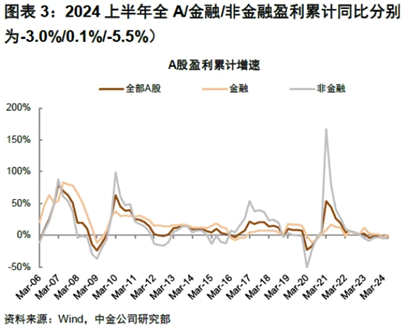

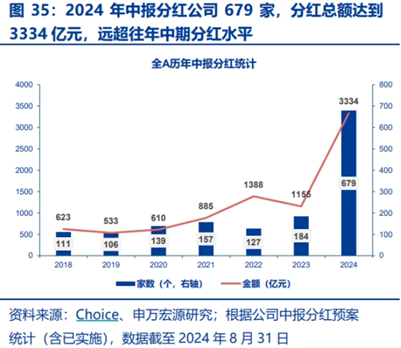

随着今年中报披露完毕,我们观察到A股上市公司整体营收和盈利增速趋弱、资本开支放缓,但更加注重投资者回报,分红显著上升。根据某券商统计,上半年全A上市公司净利润同比下降3%,Q2单季度同比下降1.3%。除了受到PPI同比反弹影响较大的能源和原材料外,多数行业的营收增长放缓,叠加费用率的上升和利润率的下滑。资本开支方面,非金融资本开支自去年下半年起增速放缓,今年Q2增速转负至-10.9%,为近5年来最大的单季同比降幅。在资本开支放缓的背景下,上市公司更加注重以分红等形式增加股东回报。据某券商统计,24年中报分红远超往期,已有679家公司披露分红预案(含已实施),分红总额达到3334亿元。

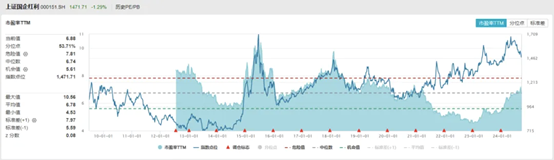

在经济增速和利率下行、上市公司业绩承压、市场风险偏好不足的背景下,高股息类资产仍然可能通过较为固定的现金流获得二级市场投资者的青睐。自2017年以来,国债到期收益率处于下行区间,上证国企红利指数的股息率与国债到期收益率之差不断走阔,近年来维持在3-5%,处于历史较高水平。此外,今年以来,监管通过“国九条”等一系列政策及配套措施引导上市公司加强分红水平和频次,也可能提高投资者对红利类资产的信心。

来源:wind

投资者或可通过$国泰上证国有企业红利ETF发起联接C(OTCFUND|021702)$、$国泰富时中国国企开放共赢ETF发起联接C(OTCFUND|019269)$、$国泰中证香港内地国有企业ETF发起联接(QDII)C(OTCFUND|021045)$布局红利类资产。

其中,国泰上证国有企业红利ETF发起联接C(021702)这个产品都可每月评估分红。估值方面,当前上证国企红利指数的市盈率(TTM)为6.88x,位于上市以来53.71%分位,股息率为5.25%,位于上市以来60.48%分位。

来源:wind

五、家电板块

家电板块昨日上涨,行业上半年盈利能力相对较好,以旧换新补贴政策对需求的提振逐步落地。

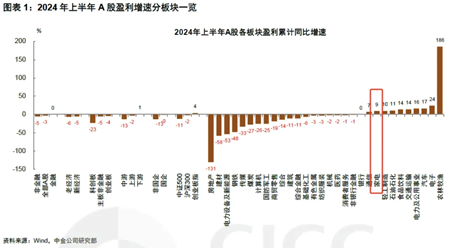

根据某券商统计,24H1分行业来看,家电的整体盈利增速为9%,在全A中排名较为靠前。另据统计,行业净利率已经连续9个季度同比提升,24Q2净利率同比+0.3pct,达到9.5%(24H1净利率8.8%,YoY也为+0.3pct)。分子行业来看,受益于外销的需求强势,白电表现最为稳健,24H1收入/利润分别同比+7.1%/+14.8%,毛利率/净利率同比分别+0.3pct/+0.8pct。

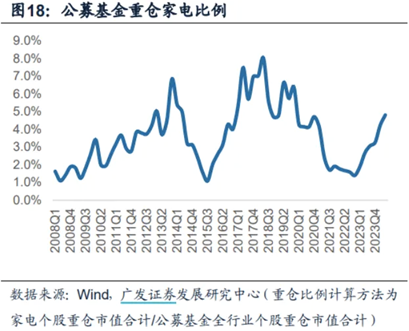

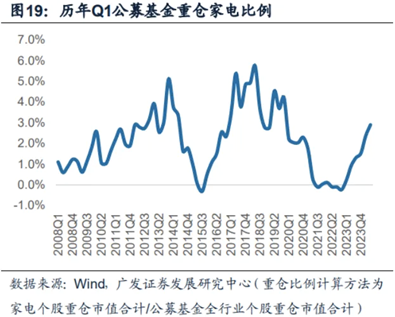

资金方面,家电行业颇受机构投资者青睐。公募基金已经连续6个季度增配家电,据某券商统计,24Q2公募重仓中家电行业配置比例为4.8%,环比+0.6pct,超配2.9%,位于2010年以来71%分位。

政策面上,近日,国家发改委、财政部印发《关于加力支持大规模设备更新和消费品以旧换新的若干措施》,各地方政府相继跟进发布细则,有望提振家电的消费需求。昨日,据财联社报道,上海发布的以旧换新细则称,相关产品按照销售价格的15%予以补贴,消费者可通过银联云闪付、支付宝、微信支付三种移动支付方式各补贴1次,每次补贴不超过2000元。

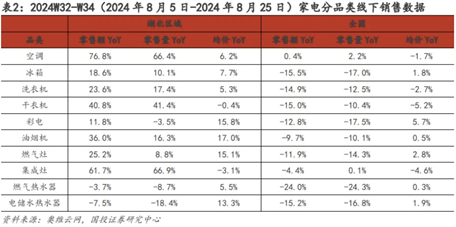

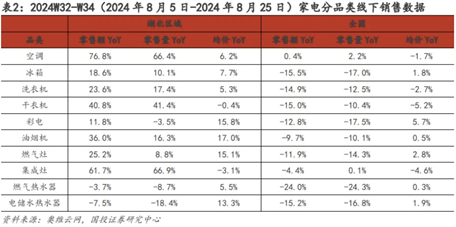

实施效果上,据某券商统计,各地家电“以旧换新”细则落地最早的是湖北(8月7日),其8月各品类的零售额增速明显高于全国水平,如湖北空调的零售额YoY为76.8%,同期全国仅为0.4%。由此推断,随着各地相继落实以旧换新政策,家电的整体需求有望得到较大提振,进而反映在相关企业下半年的业绩中。

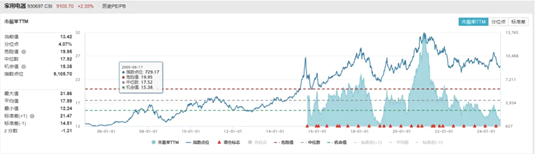

估值方面,中证全指家用电器指数当前的市盈率(TTM)为13.42x,位于上市以来4.07%分位,投资的安全边际较高。感兴趣的投资者或可关注$国泰中证全指家用电器ETF联接C(OTCFUND|008714)$未来的投资机会。

来源:wind

#英伟达带崩纳斯达克 什么信号?##九月基金投资策略##李大霄:珍惜2800点以下的短暂时光#

国泰中证煤炭ETF联接C基金成立于2020年1月16日,国泰中证煤炭ETF联接C自成立以来-2024上半年净值增长/业绩比较基准(%):27.05/8.57,47.11/40.90,16.21/10.04,10.09/3.20,6.69/4.38。业绩比较基准:中证煤炭指数收益率x95%+银行活期存款利率(税后)x5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证动漫游戏ETF联接C成立于2021.06.24。自成立以来-2024上半年净值增长/业绩比较基准(%):13.54/6.80,-27.19/-31.35,33.17/31.49,-21.28/-22.70。数据来源:基金定期报告。业绩比较基准:中证动漫游戏指数收益率*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰富时中国国企开放共赢ETF联接C基金成立于2023.9.5,2023-2024上半年净值增长率/业绩基准(%)为-6.97/-8.46。21.56/21.74。业绩比较基准:富时中国国企开放共赢指数(FTSE China SOE Sustainable Prosperity Index)收益率*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。本基金投资港股通标的股票时,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。本基金完全由国泰基金管理有限公司开发,本基金与伦敦证券交易所集团公司及其附属企业(统称"LSE Group")之间没有关联,也并非受其发起、背书、出售或推广。FTSE Russell是特定LSE Group公司的商标名称之一。LSE Group概不对任何人士使用本基金或基础数据承担任何责任。

国泰中证香港内地国有企业ETF发起联接(QDII)成立于2024.4.26,自成立-2024上半年净值增长率/业绩基准(%):1.37/8.61。业绩比较基准为:中证香港内地国有企业指数收益率(经估值汇率调整)*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。本基金可投资港股通标的股票,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。本基金可投资境外证券市场,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,本基金还面临汇率风险等境外证券市场投资所面临的特别投资风险。基金经理吴向军、吴可凡自本基金成立日起管理至今。资料来源:基金合同生效公告及招募说明书。

国泰上证国有企业红利ETF发起联接C成立于2024年6月19日,业绩比较基准:上证国有企业红利指数收益率*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证全指家用电器ETF联接C成立于2020年4月3日。业绩比较基准为:中证全指家用电器指数收益率*95%+银行活期存款利率(税后)*5%。2020年-2024上半年净值增长/业绩比较基准(%):40.63/47.02,-8.90/-10.08,-19.40/-20.93,4.71/2.93,5.35/4.54。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

风险提示:本材料由国泰基金管理有限公司提供。本材料观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,不保证基金一定盈利,也不保证最低收益。投资者在投资前应仔细阅读《基金合同》、《招募说明书》、《产品资料概要》、风险揭示书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的风险承受能力相适应。基金管理人提醒投资人基金投资的“买者自负”原则,材料观点仅供参考,不构成任何投资建议和承诺。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,投资需谨慎。