- 2

- 评论

- ♥ 收藏

- A大中小

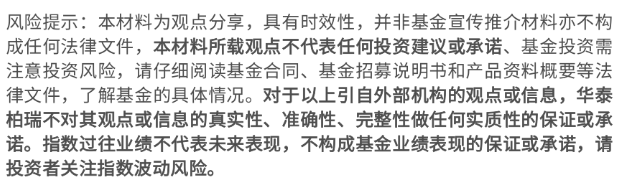

想必很多朋友都已经关注到了,银行板块在今年的表现十分亮眼——截至昨日,行业年内涨幅达27.6%,在30个中信一级行业中:

如何解释这种现象的发生?我们不妨从资金结构结合市场偏好去看。

回顾今年以来的A股市场,主题交易与轮动加快的背后其实正是市场预期缺乏上修动力、但长期调整后空头力量同样趋于衰竭的缘故,一个缩量博弈的市场是容易被交易特征所主导的。也因此,任何一次能够撬动交易的资金面变化都可能对市场风格产生较大影响。

而正如我们在《为什么大盘龙头在跑赢?》一文中所讨论的,今年以来通过ETF进入市场的增量资金规模可观,在外资、主动、两融出于种种原因都显得乏善可陈的情况下,ETF规模的逆势增长直接利好指数权重股,尤其是增量大头宽基指数的权重股。$华泰柏瑞中证红利低波ETF联接C(OTCFUND|007467)$

据华泰柏瑞统计,截至8月26日,年内宽基类、行业主题类、跨境类、Smart Beta类ETF的规模分别变动+6194亿元、-943亿元、+537亿元、+240亿元,分别达到14622亿元、4638亿元、3342亿元、778亿元,其中核心宽基沪深300指数类ETF更是贡献了4747亿元的增量,占全部宽基净流入的75%以上。(数据来源:沪深交易所,WIND) $华泰柏瑞中证红利低波ETF联接A(OTCFUND|007466)$

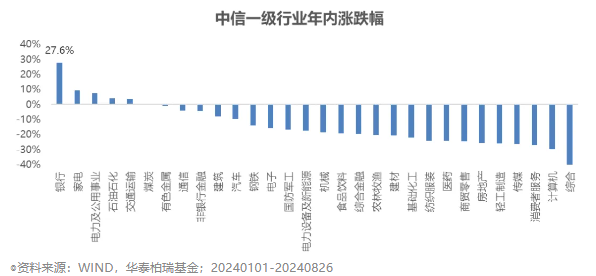

那么就以沪深300指数的行业分布为例,如上图所示,银行股正是第一大权重。

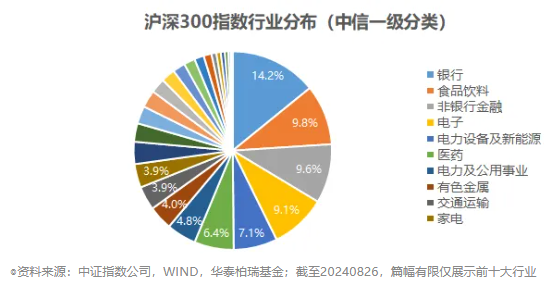

在ETF的另一面,入市同样具有相对确定性的资金则是险资。

一来,近年来保费明显增长,为险资带来大量的配置需求:WIND数据显示,截至2024年7月,在2023年的高基数上,保险公司保费收入仍然增长超10%,再据国家金融监管总局披露,二季度保险资金运用余额也较年初增长9.6%,较两年前增长24.9%。

二来,面对长期利率的下行趋势,保险公司的再投资压力或推动险资转向权益市场中稳定ROE的高股息资产,结合国际规章IFRS 9将上市险企大部分的股票持仓重新分类至以公允价值计量并且其变动计入当期损益的金融资产,险资对于“收益确定、久期匹配、业绩波动小”的投资需求进一步凸显,银行作为高分红蓝筹,本身就是险资的重仓方向之一,未来也有望持续受益于险资的入市。

诚然,增量资金可以在很大程度上解释银行的水涨船高,但为什么这些来自机构的增量资金如此青睐银行呢?

一个关键词是高分红。

若以股息率论,银行业近12个月股息率为4.98%,在30个中信一级行业中仅次于煤炭(5.80%);若以分红总额论,银行业近12个月现金分红达6175亿元,在30个中信一级行业中较第二名石油石化还要高出4000多亿元。(数据来源:WIND,截至20240826)

$华泰柏瑞上证红利ETF联接C(OTCFUND|012762)$

传统意义上,上市公司股价的长期上涨很大一部分来自所谓的“红利再投资”,而对于分红大户银行板块而言,其高额分红在过去成长定价A股的高增长阶段有相当一部分为景气度较高的低分红或不分红公司做了嫁衣,而并未“再投资”到板块内部。$华泰柏瑞中证中央企业红利ETF发起式联接C(OTCFUND|020467)$

然而时移世易,随着经济增长中枢的下移和发展引擎的切换,从前的成长资产业绩增速优势相对红利资产进一步收敛,甚至在银行等红利资产呈现出更具韧性的净资产回报率之后,“再投资”资金开始增加对于盈利定价的权重,也更容易关注到此类资产,使得红利股的“填权行情”更加顺畅。

另一个关键词是低波动。

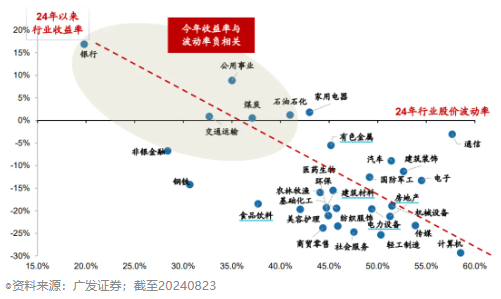

不同于前几年涨幅与波动率的同向演绎,2024年的市场表现出了“波动越低、涨幅越高”的特征。

究其原因,在没有明确景气趋势、成长退潮而内外不确定性更高的环境下,以机构投资者为代表的相对活跃资金出于避险需求,天然追逐低波动资产。年内涨幅靠前的银行、公用事业、交通运输等板块恰是A股近五年来年化波动率最低(17.98%、17.43%、18.15%)的三大行业。(数据来源:WIND,20190826-20240826)

顺带一提,低波动组合本身在复利效应的影响下,可能也会随着时间的拉长而表现出相对高波动组合更强的超额。对比近五年A股波动率头尾行业的区间表现,会发现波动率较低的银行和公用事业年化收益率分别为5.11%和3.41%,均高于波动率较高的消费者服务(31.20%)和计算机(30.69%),后二者年化收益率分别为-9.31%和-5.46%。(数据来源:WIND,20190826-20240826)

说到底,银行或正是红利低波资产的经典意象,其走俏恰恰表征了今年偏好追求确定性的环境下,市场对于红利低波方向的追逐。从这一角度来看,红利低波策略的适用性仍然十分突出。

#银行股持续走强 四大行再创历史新高#