- 6

- 评论

- ♥ 收藏

- A大中小

截至7月26日收盘,上证指数涨0.14%报2890.9点,深证成指涨1.45%,创业板指涨0.92%,万得全A涨1.01%;A股全天成交6105.1亿元,环比略增。今日家电板块全线爆发,中证全指家用电器指数(930697.CSI)上涨5.46%。(注:指数短期涨跌幅数据仅供参考,不预示指数未来表现,也不预示相关基金的业绩表现,基金有风险,投资需谨慎。

一、上涨原因分析

今日家电板块上涨主要是受到消息面刺激,主要是因为:“以旧换新”出政策,补贴资金中央支持,最高打8折,涉及多品类,超市场预期。

7月25日,国家发改委、财政部印发《关于加力支持大规模设备更新和消费品以旧换新的若干措施》(下称《措施》)。补贴品类包括冰箱、洗衣机、电视、空调、电脑、热水器、家用灶具、吸油烟机共8类大家电。补贴标准为2级能效或水效标准产品补贴售价15%、1级能效或水效标准产品补贴售价20%。每位消费者每类产品可补贴一件,每件补贴不超过2000元。

二、以旧换新政策专家解读

家电内需简单拆分为新房装修20%,二手房装修20%,刚需更新20%(损坏更新和保有率提升),改善更新40%。此次政策目标是提升改善更新的需求。某券商分析师复盘并对比09年家电“以旧换新”,结论是此次政策力度显著加大,主要体现在以下多个方面:

1)覆盖品类更广:2009年政策涉及的补贴品类为彩电、冰箱、洗衣机、空调、电脑5个品类,此次政策在09年基础上新增热水器、家用灶具、吸油烟机3个品类;

2)补贴比例更高:2009年家电下乡政策明确补贴售价13%,节能惠民和以旧换新的补贴力度基本不超过售价的10%,此次政策明确购买2级能/水效标准的家电产品补贴比例为销售价格的15%,1级能/水效标准产品补贴比例将进一步提升至20%,显著超越此前补贴比例;3)补贴限价放宽:2009年政策中对于各品类补贴上限分别为——电视机400元/台,冰箱(含冰柜)300元/台,洗衣机250元/台,空调350元/台,电脑400元/台,此次政策单件产品补贴限价为2000元,大幅高于09年各品类的补贴上限金额;

4)补贴资金中央支持力度更大:2009年政策的补贴资金由中央财政和试点省市财政共同负担,其中,中央财政负担80%,试点省市财政负担20%,而此次政策明确支持资金按照总体9:1的原则实行央地共担,东部、中部、西部地区中央承担比例分别为85%、90%、95%,相较于2009年政策而言,此次中央出资比例更高,地方财政的压力将有望减轻。

某券商分析师指出,2023年上述品类(除电脑外)合计国内零售规模超6500亿元。补贴幅度与2009-2013年全国性的家电下乡、以旧换新、两轮能效补贴等家电补贴政策力度类似。中央出资占比高,支持资金按照9:1原则实行央地共担,要求在2024年底前使用,预计或将导致2024年下半年家电集中消费。

另一券商分析师指出,上一轮2008-2013H1家电下乡、以旧换新、节能补贴政策,合计补贴金额超过1500亿(每年平均不到300亿),拉动家电行业规模增量超过4000亿,拉动系数接近1:3。预估这轮家电财政刺激力度或超300亿元,倘若拉动系数2-3带动600-900亿增量需求,对应家电行业2024H2行业规模贡献幅度不低于15%。

三、家电板块内需分析

奥维云网指出,2024年上半年,中国家电市场零售额为4145亿元,同比下降3.8%,预测2024年国内家电市场零售额将同比下滑3.6%。

其中白电市场零售额2319亿元,同比下滑7.0%,零售量7774万台,同比下滑3.6%。618线上市场零售量2271万台,同比增长5.2%,零售额490亿元,同比下降2.5%。在和空调品类价格大幅下降带动下,整体市场呈现出结构和价格双双下行特征。

我国家电市场主要品类已进入成熟阶段,市场基本盘也由新增需求转向更新需求,家电地产后周期的属性已经明显下降,2019-2023年中国家电零售额规模CAGR基本持平。国家统计局数据,2023年彩电/冰箱/洗衣机/空调百户保有量分别达到108台/103台/98台/146台,可以看到核心品类发展已基本成熟。

面对相同的外部环境,空冰洗产业表现各有不同。空调行业经历了2022-2023年市场大年,2023年下半年进入补库阶段,但在补库空间消耗完毕后,2024年整体零售端需求疲软。叠加今年天气因素影响较大,尤其是华南、华东主力区域长期阴雨,不像去年高温。

冰冷产业依然在换新需求驱动通道,在以旧换新驱动政策下需求逐步释放,市场整体稳健。今年值得关注的是在需求不足背景下,产业技术升级路径缺乏有效支撑。

洗护产业在2020-2022年相对低迷。2023年市场有所恢复但由于头部企业的策略调整,市场整体竞争压力有增不减。而进入2024年节奏调整后的洗护产业,整体需求稳定,洗烘套爆发成为增长主力。

四、家电板块出口机遇

中国家用电器出口金额1-6月累计同比+14.8%。2024年6月凉夏导致空调内销低于市场预期,但预计出口高增长有望延续到8月,主要是全球高温(中国除外)导致的海外空调需求超预期。国内家电企业目前比较像日本中期的情况,出口产品逐渐从以低廉的成本为优势的供应链低价产品,转向以产品创新和用户运营为基础的品牌型产品。

市场担忧美国提高中国出口家电关税风险,但目前来看,中国家电产业已经进行全球化产能布局,有能力应对美国关税的风险。而且2018年以来,美国进口中国家电产品的占比已经下降。

某券商分析师指出,中国家电产能在全球占据绝对领先地位,即使按照悲观假设国内产业遭受较强关税加征,短期内也难有替代者承接市场份额,因此国内出口量预计受损有限,影响更多在于国内公司、海外消费者的关税负担分配,且受益于产业链的难替代性,关税加征后家电公司转嫁能力相对较强。复盘18年以来的白电出口毛利率,整体稳中有升,利润率并未受到影响。

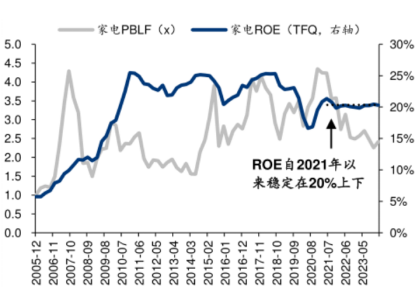

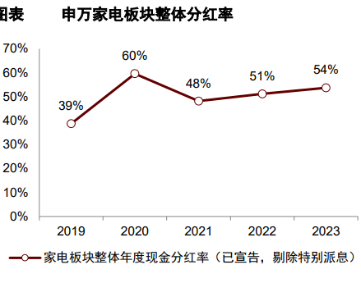

此外,家电行业步入成熟期,仍然有一定的成长性,但终端需求相对来说变化不大。因此行业周期相对弱化,同时伴随着行业的成熟,行业分红率正逐渐提升。家电龙头ROE2021年以来稳定在20%左右,2021年以来家电板块分红水平逐步提高。新国九条重视公司的分红情况,家电板块现金流好,业绩稳健增长,预期未来分红率将维持稳定甚至持续提高。

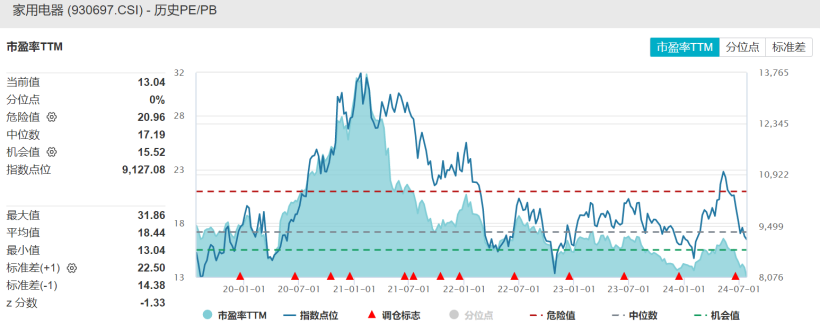

目前压制A股的因素主要是基本面修复的速度不及预期,家电行业以旧换新政策超预期,有望有效刺激家电行业下半年需求。考虑到家电行业目前具备真有效政策刺激+出海+高质量经营+分红较高的特征,在消费板块中值得重点关注。目前白电板块的估值在10倍出头,无风险利率下行背景下,板块估值有望进一步提升,或可持续关注$国泰中证全指家用电器ETF联接C(OTCFUND|008714)$。

数据来源:wind,时间截至2024/7/26。指数历史数据仅供参考,不预示指数未来表现,也不预示相关基金的业绩表现,基金有风险,投资需谨慎。

国泰中证全指家用电器ETF联接C成立于2020年4月3日。业绩比较基准为:中证全指家用电器指数收益率*95%+银行活期存款利率(税后)*5%。2020年-2024上半年净值增长/业绩比较基准(%):40.63/47.02,-8.90/-10.08,-19.40/-20.93,4.71/2.93,5.35/4.54。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

风险提示:本材料由国泰基金管理有限公司提供。本材料观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,不保证基金一定盈利,也不保证最低收益。投资者在投资前应仔细阅读《基金合同》、《招募说明书》、《产品资料概要》、风险揭示书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的风险承受能力相适应。基金管理人提醒投资人基金投资的“买者自负”原则,材料观点仅供参考,不构成任何投资建议和承诺。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,投资需谨慎。