- 4

- 评论

- ♥ 收藏

- A大中小

近期,市场又发生了一些细微变化!

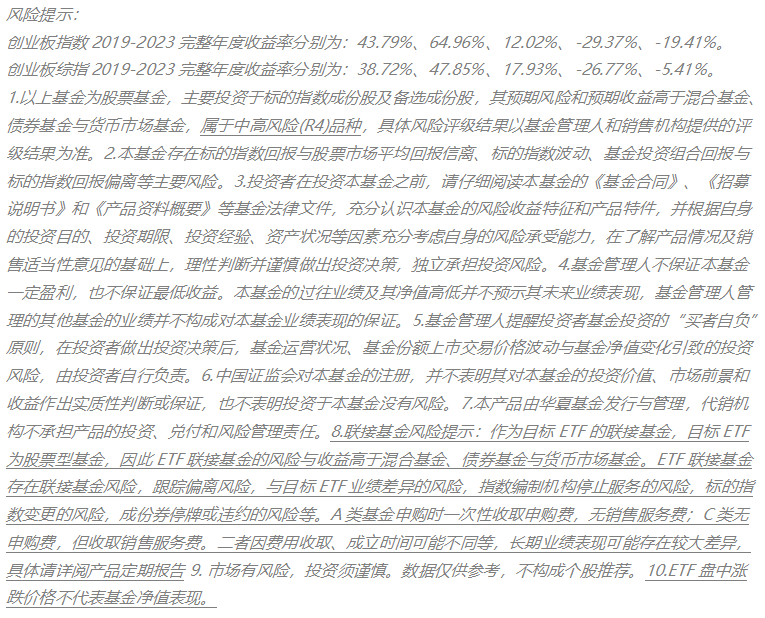

统计最近一周的申万一级涨跌幅情况发现,沉默已久的TMT行业(通信、电子、计算机)出现领涨,涨幅分别为6.01%、4.67%、3.66%,而之前表现较好的高股息行业(如有色金属、农林牧渔和交通运输等)则出现短暂调整。

(数据来源:)

不仅如此,资金偏好也在悄悄发生改变…

据公开数据展示,上周最受主力资金追捧的行业是电子行业,资金净流入规模达98.96亿元;通信、计算机尾随其后,资金净流入规模分别是48.26亿元和41.01亿元,而资金净流出规模最大的三个行业是银行、交通运输和有色金属。

(数据来源:)

从市场策略视角看,近期成长风格确实持续占优。这背后反映的是随着市场进入调整、红利板块全面下行之后,资金高低切换行为。资金选择前期预期较低、表现较弱的科技成长赛道,一方面更加抗跌,一方面博弈反转机会。短期看市场依然在价值风格主导的调整阶段,而成长/价值的剪刀差收敛才刚开始,空间和时间维度上看成长风格占优有望延续。

具体来看,究竟哪些因素在助力TMT行业(成长风格)加速破晓?

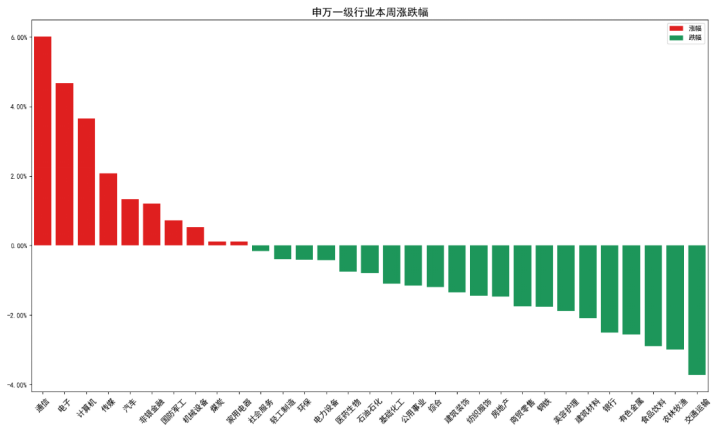

海外方面,美联储上周将基准政策利率维持在5.25%-5.50%的区间,以保持对经济的持续压力,从而抑制通胀。自去年7月以来,美联储一直维持这一水平,美联储6月利率会议按兵不动表态略微偏鹰。不过,6月密歇根大学消费者信心指数出炉,报65.6,低于市场预期值71.5,前值为69.1,对此,美联储官员也释放了“鸽派”预期。

国内方面,国家统计局披露5月经济数据,当月规模以上工业增加值同比实际增长5.6%,环比看,5月份规模以上工业增加值比上月增长0.30%。分三大门类看,采矿业增加值同比增长3.6%,制造业增长6.0%,电力、热力、燃气及水生产和供应业增长4.3%。分行业看,41个大类行业中有33个行业增加值保持同比增长,其中汽车制造业增长7.6%,铁路、船舶、航空航天和其他运输设备制造业增长11.8%,电气机械和器材制造业增长3.9%,计算机、通信和其他电子设备制造业增长14.5%,电力、热力生产和供应业增长4.0%。

(图片来源:国家统计局)

制造业投资作为驱动经济增长的关键杠杆,其核心驱动力源自新生产模式和技术革新(新质生产力的发展)。可以看到,与科技深度融合的领域,比如电子设备、通用及专用设备制造、汽车行业、电气机械等,已成为引领制造业投资的先锋。未来,在持续利好的科技创新政策激励下,“新质生产力”相关行业或将维持较高的行业景气度。

复盘过去几年,共有过8轮红利切成长行情,切换持续时间缩短,幅度减少。红利向成长的切换通常伴随着经济预期升温、流动性宽松以及成长产业催化。据长江证券统计分析称,美债利率回落叠加部分成长行业消息催化,阶段性市场风格从红利切向成长。一是“科特估”主题升温,位置低、政策预期升温和半导体部分环节景气边际改善共同推动科创板反弹。二是苹果发布会提到“苹果智能”,打开下半年AI-手机普及的想象空间。三是美国5月通胀环比读数低于预期,美债收益率显著下降,提振美股纳指和成长风格以及新兴市场。

相关产品:

(1)创业板100ETF华夏(159957)及其联接基金(A类:006248;C类:006249)

紧密跟踪创业板指数,个股集中度较高,高成长高弹性特征显著。按个股来看,第一大权重股宁德时代占比约19%;按申万一级行业分布来看,电力设备、医药生物和电子前三大行业占比超60%。目前,创业板指数市盈率(PE-TTM)仅为27.47倍,近十年百分位为2.94%,估值性价比凸显。

(2)创业板综ETF华夏(159563)及其联接基金(A类:021367;C类:021368)

紧密跟踪创业板综合指数,成分股涵盖29个申万一级行业,前五大权重行业分别为电力设备、医药生物、电子、计算机、机械设备。创业板综指权重分布更加均衡且兼顾中小市场,科技创新属性明显。在震荡市下,可以相对较好地分散风险,捕捉轮动行情。

$华夏创业板ETF联接A(OTCFUND|006248)$

$华夏创业板ETF联接C(OTCFUND|006249)$

$华夏创业板综合ETF发起式联接A(OTCFUND|021367)$

$华夏创业板综合ETF发起式联接C(OTCFUND|021368)$