- 6

- 评论

- ♥ 收藏

- A大中小

到底备受基民关注的“中特估”有何独特之处?今天小诺就为大家一一解答,关于“中特估”的那些事儿!

基民1:什么是“中特估”呢?

小诺:“中特估”,即中国特色的估值体系。2022年11月证监会提出:“要深入研究成熟市场估值理论的适用场景,把握好不同类型上市公司的估值逻辑,探索建立具有中国特色的估值体系,促进市场资源配置功能更好发挥。”

领红包,赢好礼!热门福利入口开放,动作要快!

基民2:“中特估”共涉及哪些板块呢?

小诺:中特估共涵盖能源、电力、金融、军工、基建、通信、电子、计算机、生物医药等板块。

基民3:“中特估”为什么火了?

小诺:今年以来,中特估相关的公共事业、高新技术、金融等行业均出现了较大的涨幅,具体到当前股票市场中的“中特估”行情,可以理解为是市场运行的“自然节奏”。

目前市场中备受关注的“中特估”概念股,重心其实就是传统的大盘蓝筹股。整体上,这批股票在过去数年都处于“深度估值压制”的状态,而在当前经济复苏基础不稳固,市场利率持续走低的大背景下,“中特估”板块的股息率价值开始凸显,并开始吸引长线配置资金介入,进而推动其估值提升、股价上涨。

基民4:这次与过往国企行情有何不同?

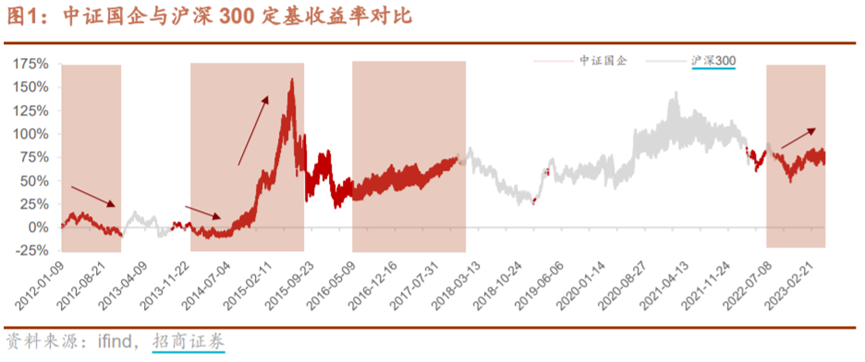

小诺:选取中证国企指数作为国企行情代表,以2012年1月9日为基期,计算2012.01–2023.04中证国企指数与沪深300定基收益率,标红部分为中证国企取得超额收益。

国企整体上有4次优于大市的行情。

2012-2014:国改叠加宏观调控,军工行业表现突出

2014-2015:顶层设计框架初现,“一带一路”倡议升温

2016-2017:混改引领阶段重点,改革试点单点开花

本次“中特估”行情

与历史上的国企行情均不相同,本次“中特估”上涨有四大逻辑支撑:

政策驱动。包括一带一路、股权激励、对标一流、国资考核体系调整、专业化整合等。数据要素重估溢价。加快国资央企大数据体系建设,推动数据与劳动力、资本、技术等要素融合创新,培育数据敏捷性新产业、新生态和新模式,实现多方协作、互利共赢。流动性溢价。从资产规模来看,央企非金融企业资产规模100万亿元,地方国企非金融企业资产规模200万亿元,分拆、REITs、全面注册制等都是盘活手段,动力足。久期风险溢价。从存续经营角度出发,央国企久期在理论上大于民企,折现来看央国企拥有更高的风险溢价。

相关产品:

$诺安行业轮动混合A(OTCFUND|320015)$ $诺安行业轮动混合C(OTCFUND|019570)$

$诺安先进制造股票A(OTCFUND|001528)$ $诺安先进制造股票C(OTCFUND|019607)$

参考资料:

招商证券国有资本投资公司系列14:《如何从政策的角度看本次“中特估”行情?》,2023.5.15

通用风险提示:“诺安行业轮动”、“诺安先进制造”、“诺安中小盘精选混合”风险等级为【R3】,适合【C3】及以上的风险承受能力的投资者;具体的产品风险等级请以产品购买时的详细页面展示为准。不同的销售机构采取的评价方法不同,请投资者在购买基金时,按照销售机构的要求完成风险承受能力等级与产品或服务的风险等级适当性匹配。

风险提示:市场有风险,投资须谨慎。本观点仅代表当时观点,今后可能发生改变,仅供参考,不构成投资建议或保证,亦不作为任何法律文件。投资者投资于本公司管理的基金时,应认真阅读《基金合同》、《托管协议》、《招募说明书》、《风险说明书》、基金产品资料概要等文件及相关公告,如实填写或更新个人信息并核对自身的风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的基金产品。投资者需要了解基金投资存在可能导致本金亏损的情形。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不代表本基金业绩表现。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。我国基金运作时间较短,不能反映股市发展的所有阶段。