- 6

- 评论

- ♥ 收藏

- A大中小

摘 要

1、昨日顺周期、高股息标的重新领涨市场,特别是$国泰中证基建ETF发起联接C(OTCFUND|016837)$逆市上涨。根据工程机械协网站信息,预估3月挖机内销增速实现转正,对于基建行业来说可能有较为积极的前瞻性意义。此前政府工作报告提出积极的财政政策要适度加力,基建投资端仍有韧性。

2、昨日也有市场传闻称,不久就会有地产相关文件出台,但目前传闻还未证实,市场也处在预期发酵阶段。短期来看,地产数据承压明显,政策出台或带来情绪和基本面修复机会。产业链低估值或也已反映市场对于行业周期下行的悲观预期,或可关注$国泰中证全指建筑材料ETF联接C(OTCFUND|013020)$的低位布局机会。

正 文

一、大盘分析

昨日市场早盘缩量震荡后,午后冲高未果、尾盘遭遇抛压下挫,创业板指领跌。全天超4500股下跌,跌停家数创月内新高。

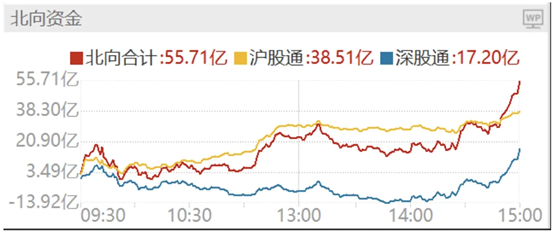

截至昨日收盘,上证指数跌0.71%报3026.31点,创业板指跌1.91%。昨日A股全天成交10492亿元,午后大盘下跌时伴随放量;北向资金净买入55亿元。

来源:Wind

二、基建板块

我们此前提到,除了高速发展的AI产业外,市场低位投资者信心仍待修复的阶段,或可继续关注央企改革、高股息等确定性较高的板块。

从昨日的盘面来看,顺周期、高股息标的重新领涨市场,特别是国泰中证基建ETF联接C(016837)逆市上涨。

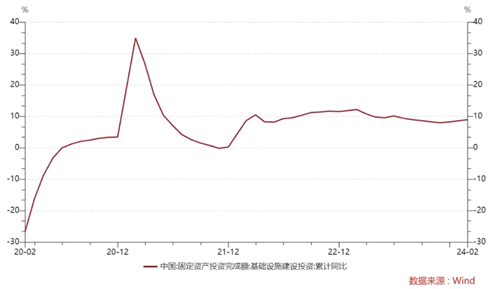

近期国家统计局发布的2024年1-2月数据中,固定资产投资完成额同增4.2%;其中制造业、基建和地产投资完成额分别同比变动9.40%、8.96%、-13.37%。相比于负增的房地产投资,制造业和基建投资维持较高增速。

分结构来看,1-2月电热气水、交运邮储和公用水利投资额同比分别增加25.30%、10.90%和0.40%。电热气水和交运邮储投资额继续维持2023年以来的高速增长态势。

另外根据工程机械协网站信息,预估3月挖机总销量约为2.5万台,同比下降2.3%左右;其中国内销量为1.48万台,同比增长6.5%;出口销量为1.02万台,同比下降12.7%。

3月是历年内销的旺季,在经历了连续15个月的内销下滑后,首次实现转正,对于基建行业来说可能有较为积极的前瞻性意义。

政策层面,截至2024年2月,2023年增发的1万亿国债已经分三批下达完毕,增发国债资金已经全部落实到1.5万个具体项目。1万亿增发国债中,超过一半用于防洪排涝等相关水利设施建设,超过2000亿元用于京津冀等地的灾后重建,支撑基建投资的增长。

此前政府工作报告提出积极的财政政策要适度加力,从今年开始拟连续几年发行超长期特别国债、专项用于国家重大战略实施和重点领域安全能力建设。往后看,稳增长政策预计将持续落地,基建投资端仍有韧性。此外基建上市公司主体多为央国企,市值管理考核要求下,有望加大分红、回购力度,提升投资者回报。

三、建材板块

地产产业链的上涨则主要受到政策催化影响。上周国常会指出,房地产产业链条长、涉及面广,事关经济社会发展大局;要进一步优化房地产政策,持续抓好保交楼、保民生、保稳定工作,进一步推动城市房地产融资协调机制落地见效,系统谋划相关支持政策,有效激发潜在需求,加大高品质住房供给,促进房地产市场平稳健康发展。

针对实际政策,昨日也有市场传闻称,不久就会有地产相关文件出台,全面聚焦两个方向:一是全面取消核心城市的限制性政策,二是推动融资协调机制落地。但目前传闻还未证实,市场也处在预期发酵阶段。

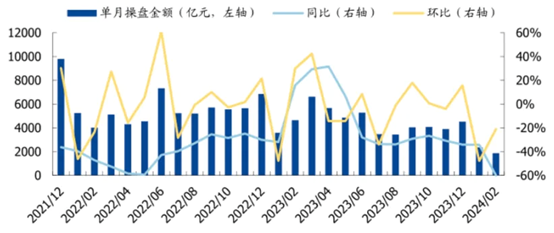

短期来看,地产数据承压明显。根据克而瑞数据,2月百强房企销售操盘金额同比降低60%;另据中指研究院数据,2024年1-2月百强房企销售总额同比下降51.6%。进入3月,恰逢传统旺季,楼市成交量有望出现回升,但考虑到购房者观望情绪仍然较重,需求端未出现明显改善,短期内销售绝对量可能仍处低位,市场下阶段走势还有待观察,但政策出台或带来产业链情绪和基本面修复机会。

来源:Wind,国盛证券

产业链建材行业方面,3月中下旬以来,国内水泥市场需求量继续恢复。价格方面,北方地区受益于错峰生产执行情况较好,库存缓慢降低,价格小幅回升;华东地区水泥价格下行压力仍在,各地市场需求仍在逐步恢复中。

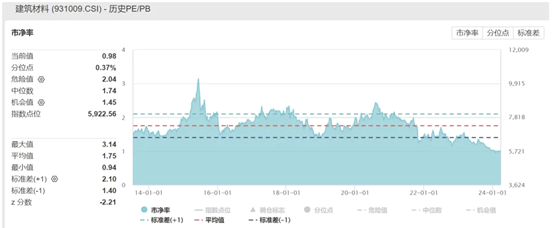

消费建材方面,随着地产政策继续优化放松,2024年板块资产负债表有望逐步修复。目前中证全指建筑材料指数0.98倍PB,位于历史0.37%分位,或也已反映市场对于行业周期下行的悲观预期,或可关注国泰中证全指建筑材料ETF发起联接C(013020)的低位布局机会。

来源:Wind

#机构人士:目前A股和港股被严重低估##3月26日市场怎么看?##进店需预约!小米汽车门店人流爆棚 #

国泰中证基建ETF联接C基金成立于2022年10月12日。自成立以来-2023年度净值增长率/业绩比较基准(%):1.37/5.63,-1.87/-4.46。数据来源:基金定期报告。业绩比较基准为:中证基建指数收益率*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证全指建筑材料ETF发起联接C基金成立于2021.08.03,国泰中证全指建筑材料ETF发起联接C自成立以来-2023年净值增长/业绩比较基准(%):-2.54 /3.61,-19.06/-24.23,-19.92/-22.16。业绩比较基准:中证全指建筑材料指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。黄岳自2021年8月3日起管理本基金。

风险提示:本材料由国泰基金管理有限公司提供。本材料观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,不保证基金一定盈利,也不保证最低收益。投资者在投资前应仔细阅读《基金合同》、《招募说明书》、《产品资料概要》、风险揭示书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的风险承受能力相适应。基金管理人提醒投资人基金投资的“买者自负”原则,材料观点仅供参考,不构成任何投资建议和承诺。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,投资需谨慎。