- 6

- 评论

- ♥ 收藏

- A大中小

我们早在《稀土供需度过低谷了吗?》中提示过,作为金属原材料,稀土的投资逻辑与锂、钴等新能源金属具有一定的相似之处,二级市场表现的强弱很大程度上与稀土价格有关,也即,与稀土的供需格局高度相关。

从价格来看,截至昨天,稀土行业协会披露的稀土价格指数仍处于下行区间,显示出2023年以来供给超预期增长而内生需求动力有欠的问题。那么,今天这一波稀土行情是因为什么呢?是供需格局出现了变化吗?

先来看供给端。

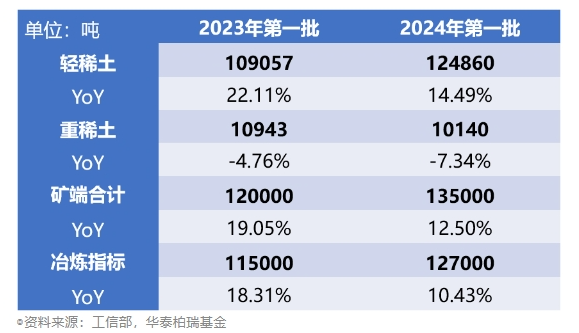

众所周知,稀土作为战略资源,供给端由国家严格把控,按照下游需求施行“配额制”。而在今年2月6日,工信部、自然资源部发布了2024年第一批稀土开采、冶炼分离总量控制指标,虽然指标同比继续增长,但增速较过去两年明显下降,且中重稀土开采指标份额近年来首度减少。

应该说,今年首批稀土配额增速的显著下降,是对去年新增的第三批配额的修正。

去年12月15日历史上首个第三批稀土配额下达后,由于大超行业和市场预期,稀土价格开始进入快速下行通道,从接近45万元/吨滑落到约37.5万元/吨,几乎回到了2020年11月时候的水平,而这样的价格水平虽然帮助稀土下游产业控制了成本,但也会对稀土行业的盈利能力形成压制,因此适当的修正是存在必要性的。(数据来源:WIND,中国稀土行业协会)

而在供给端增速放缓后,需求端也未尝没有超预期的机会。

如上所示,稀土的下游应用广泛分布在新能源汽车、风电、变频空调、消费电子等领域,近年来随着技术突破加快,工业机器人、人形机器人等领域也逐渐成为潜在的需求增长点。

就以复合增速最为亮眼的新能源汽车需求而言,2024年稀土下游的复苏迹象就足够可期。新能源汽车在价格进一步下探到10万以下之后,直接冲击传统燃油车销量最大的价格区间,有望更大程度上对燃油车形成替代,再加上智能化带来的电力电子部件数量的增加,整体上对稀土永磁体的需求增长较为刚性。具体可参见近期发布的《智能电动车杀疯了》,这里不再赘述。

同时,随着AIGC技术在端侧开始投入应用,以及Vision Pro等新型设备的推出,市场也普遍预测消费电子将在今年步入复苏周期。

风电方面,新能源发电在经历了过去两年的反复和低迷之后,又重新进入了全球政策制定者的视野,跨国合作日益紧密,例如中美在去年11月15日签署了《关于加强合作应对气候危机的阳光之乡声明》,其中就提到“两国支持二十国集团领导人宣言所述努力争取到2030年全球可再生能源装机增至三倍”,类似的目标在一个月后召开的COP28大会上达成的“阿联酋共识”中又再次得到了与会各国的认可和重申,可见未来几年风电装机的增长同样具有刚性。(详见《光伏反攻的利好是什么?》)

不过,虽然今年稀土下游需求的基本盘有望实现稳定增长,但考虑到全球主要经济体政策利率全年来看依然处于高位,且受通胀影响居民消费能力有限,政府和企业在债务压力下的投资开支也存在约束,自然状态下可能也较难达到如2021年那样的高增速水平。

然而,“新一轮大规模设备更新和消费品以旧换新”为行业和市场提供了新的想象力。

2月23日,中央财经委召开会议,主要议题正是与去年底的中央经济工作会议一脉相承的“实行大规模设备更新和消费品以旧换新”。

3月1日,国务院审议通过《推动大规模设备更新和消费品以旧换新行动方案》,强调“有序推进重点行业设备、建筑和市政基础设施领域设备、交通运输设备和老旧农业机械、教育医疗设备等更新改造,积极开展汽车、家电等消费品以旧换新”。

3月6日,国家发改委、商务部相关负责人在全国人大二次会议举行的经济主题记者会上肯定了设备更新将是一个年规模5万亿以上的巨大市场,并表示消费品潜在更新需求同样巨大,例如“在用国三及以下排放标准的乘用车超过1600万辆,其中车龄15年以上的超过700万辆;平均每年约有2.7亿台家电超过了安全使用年限”,为此,将会同有关方面加大财政、金融、税收等政策支持力度。

不妨设想,在这样的顶层设计下,贷款财政贴息、所得税和增值税等税收优惠、加速会计折旧、扩大政府绿色采购范围、推动国企执行绿色采购等都是可能出现的配套政策。

当前,上海已发布新一轮汽车和家电补贴政策,换车最高10000元的购车补贴继续,绿色智能家电消费最高1000元补贴延续。

如此一来,对于新能源汽车、节能家电、工业电机等稀土下游产品的增长率或许就不能按原有的预期线性外推,届时稀土板块有概率迎来一轮阶段性的机会。

$华泰柏瑞中证稀土产业ETF发起式联接C(OTCFUND|014332)$

$华泰柏瑞中证稀土产业ETF发起式联接A(OTCFUND|014331)$

$华泰柏瑞光伏ETF联接C(OTCFUND|012680)$

#光伏领涨!能延续吗?#