- 4

- 评论

- ♥ 收藏

- A大中小

摘 要

1、整体来看,虽然海外流动性宽松预期反复,但国内社融信贷、消费数据积极,后续政策预期也有望强化,并且A股当前估值也处于历史低位,节后修复行情有望延续,前期调整更多、弹性更高的科技主题,特别是科创板100ETF联接C(019867)等标的可能相对受益。

2、假期全球科技股大涨,一个重要的催化因素是文生视频模型Sora发布。AI文生视频应用有望改变创作者的工作方式,降低创作成本,提升生产效率。在算力消耗上,文生视频远超文本、音频及图像,未来推理端算力需求将会大幅提升。

3、对于下游来说,Sora首先利好的也是视频类应用,包括游戏、影视等行业。官方称该模型已向部分视觉艺术家、电影制作人等开放。板块基本面修复叠加AI创新驱动,游戏ETF联接C(012729)或可作为应用端标的重点布局。

正 文

一、大盘分析

春节假期结束,A股迎来龙年首个交易日。从假期海外市场的表现来看,全球主要股指除美股外多数上涨,特别是港股表现突出,大年初五以后实现了三连阳,恒生指数涨3.77%,科技股涨幅领先,此外富时中国A50指数期货也表现强势。

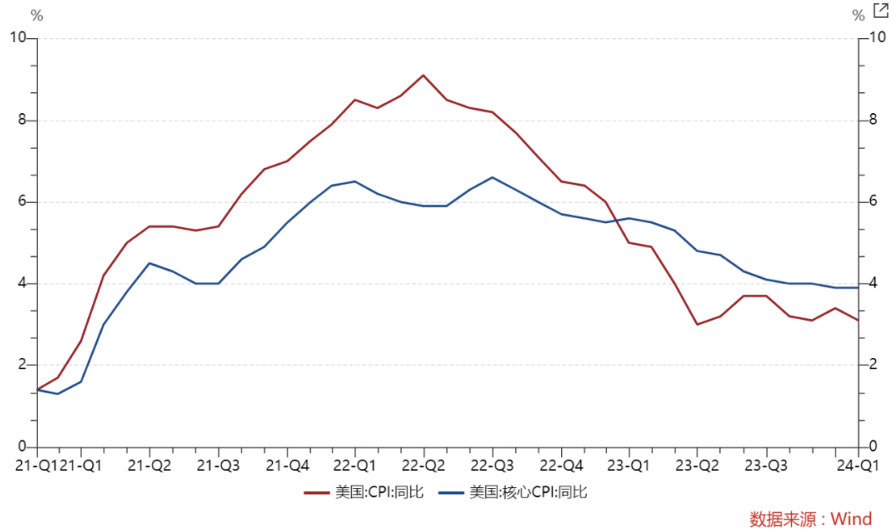

春节假期披露的美国1月CPI同比增3.1%,预期2.9%;核心CPI同比增3.9%,预期3.7%。住房价格上涨是最重要原因,数据公布后市场对美联储首次降息预期延后到6月,因此美股也出现了调整。不过只要整体通胀回落趋势不变,降息大方向的确定性依然较高。

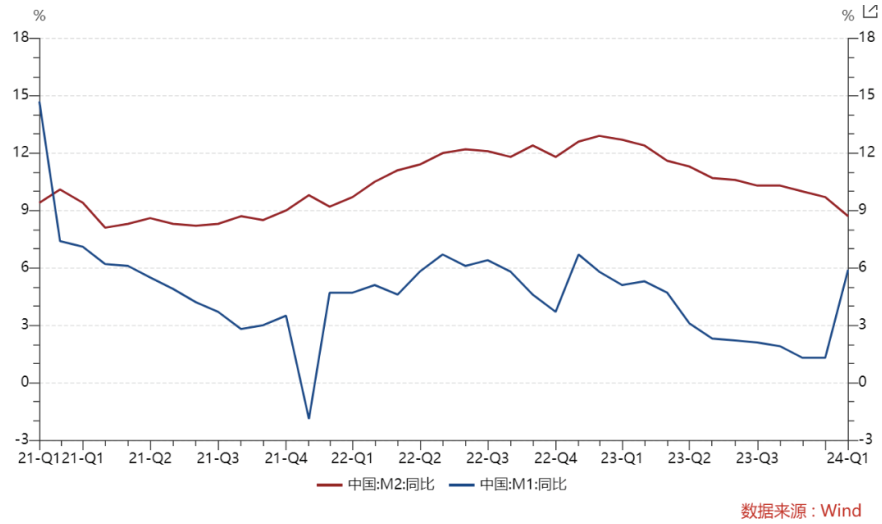

国内方面,春节前2月9日央行披露了1月社融信贷数据,1月人民币贷款增加4.92万亿元,同比多增162亿元;1月社会融资规模增量为6.5万亿元,比上年同期多5061亿元,表现均好于市场预期。另外1月M1同比增长5.9%,较12月提升4.6百分点,M2与M1增速剪刀差也有所收窄。

此前PMI和CPI数据偏低,导致市场对于经济基本面特别是需求端的担忧较多;社融信贷超预期可能反映的是去年底国债增发、5000亿PSL带动相关配套融资需求的落地,实体经济活力增强,对于短期市场情绪可能会有提振,但持续性还要继续观察。

另外本月MLF到期规模为4990亿元,昨日央行续作5000亿元,MLF利率保持不变,实现小幅增量平价续作。过去一年来MLF连续超额续作,整体流动性环境宽松,稳增长政策持续发力。虽然MLF利率不变,但5年期以上LPR作为中长期企业贷款和个人住房贷款定价的主要参考基准,从官媒的表态看近期下降的可能性较大,或可关注这周二LPR报价情况。

春节期间文旅数据来看,经文化和旅游部数据中心测算,春节假期8天全国国内旅游出游4.74亿人次,同比增长34.3%,按可比口径较2019年同期增长19.0%;国内游客出游总花费6326.87亿元,同比增长47.3%,按可比口径较2019年同期增长7.7%,出游人次和出游总花费等多项指标创历史新高,消费活力强劲。

整体来看,虽然海外流动性宽松预期反复,但国内社融信贷、消费数据积极,后续政策预期也有望强化,并且A股当前估值也处于历史低位,节后修复行情有望延续,前期调整更多、弹性更高的科技主题,特别是$国泰上证科创板100ETF发起联接C(OTCFUND|019867)$等标的可能相对受益。

二、科技板块

假期全球科技股大涨,一个重要的催化因素是2月16日,文生视频模型Sora发布,支持通过文字或者图片生成长达60秒的视频,远超此前Runway(18秒)、Pika(起步3秒+增加4秒)、Stable Video Diffusion(4秒)等AI视频应用生成时长,在视频效果及稳定性等指标上表现也更加优异,此外也支持在时间上向前或向后扩展视频以及视频编辑。

AI文生视频应用有望在电影、短视频、游戏等领域改变创作者的工作方式,降低创作成本,提升生产效率。在算力消耗上,文生视频远超文本、音频及图像,未来推理端算力需求将会大幅提升。

Altman表示该AI龙头公司每天能够创造出约1000亿字的内容,而全世界的人类每天总共能产生约100万亿字;世界对AI基础设施的需求,包括芯片制造能力、能源供给、数据中心等,已经远远超过了目前的建设计划。后续Altman计划筹集数万亿美金扩张GPU等AI算力基建。

除了Sora的发布,某全球科技龙头公司也发布了最新一代多模态大模型Gemini 1.5,最多可支持百万级Token的交互,或可深入理解包括文字、视频代码等海量信息;某全球芯片巨头也推出本地AI聊天机器人Chat with RTX,或可为本地用户个性化地生成聊天模型,用于本地文件、视频的查询以及交互。

随着大模型技术不断突破,AI商业化明显加速,算力建设是重点发力方向。首先或可关注算力芯片的国产化机会,对应的标的包括芯片$国泰CES半导体芯片行业ETF联接C(OTCFUND|008282)$、$国泰中证半导体材料设备主题ETF发起联接C(OTCFUND|019633)$、$国泰中证全指集成电路ETF发起联接C(OTCFUND|020227)$。其次光模块是核心算力设备板块,龙头厂商先发优势显著,拿下北美订单具有高确定性,同时业绩能见度高、落地性强,或可关注$国泰中证全指通信设备ETF联接C(OTCFUND|007818)$的投资机会。

三、游戏板块

对于下游来说,Sora首先利好的也是视频类应用,包括游戏、影视等行业。此次发布的视频在满足用户提示词的前提下,也较好地实现了在现实物理世界中的交互方式,包括镜面反射、人物流畅的动作以及人与动物之间的接触,视频效果已经接近于现实拍摄。

官方称该模型已向部分视觉艺术家、电影制作人等开放。以Sora为代表的多模态大模型有望提升游戏、影视等领域的动画制作效率,好的创意更容易实现,继而实现正向循环。

未来AI视频生成等多模态模型有望在影视、游戏开发中发挥更大作用,板块基本面修复叠加AI创新驱动,$国泰中证动漫游戏ETF联接C(OTCFUND|012729)$或可作为应用端标的重点布局。

国泰上证科创板100ETF发起联接C成立于2023年11月21日,业绩比较基准:上证科创板100指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金合同及基金合同生效公告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。本基金投资于科创板股票,会面临科创板机制下因投资标的、市场制度以及交易规则等差异带来的特有风险,包括股价波动风险、流动性风险、退市风险和投资集中风险等。基金经理麻绎文自2023年11月21日起管理本基金。

国泰中证动漫游戏ETF联接C成立于2021.06.24。自成立以来-2023年净值增长/业绩比较基准(%):13.54/6.80,-27.19/-31.35,33.17/31.49。数据来源:基金定期报告。业绩比较基准:中证动漫游戏指数收益率*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰CES半导体芯片行业ETF联接C成立于2019.11.22。国泰CES半导体芯片行业ETF联接C2019-2023年净值增长率/业绩基准(%)为3.94/13.76,49.94/48.55,26.46/27.95,-36.35/-37.06,-2.88/-3.66。业绩比较基准:中华交易服务半导体芯片行业指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证半导体材料设备主题ETF联接C成立于2023.09.26,自成立以来-2023年净值增长率/业绩基准(%):-2.66/ -3.13。业绩比较基准:中证半导体材料设备主题指数收益率*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证全指集成电路ETF发起联接基金成立于2023.12.07。业绩比较基准:中证全指集成电路指数收益率*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证全指通信设备ETF联接C基金成立于2019.09.03。2019-2023年度净值增长率/业绩基准(%)为0.63/10.48,1.32/-5.66,6.74/5.45,-25.43/-26.49,25.35/23.24。业绩比较基准:中证全指通信设备指数收益率*95%+银行活期存款利率(税后)*5%,数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

风险提示:本材料由国泰基金管理有限公司提供。本材料观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,不保证基金一定盈利,也不保证最低收益。投资者在投资前应仔细阅读《基金合同》、《招募说明书》、《产品资料概要》、风险揭示书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的风险承受能力相适应。基金管理人提醒投资人基金投资的“买者自负”原则,材料观点仅供参考,不构成任何投资建议和承诺。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,投资需谨慎。

#节后市场怎么看# #春节你做了哪些理财规划?# #过去一年让你印象深刻的投资是哪一个?#