- 2

- 评论

- ♥ 收藏

- A大中小

周二(1月30日),大盘跳空低开后弱势震荡,尾盘跌幅扩大,双创指数均再创新低。盘面上,中字头午后回落,加速指数下坠,成交量也同步大幅萎靡,场内个股连续2个交易日出现百股跌停,CES半导体芯片指数(990001.CSI)下跌4.13%,半导体材料设备指数(931743.CSI)下跌4.55%(注1)。截至收盘,上证指数跌1.83%报2830.53点,创业板指跌2.47%。A股全天成交6716.2亿元,环比大幅缩量;北向资金尾盘再现加速回流,全天净买入逾17亿元。

一、下跌原因分析

本次芯片板块下跌的主要原因有:上市公司年报预告不及预期,板块短期基本面承压;某海外芯片龙头公司业绩指引弱,引发PC需求担忧;海外制裁导致市场担心部分公司新接订单不及预期。

2023年行业下游需求相对疲软,这也体现在上市公司业绩上。1月30日多家半导体芯片产业链公司发布2023年年报预告,预计2023年净利润大幅减少。目前中华半导体芯片指数(990001.CSI)有22只成份股发布年报预告,其中12家预计净利润同比下滑。

近期某海外芯片龙头公司发布2023年报,对2024年一季度指引大幅低于市场预期,导致股价大跌,并引发市场对PC等产业链需求的担忧。该公司的一季度指引或反映公司预期第一代AI PC芯片暂时对刺激PC换机需求效果有限,后续还需要关注相关产品创新和发布节奏。

2024年1月初,某荷兰半导体设备龙头公司称荷兰政府部分撤销了此前颁发的NXT:2050i、NXT:2100i光刻机在2023年发货的许可证,这将对个别在中国客户产生影响,海外制裁导致市场担心部分公司新接订单不及预期。

二、后市展望

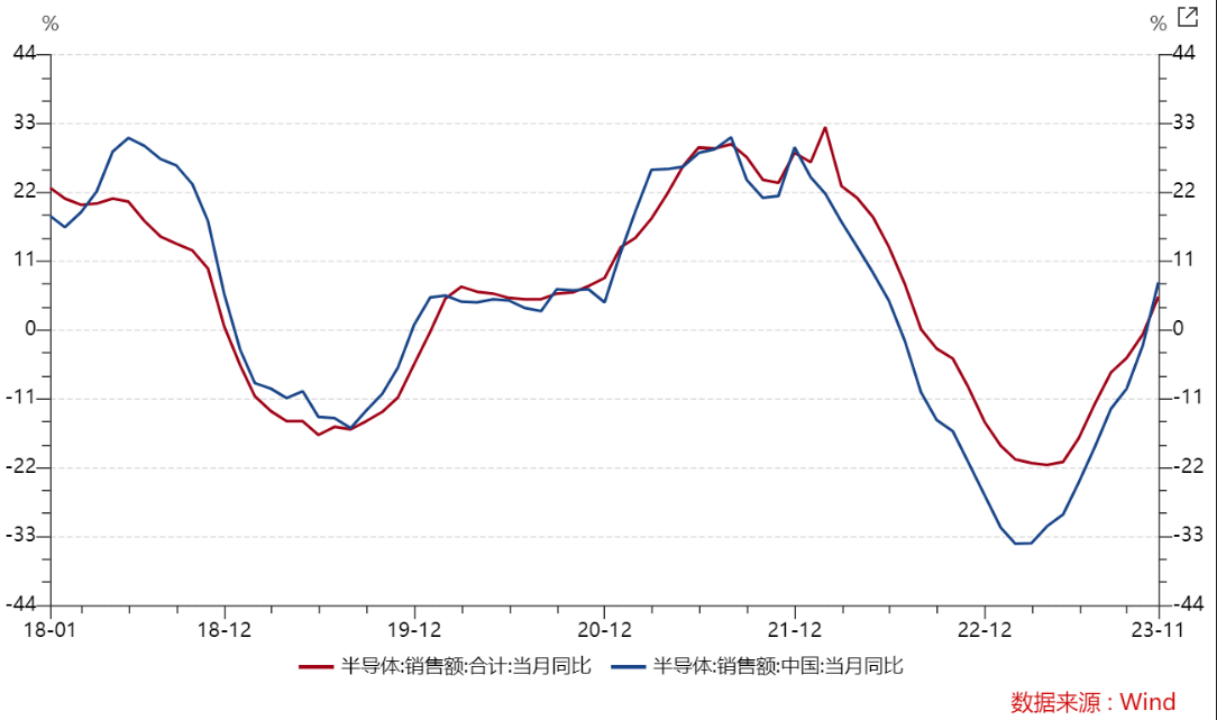

从高频数据看,目前半导体行业周期已经触底回升。根据半导体产业协会(SIA)发布数据,2023年第三季度全球半导体销售额总计1347亿美元,同比2022年三季度下降4.5%,但环比2023年二季度增长6.3%。截至11月底,全球半导体销售额已连续9个月环比增长。

我国半导体销售额也已连续9个月实现环比提升,并于2023年11月实现同比增长7.60%,历时16个月首次同比转正,整体继续保持回暖势头。

近期某芯片产业链龙头公司发布2023年业绩,单从四季度来看,以新台币计,营收环比上升,同比持平,业绩拐点已现。该公司预计2024年整体半导体行业(剔除存储)营收同比增长10%+,晶圆代工行业营收同比增长20%。整体来看,2024年有望成为半导体复苏大年。

此外,AI带动存储需求,某海外芯片和消费电子龙头公司2024年上半年稼动率全面调升。具体来说,第一季自77%上修至81%,第二季将继续由85%上修至89%。

经历两年时间的下行周期,以被动元件、数字SoC、射频、存储、封测面板为代表的上游领域库存去化基本完成或接近尾声,在手机、PC补库和AI需求拉动下,部分品类价格和稼动率已经率先走出底部,逐渐进入触底回升阶段,相关公司业绩逐渐迎来拐点。

对于半导体芯片产业链来说,中美贸易战以来,半导体设备、材料重点被卡脖子,是未来人工智能自主可控的重点环节。从设备细分品类来看,各品种国产化率普遍在20%以下,特别是光刻、薄膜沉积等设备国产化率不足10%,光掩膜版、电子特气、光刻胶等材料对外依存度也较高。受益于大陆晶圆代工的快速发展,和国产替代趋势下政策、产业支持,行业龙头企业或将直接受益。

展望后市,随着国内晶圆厂产能持续扩张,叠加下游需求持续复苏,2024年国内半导体设备企业有望进一步深化国产替代进程,市场份额有望加速渗透,带来显著的订单和业绩增量。

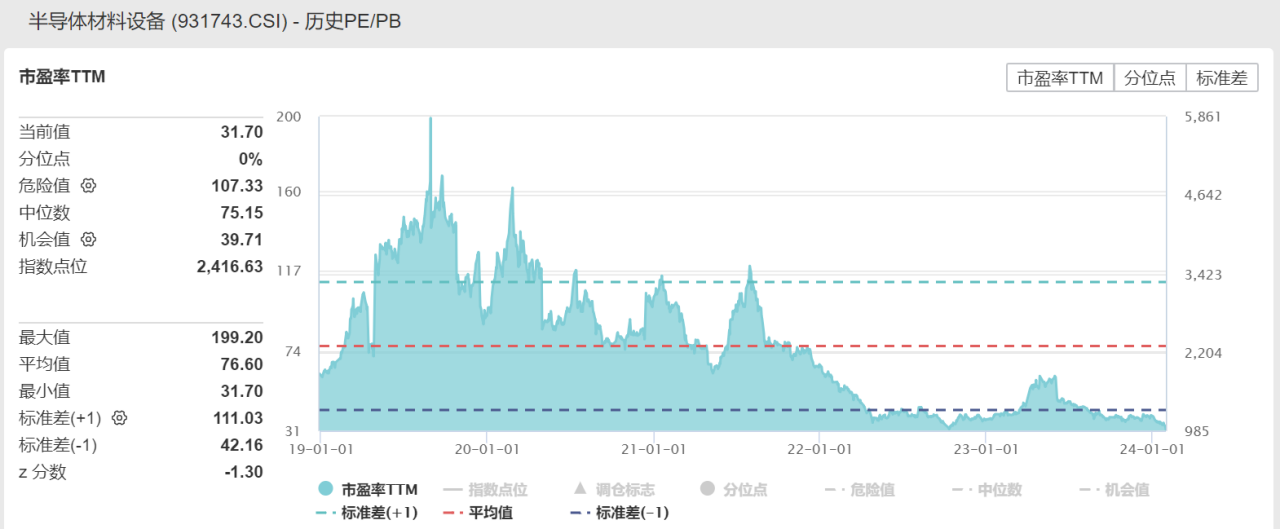

尽管2023年行业整体业绩受制于下游需求,市场情绪低迷也导致板块跌幅较大,但长期在人工智能浪潮下,行业景气度向上的大方向不变。行业估值调整的时间和幅度都较为充分,基本体现市场对于短期事件影响的悲观预期。后续若市场情绪回暖、行情起底回升,调整更多、弹性更高的半导体芯片产业链,特别是成长预期强的设备、材料板块可能相对受益。

数据来源:Wind,时间截止2024.1.30。指数短期涨跌幅作为分析观点之辅助材料,仅供参考,不代表指数的未来表现,也不代表相关基金的业绩表现,不构成投资建议或承诺。基金有风险,投资需谨慎。

相关产品:

$国泰CES半导体芯片行业ETF联接C(OTCFUND|008282)$

$国泰中证半导体材料设备主题ETF发起联接C(OTCFUND|019633)$

注1:数据来源Wind,时间为2024/1/30,指数短期涨跌幅作为分析观点之辅助材料,仅供参考,不代表指数的未来表现,也不代表相关基金的业绩表现,不构成投资建议或承诺。基金有风险,投资需谨慎。

国泰CES半导体芯片行业ETF联接C成立于2019.11.22。国泰CES半导体芯片行业ETF联接C2019-2023年净值增长率/业绩基准(%)为3.94/13.76,49.94/48.55,26.46/27.95,-36.35/-37.06,-2.88/-3.66。业绩比较基准:中华交易服务半导体芯片行业指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证半导体材料设备主题ETF联接C成立于2023.09.26,自成立以来-2023年净值增长率/业绩基准(%):-2.66/ -3.13。业绩比较基准:中证半导体材料设备主题指数收益率*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

风险提示:本材料由国泰基金管理有限公司提供。本材料观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,不保证基金一定盈利,也不保证最低收益。投资者在投资前应仔细阅读《基金合同》、《招募说明书》、《产品资料概要》、风险揭示书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的风险承受能力相适应。基金管理人提醒投资人基金投资的“买者自负”原则,材料观点仅供参考,不构成任何投资建议和承诺。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,投资需谨慎。