- 2

- 评论

- ♥ 收藏

- A大中小

核心观点:

2023年9月末,保险行业资金运用余额27.2万亿元,其中,股票和基金为3.5万亿元,占比12.8%。在《通知》影响下,预计险资参与权益市场的意愿提升,假设入市资金比例分别提升0.5%、1%、1.5%、1.5%,则对应增量入市规模分别为0.14、0.27、0.41万亿元。

我们测算今年以来,A 股微观流动性总计净流出 3595 亿元,若保险资金顺利入市,将有望改善A股微观流动性,叠加近期救市政策兜底,基本面持续改善,A股有望筑底上行。

若基金更看重长期回报,对基金经理考核周期拉长,这或意味着基金经理去追涨杀跌的压力减小,不仅市场波动性有望降低,而且基金经理也将更看重价值投资,更利于从长期维度维护投资者的利益。

2023年10月30日,财政部下发《关于引导保险资金长期稳健投资,加强国有商业保险公司长周期考核的通知》(以下简称《通知》),将对国有商业险企原考核 体系中经营效益指标的“净资产收益率”( ROE ),由“当年度指标”调整为“ 3 年周期指标 当年度指标”相结合的考核方式,两者权重各占50% 。

根据财政部2022年下发的《商业保险公司绩效评价办法》,保险公司总体考核体系中, ROE 指标考核权重占比 8%,此次调整后,意味着 3 年期的考核指标权重为4%,长期考核得到鼓励。一方面,利于提升险企投资的风险容忍度,降低由于短期考核压力导致的交易性操作行为,险资增配权益类资产的意愿提升;另一方面,长周期的资产配置策略进一步得到呵护,这也符合保险负债端长久期的资金属性,利于提升 资产与负债的匹配。

预计带来多少增量入市资金?

2023年 9 月末,保险行业资金运用余额 27.2 万亿元,其中,股票和基金为3.5 万亿元,占比 12.8% 。在《通知》影响下,预计险资参与权益市场的意愿提升,假设入市资金比例分别提升 0.5%、1% 、1.5%,则对应增量入市规模分别为0.14、0.27、0.41 万亿元。

对市场大势影响如何?

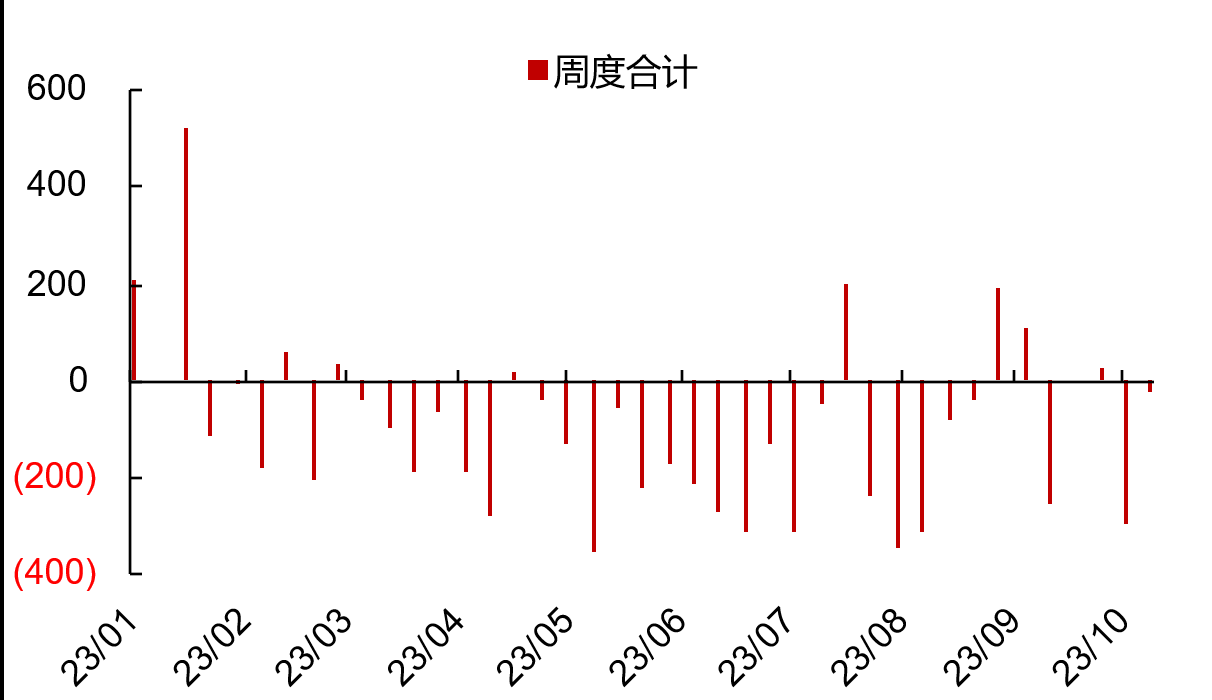

今年以来A股冲高回落,特别是 8 月以市场加速下跌,主要原因就在于 A 股微观流动性偏紧。 宏观流动性方面,10年期美债利 率上行,为了化解地方债务问题,最近政府债发行节奏明显加快,特别是特殊再融资债密集落地。由于从发行再融资债到偿还存在时滞,这可能导致短期财政存款增加,市场流动性偏紧。微观流动性方面,由于美债利率走高和美国政府管控等原因外资 8 月以来大幅流出,由于缺乏赚钱效应公募基金发行规模偏小IPO及增发持续压制市场流动性。我们测算今年以来, A 股微观流动性总计净流出 3595 亿元,若未来保险资金顺利入市,将有望改善A股微观流动性 叠加 救市政策兜底,基本面持续改善,A股有望筑底上行。

图1: A 股每周资金净流入情况合计

数据来源:wind ,鑫元基金

对市场投资风格影响如何?

虽然这次《通知》只涉及国有商业保险公司,但是这可能对全保险行业都具有示范效应。同时,作为基金的 重要投资者之一 ,保险公司的考核制度改革预计也将传导至基金公司,基金经理的考核周期有望拉长。

对比海外,国内基金经理面临的尴尬问题是考核期偏短,而A股历来不缺乏主题性投资机会,这就迫使基金经理为年度考核排名而追涨杀跌。 今年以来市场主题投资行情盛行,上半年有AI浪潮,下半年有华为产业链,虽然这其中有的公司确实能兑现业绩,但是也不乏蹭概念的个股 。若基金对基金经理考核周期拉长,这或意味着基金经理去追涨杀跌的压力减小,不仅市场波动性有望降低,而且基金经理也将更加看重价值投资,更利于从长期维度维护投资者的利益。

$鑫元欣享灵活配置混合C(OTCFUND|005263)$

$鑫元鑫动力混合C(OTCFUND|012097)$

$鑫元欣悦混合C(OTCFUND|016903)$

免责声明:

本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整性不作任何保证。在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式的担保。本报告内容和意见不构成投资建议,仅供参考,使用前务请核实,风险自负。本报告版权归鑫元基金管理有限公司所有,未获得鑫元基金管理有限公司事先书面授权,任何人不得对本报告进行任何形式的发布、复制。