- 3

- 评论

- ♥ 收藏

- A大中小

基金投资策略和运作分析 :

回顾三季报,宏观经济及产业增长点匮乏,国际形势依然严峻,在此环境影响下,市场整体呈现边际价值定价胜于存量价值定价的模式,赚钱效应较差、持续性弱、轮动变快。

本基金坚持一贯的运作风格,忽略过于短期的高频数据及边际扰动,着眼于全年宏观经济状态及2-3年的产业趋势去下判断,同时对于数据敏感度相对比较高的行业保持跟踪,去动态修正判断。总的来看,我们认为未来一年的整体经济将呈现弱复苏、强政策、外部干扰依旧三个因素叠加的宏观组合状态。

从弱复苏角度来看,我们认为整体从去年疫情防控放松以来,在线下场景回补的推动下,整体经济触底回暖的方向非常明确,但从今年以来的一系列维度数据也可以看到,整个居民和企业端内生资产负债表扩张意愿还需要一定时间去整理释放。

从强政策角度来看,在整体经济偏弱势的环境下,我们预计货币将持续合理宽松,同时财政端会保持稳定发力。此外,一些产业政策也会在相对比较弱复苏的环境下持续出台,一些新的产业、新的需求可能会在政策推进下慢慢浮出水面。

从外部干扰依旧来看,今年整体市场对于汇率以及流动性周期的讨论较多,我们认为海外类滞胀模式更多受到供给侧结构性短缺影响,从需求角度来看大概率呈现下行但有较强韧性的状态,这种粘性通胀的状态会在中期持续存在,基于此我们对于整体流动性周期或者汇率的判断持偏中性的态度。

在上述这三个维度的宏观组合影响下,我们整体更偏好成长类资产,其中我们认为随着复苏进程逐步推进,市场整体的关注点会逐步向实打实的业绩端靠拢,所以我们更看好即期兑现型的成长类资产。此外,我们也相信决策层会在托底经济层面形成相对坚实的支撑,所以从结构上来看,我们认为下半年的机会相比上半年会更均衡,成长类的制造业和顺周期的消费都有很多机会可以挖掘。

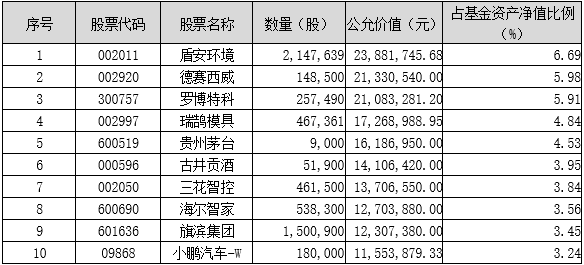

基于此,我们在汽车零部件、白酒、家电领域保持了稳定的配置,此外在可选消费、消费电子等领域进行了一定逆向的左侧布局。经历去年和今年以来的调整,我们对于大盘的看法非常积极,从2-3年维度来看,当前很多消费和制造业优质资产的风险收益比已经调整到了估值性价比非常高的水位,我们也会针对上述投资思路,在消费+制造的能力圈里面持续寻找长期看好的标的进行配置及坚定加仓。

前十大重仓股

风险提示:本产品由鹏华基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。基金产品存在收益波动风险,基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金本金不受损失,不保证基金一定盈利,也不保证最低收益。中国证监会对本基金募集的注册,并不表明其对本基金的价值和收益作出实质性判断或保证,也不表明投资于本基金没有风险。过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩不构成本基金业绩表现的保证。投资人购买基金时应详细阅读本基金的基金合同和招募说明书等法律文件,了解本基金的具体情况。我国基金运作时间较短,不能反映股市发展的所有阶段。基金投资需谨慎。