- 2

- 评论

- ♥ 收藏

- A大中小

要点概览:展望9月,A股市场向上行情可期。一是企业盈利来看,中报大概率是本轮盈利周期低位,工业企业库存水位已低,后续分子端有望预期提振;二是从流动性来看,2023年全球流动性仍在改善,分母端压制缓和;三是从风险偏好来看,7月政治局会议定调,随着降低印花税、降低存量首套房贷及最低首付比等政策密集发力,风险偏好有望提振;四是从赔率看,当前A股估值不高,且相对债券吸引力较高。行业配置上仍然看好成长类资产,产业趋势蓬勃向上叠加无风险利率下行,有望驱动成长资产估值抬升。

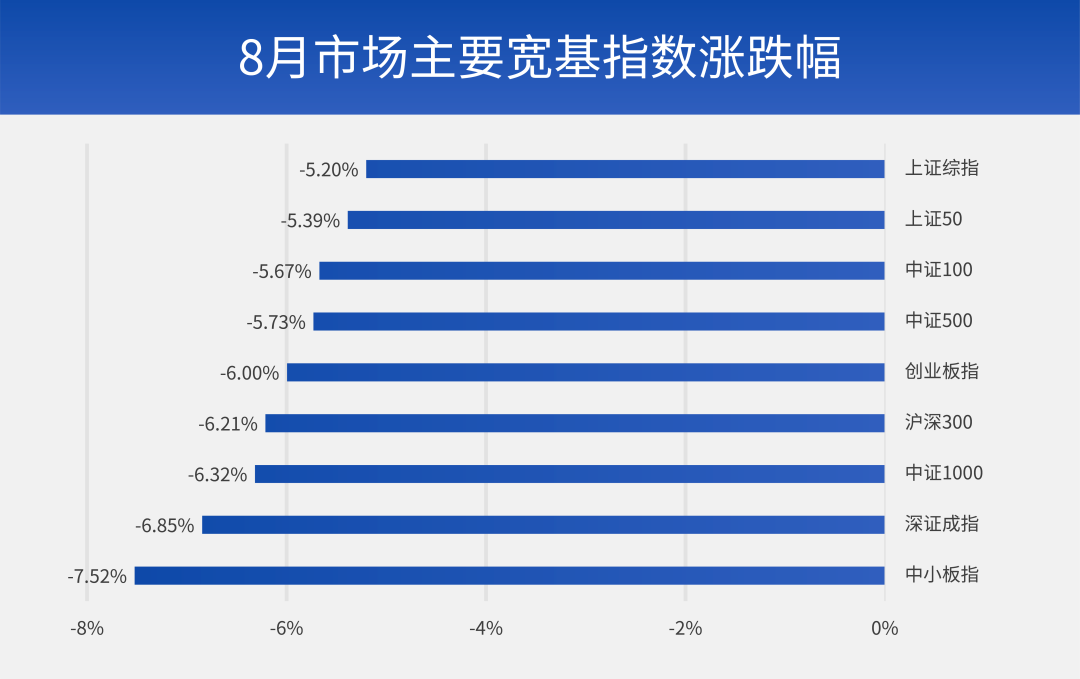

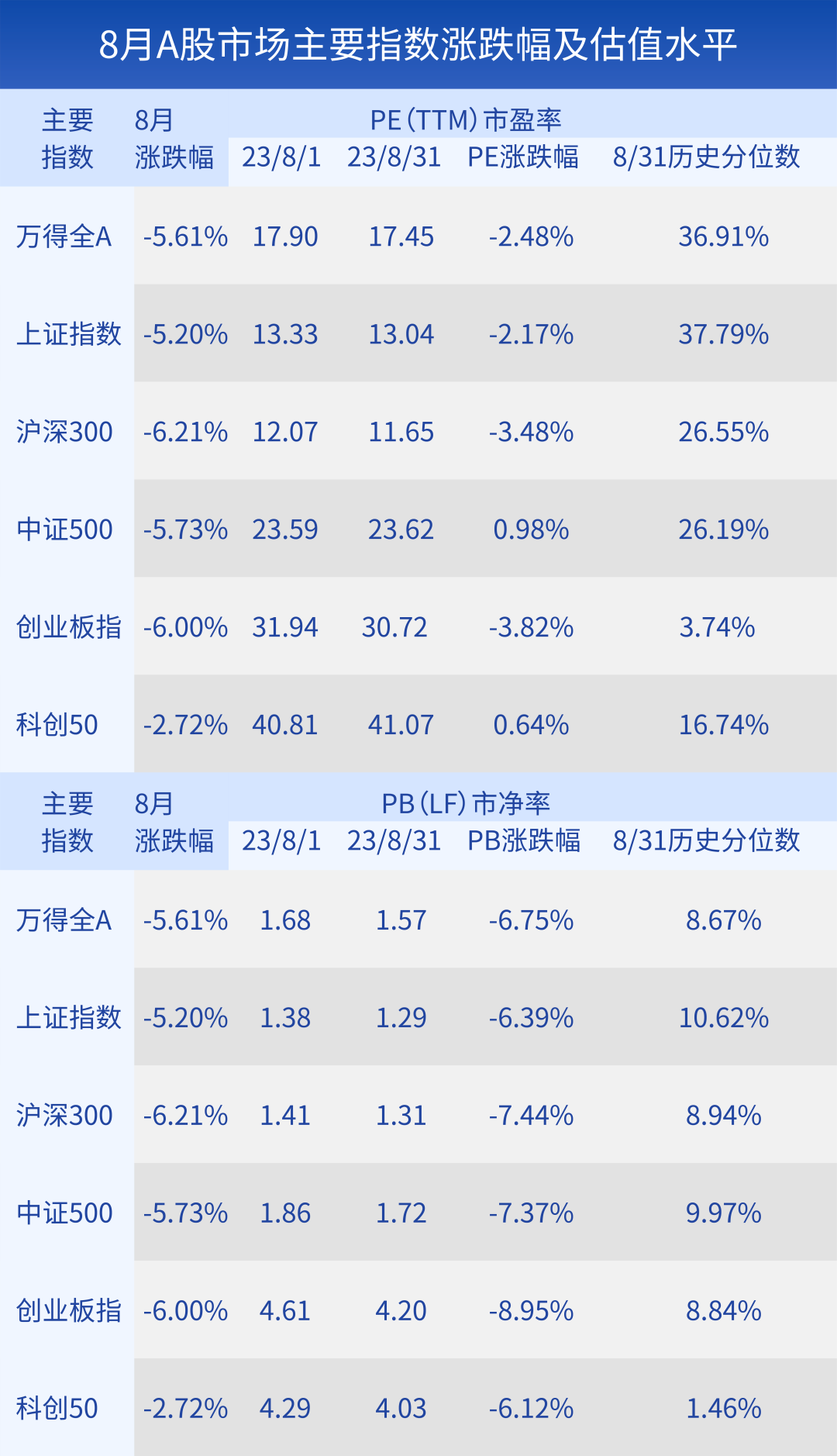

8月A股宽基指数全数下跌,大盘股表现优于小盘股。8月上证综指 (-5.20%) 在宽基指数中相对最为抗跌,上证50 (-5.39%)、中证100 (-5.67%) 等大盘指数优于中小板指 (-7.52%)、中证1000 (-6.32%) 等小盘股指数。

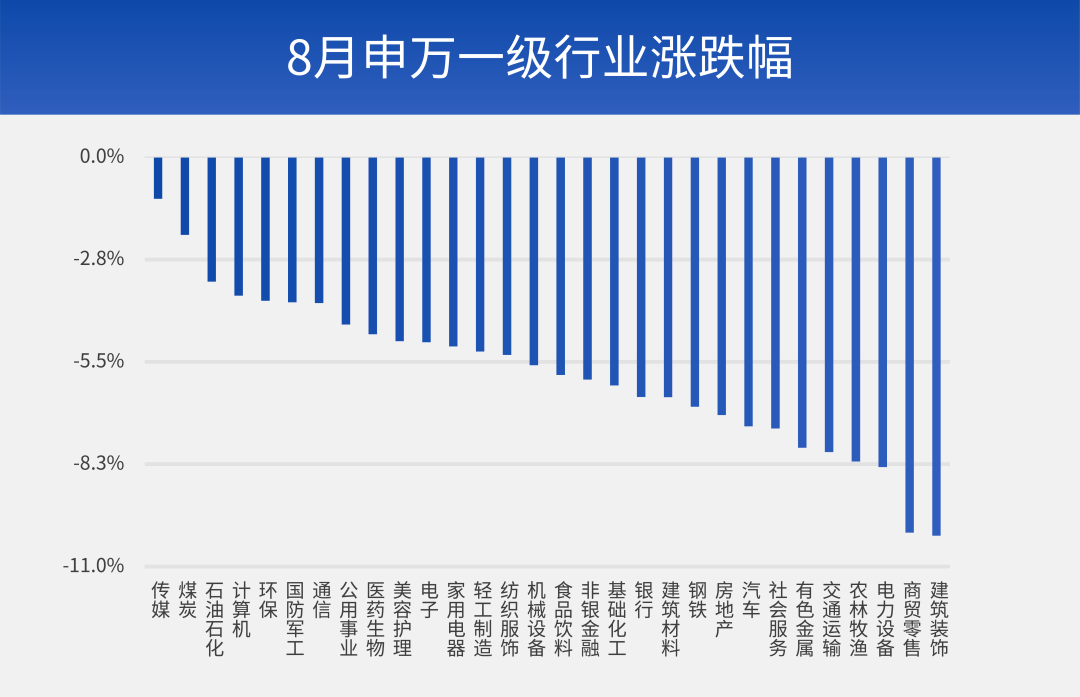

行业表现来看,8月全部一级行业均下跌,结构上TMT与部分资源品相对抗跌,制造与消费行业领跌。8月跌幅较小的行业为传媒、煤炭、石油石化、计算机,集中于TMT与上游资源;跌幅居前的行业为建筑装饰、商贸零售、电力设备、农林牧渔,集中于中游制造和消费。

数据来源:Wind,截至2023.08.31,市场有风险,投资需谨慎。指数业绩不构成对基金业绩表现的任何承诺和保证。

数据来源:Wind,截至2023.08.31,市场有风险,投资需谨慎。指数业绩不构成对基金业绩表现的任何承诺和保证。

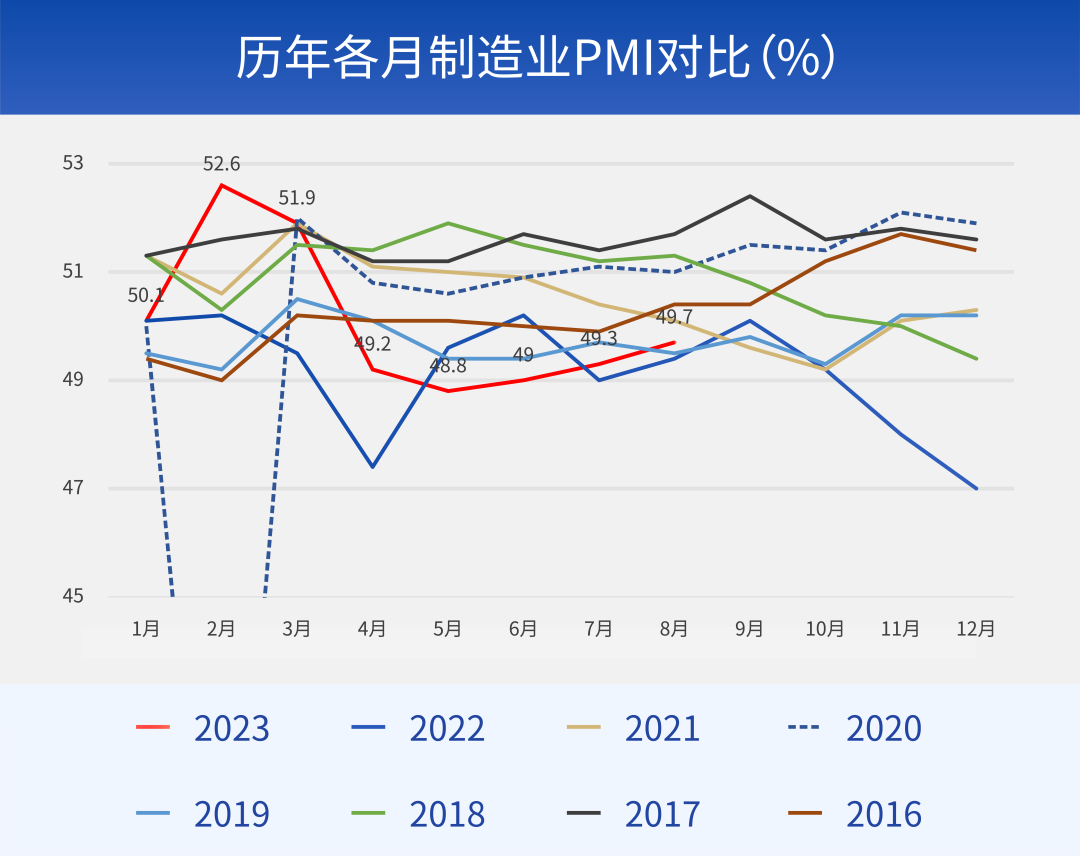

宏观经济来看,当前筑底信号较为明显。一方面,7月工业企业利润增速降幅连续第五个月收窄,且7月单位成本今年以来首次同比减少,反映了成本端压力略有缓解,有利于扩大盈利空间。另一方面,更为高频的8月制造业PMI录得49.7,环比连续第三个月上行。整体来看,宏观基本面的积极因素在不断积累,筑底信号较为明显。

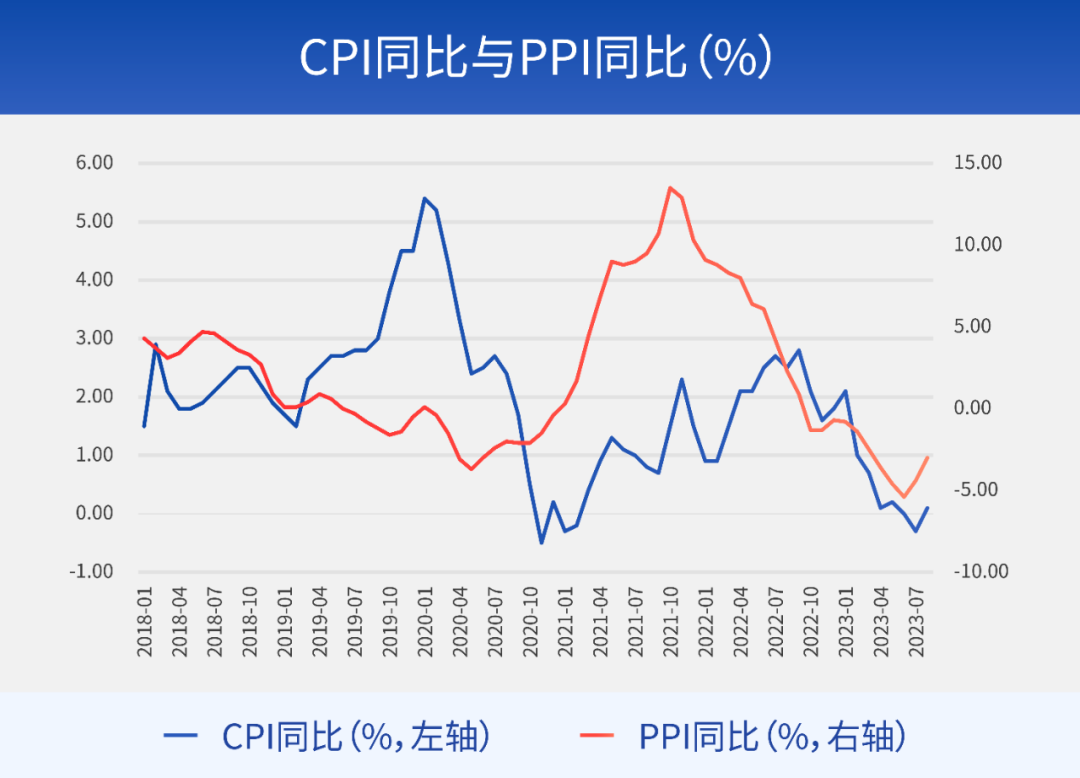

通胀数据亦呈积极迹象,PPI底部或已逐步显现。8月通胀数据显示:(1)CPI经历7月负增长后8月同比上涨0.1%,环比上涨0.3%;(2)核心CPI同比反弹,与上月持平;(3)PPI环比由降转涨,同比降幅收窄。我们认为,本轮PPI阶段性低位大概率在6月已经形成。目前,大宗商品价格已有所企稳,通胀环比上行动能增强的过程中,还需进一步观察需求复苏情况。

数据来源:Wind

数据来源:Wind

整体来看,8月市场预期偏悲观,大盘持续走弱,但月末政策积极信号密集释放、已带动市场筑底回升,结构上产业周期仍蓬勃向上的TMT及部分资源品相对占优。8月市场经历预期的下挫至修复,大盘亦体现为“先抑后扬”,主要受政策的发力节奏影响。7月末政治局会议后,政策力度密度均未达到市场期待的“基准假设”,使得市场短期预期下挫,但8月末降低印花税、规范减持、降低存量首套房贷利率、降低最低首付比等政策密集发布,力度与密度均超预期,带动市场整体风险偏好筑底回升。结构上,TMT与资源品占优,源于产业趋势蓬勃及PPI筑底的提振。第一,某AI领域巨头二季度业绩及三季度指引超预期,应用端场景不断拓展,AI海外映射仍顺畅;第二,信创、数据要素相关政策发力,亦驱动TMT行情;第三,PPI呈现筑底迹象,结合经济筑底预期,使得资源品盈利预期得到修缮。

经济基本面,目前我国经济整体或仍处于经济筑底阶段,后续政策驱动及内生动能修复之下有望回升。7月PPI增速筑底回升、工业企业盈利增速已连续第二个月边际改善、名义和实际库存继续去化,在一定程度上显示经济筑底特征显著。

政策面来看,8月末政策密集发力提振市场风险偏好,彰显政府稳增长的决心与动能,有望促进市场风险偏好修复。8月以来,降息、印花税减半征收、IPO收紧、规范减持、降低两融保证金比例、一线城市“认房不认贷”、降低存量首套房贷利率、降低最低首付比等政策密集发布,政策密度和力度大幅抬升,助力市场风险偏好修复。

流动性方面,后续货币政策和流动性预计中性偏宽。一方面,8月的票据利率、30城商品房销售等数据来看,融资需求仍有待提振,后续仍有必要维持适度偏宽的货币政策和流动性来推动增长修复与防风险;另一方面,货币政策会有一定的延续性,8月15日央行调降政策利率,8月17日二季度货币政策执行报告指出“加大宏观政策调控力度”,8月18日央行、金融监管总局与证监局联合会议再度指出“用好政策空间、找准发力方向”,均指向货币政策可能还会偏宽。

展望9月,A股市场向上行情可期。一是企业盈利来看,中报大概率是本轮盈利周期的相对低位,工业企业库存水位已低,后续分子端有望预期提振;二是从流动性来看,2023年全球流动性仍在改善,分母端压制缓和;三是从风险偏好来看,7月政治局会议定调,随着降低印花税、降低存量首套房贷及最低首付比等政策密集发力,风险偏好有望提振;四是从赔率看,当前A股估值不高,且相对债券吸引力较高。

行业配置上仍然看好成长类资产,产业趋势蓬勃向上叠加无风险利率下行,有望驱动成长资产估值抬升。建议关注机器人赛道和AI产业链。一方面,AIGC产业作为新一轮通用技术创新向资本市场映射的起点,将继续受益于产业浪潮的迭代与商业化进程的推进,继续关注核心的AI算力(光模块/服务器),产业周期触底复苏的半导体产业链,以及应用领域的办公软件/游戏;另一方面,AI赋能、海外巨头牵引、国内政策支持,机器人产业链有望实现0-1的突破,关注电动车供应链(减速器/电机/传感器)等。

数据来源:Wind;市场有风险,投资需谨慎。指数业绩不构成对基金业绩表现的任何承诺和保证。

风险提示:市场有风险,投资需谨慎。市场观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。文中提及行业、板块不构成任何投资推介,文中市场判断不对未来市场表现构成任何保证,历史情况仅供参考;文中基础信息均来源于公开可获得的资料,基金管理人力求可靠,但对这些信息的准确性及完整性不做任何保证,获得报告的人士据此做出投资决策,应自行承担投资风险。我国基金运作时间较短,不能反映股市、债市发展的所有阶段。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩不构成基金业绩表现的保证。指数业绩不构成对基金业绩表现的任何承诺和保证。基金投资需谨慎,请投资者充分阅读《基金合同》、《基金招募说明书》、《基金产品资料概要》等法律文件。指数业绩不构成对基金业绩表现的任何承诺和保证。

$财通沪深300指数增强(OTCFUND|005850)$

$财通中证500指数增强A(OTCFUND|018633)$

$财通中证500指数增强C(OTCFUND|018634)$