- 点赞

- 评论

- ♥ 收藏

- A大中小

[videoId=3971575##videoType=1##videoFrom=langke]

打开东财国际证券app,点击新股中心,切换到“已递表”。状态是“正在处理”的表示拟IPO企业已交上市材料等待港交所聆讯。通过聆讯,表示该企业随时准备路演、准备公开招股了。

聆讯一词,是香港联交所用的。可以简单理解为“回答交易所的问题并予以说明”。通过聆讯这关才能上市。显示在“认购中”的都是可供打新的,一般交易日早上9:30开始更新列表。有时候会遇到同时4-5支新股一起开放认购,而你资金量不够,那就得挑着打了。怎么挑?这是今天财爷重点要说的。

港股IPO,一只新股上市首日是否上涨,是由多维度因素决定的。根据历史经验,可以归纳为以下几点:

一、公司的受关注程度、热门程度

大多数在香港上市的公司,都是默默无名的,偶尔会有一些知名企业上市。比如像鲁大师、百威、中手游、康宁、保利物业、九毛九等。这种即使是不炒股的人都听说过的,就算知名公司。

这种公司在某一个特有领域,至少也是具有一定龙头地位的,如果发行价没有特别高估的话,参与打新多半有肉,多或少而已。

二、公司基本面,包括所属行业、行业地位、业绩增长情况、非限售股份多寡、同行业竞品估值等。

1、所属行业

竞争激烈你死我活、利润率低下、趋于饱和的夕阳行业?还是快速成长、高利润率、没见到天花板的朝阳行业?

一般来说,港股市场对大消费、物业服务、医药行业比较偏好。

2、行业地位

是否算行业龙头?市场占有率多少?

3、业绩增长情况

一般看最近3年的营收、净利润增长

4、非限售股份

在pre-IPO阶段突击入股的那部分股份,成本极低,如果没有限售期,上市首日就有可能套现。打新的人不会低于发行价割肉,这些人会,跌破发行价10%他们还有的赚。

5、同行业竞品的估值

大家都是做同一种生意,毛利率大差不差,新股预估市盈率高于同行业平均值,市场就会谨慎不少。

三、盘子大小,包括总市值、发行股份数量

一般来说,市值6亿以内算迷你盘,20亿以内算小盘,20到50亿算中偏小,50到80亿算中等盘,超过80亿甚至百亿以上的肯定算大盘了。

标准很好理解。打新实战中,对于不知名大盘股,没有基石投资者助阵的,多半是坑。有些基本面没亮点的,基石绿鞋要啥没啥的小盘股,却有莫名其妙被炒上天的可能。还有些基本面明明不错的小盘股,却阴跌连连。盘子越小,投机成分越大,尤其注意。

四、定价

一只新股在招股之前,发行方会给定发行价的上限、下限区间,然后根据认购倍数,再敲定最终发行价,在上市前一天公告。一些比较实诚的发行方,比如康德莱医械,发行价区间20.1-20.8,上限比下限高3.5%。而有些奇葩公司,上限下限相差极大,比如10-15,让人无语。

如果最终定价偏下限定价,说明发行方让利二级市场,对打新小散是好事。如果偏上限定价,除非是热门股,如果是那种10-15上下限然后定15元发行价的奇葩公司,那开盘就等着挨锤吧。

五、招股时间跨度

大部分港新股,招股期限4天。如果某只新股招股期7-8天甚至半个月的,通常会被市场解读为发行方对配售信心不足,这种新股要小心。01853春城热力就是一个例子。

六、保荐人历史战绩

每一只上市新股都需要有保荐人提供资质担保和信用背书,如果某保荐人过去保荐新股涨多跌少,市场往往就会刮目相看。比如像丰盛、德建、东方融资等,都有点金牌保荐人的味道,小散也很买账,甚至不做基本面研究光看保荐人是谁,就下手申购了。也有些历史战绩不佳的,比如中金,很多小散都是避之唯恐不及的。

具体app怎么查呢?

打开东财国际证券app,新股中心认购中有新股时,点击该股,从发行资料切换到概率分析,下滑,找到保荐人表现分析。该保荐人保荐上市的新股上市首日上涨概率一目了然。你也可以进一步点击查看具体上市表现,每一家已上市公司的明细都有了。

七、基石投资者

这个好重要。有专业、知名机构跟投的做基石的,就说明公司估值和发展前景被看好,否则既要大额认购还要承担锁定期,不好的公司,那些“人精”投资机构愿意投?

你是一手党博个短差,人家可是上亿的往里砸,这就是表率。

八、超额配售选择权,即绿鞋机制

防止破发的护盘机制,在港股新股市场上几乎是标配。

不过绿鞋机制能得以行使有一个先提条件,就是国际配售要超额售出,承销商要能把超发股份卖出去。如果卖不出去,那就没法“绿鞋”了。

额外说一句,在香港市场,很多小盘股,国配超购挺难的,经常超发股份卖不掉的。

九、孖展倍数和回拨可能性

这个以前财爷专门用一课讲过,再简单说下。港股IPO分公开配售和国际配售,国配面向机构投资者,公配面向散户投资者,公配按既定规则进行公开透明。默认不回拨情况下,公配拿10%股份,国配拿90%股份。如果公配认购超过15倍不足50倍,比例调整为公配3国配7;如果公配认购超50倍不足100倍,调整为公配4国配6;公配认购超100倍,调整为55开。这就是回拨机制,初衷是让广大小散也能分一杯热门股IPO的羹。但是万事有两面,公配占比高,意味着小散多,新股上市首日,零碎抛压也会多。所以对于那些不知名港股IPO,上市首日本来就没啥炒作盘的。一般默认1比9不回拨的反而上市首日表现还行。一旦超购15倍导致回拨变3比7的,莫名其妙散户抛盘多出200%,首日反倒可能凉凉。

那怎么查询公配认购倍数呢?对不起,事先不知道的,都是你申购进去之后,中签了,发行方公告出来才知道的。那怎么办?孖展倍数是散户融资借钱打新的金额与公司募资额的比值。公开配售认购倍数是包含了融资打新和现金打新的总金额与公司募资额的比值。公配认购倍数一般是孖展倍数的1.5-2倍,个别会扩大到2-5倍。公配倍数提前没法查,但孖展倍数东财国际证券app提供实时数据,你就凭这个去反推。如果孖展倍数超过9倍,那公配认购倍数超过15倍启动回拨可能就很大了。小市值股,最好要么不回拨,要么超购百倍,最怕孖展不冷不热,最容易破发。

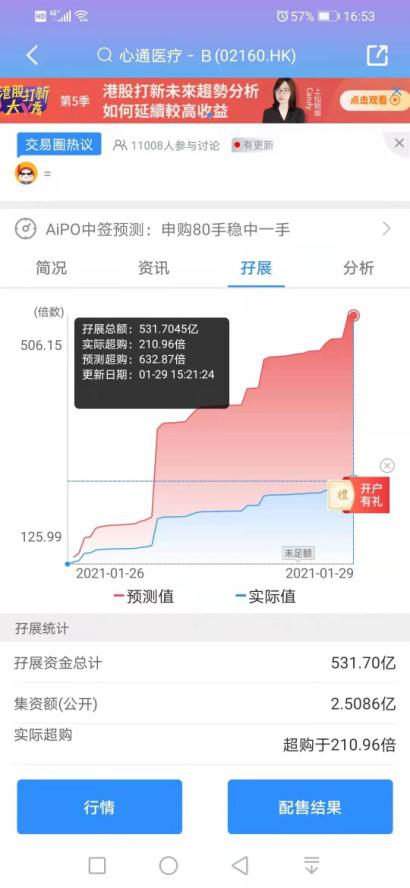

心通医疗-B,招股截止孖展超购近211倍,公告出来公配超额认购768倍,实际倍数是3.6。就是这么估算出来的。

十、同时期新股上市首日表现

2019年10月23日上市新股——快餐帝国。本身没啥亮点,但是他前面上市的最近5只新股:信恳智能和国际永胜盘中都曾翻倍,高升集团暗盘接近翻倍,蓝光嘉宝和世纪联合暗盘也有30%以上涨幅。这种氛围下,下一只新股姓甚名谁重要吗?

快餐帝国上市就爆炒,暗盘翻倍,首日最高涨160%,结果收盘破发跌6%。站在2021年初回过头去看那天的K线,1.87跌到现在2毛钱,9成以上跌幅。

所以,出生时间很重要,来得早不如来得巧,市场狂热,鸡毛飞上天,市场黯淡,牛股变熊股。

最后总结下,港股打新也遵从马太效应,大部分收益来自于小部分新股,大部分中签新股负责拖后腿。因此,每只都做一手党的就外行了,最佳策略其实是做三高:高确定性比如孖展金额过100亿就是一个很强的指引信号,毕竟市场用真金白银在投票;高单手市值比如一手至少6000元港币;高中签率即中大型IPO。同时满足的往往是优质明星股,就务必参与了。