【利位大类资产优势轮动模型】1、解决问题:帮助绝对收益机构,在股票和债券两个大类

【利位大类资产优势轮动模型】

1、解决问题:帮助绝对收益机构,在股票和债券两个大类资产组合进行择时和仓位控制,提高配置效率,降低回撤风险。

2、模型原理:基于历史数据回测,进行历史数据比较和加工,我们对于债券和股票的相对收益率和相对估值比较,在债券收益率较高时增加债券资产权重,在股指估值较低时,增加股票资产权重;结合宏观经济数据、高频中短期经济指标、市场情绪指数等数十项因子,赋予动态系数,在经济上升周期,增加股票资产权重,在经济下行周期,增加债券资产权重;结合股市和债市市场情绪指数等因子;最终达到量化综合评价股票和债券的相对价值、高估/低估程度,给出股票和债券大类资产的配置比例。

3、具体数据和因子:通过整理过往10年的宏观经济及市场数据,我们筛选出了影响权益及固收市场的多种因素(大类包括五项:生产、消费、信贷、投资、流动性;细分指标有24个),在量化分析基础上,进一步精选出无线性相关的多项因子,构建出利位股债配置模型。从金融意义出发,该指标的各项因子覆盖了市场流动性、风险偏好、经济增长等多方面数据,对于股债大类资产配置择时有较强的指导意义.

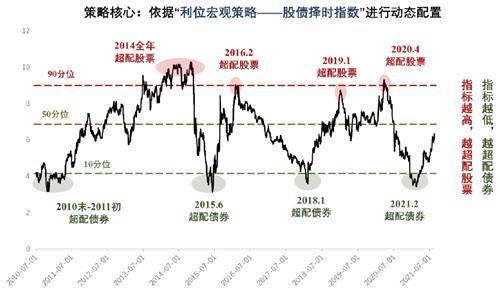

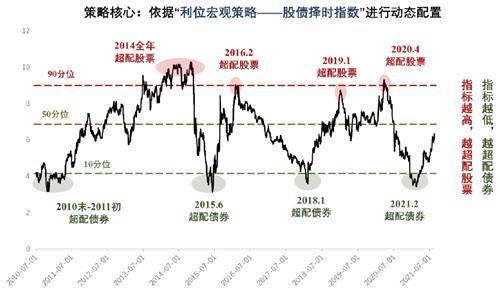

4、输出结果:通过量化技术手段,拟合出利位股债大类资产轮动指数模型,该模型取值直接来自万得资讯系统,每日自动更新数值,可将数值优化在0-100分位之间,便于非常直观读取:低于10分位给出超配置债券,低配股票的信号;高于90分位给出超配股票,低配债券的信号。

1、解决问题:帮助绝对收益机构,在股票和债券两个大类资产组合进行择时和仓位控制,提高配置效率,降低回撤风险。

2、模型原理:基于历史数据回测,进行历史数据比较和加工,我们对于债券和股票的相对收益率和相对估值比较,在债券收益率较高时增加债券资产权重,在股指估值较低时,增加股票资产权重;结合宏观经济数据、高频中短期经济指标、市场情绪指数等数十项因子,赋予动态系数,在经济上升周期,增加股票资产权重,在经济下行周期,增加债券资产权重;结合股市和债市市场情绪指数等因子;最终达到量化综合评价股票和债券的相对价值、高估/低估程度,给出股票和债券大类资产的配置比例。

3、具体数据和因子:通过整理过往10年的宏观经济及市场数据,我们筛选出了影响权益及固收市场的多种因素(大类包括五项:生产、消费、信贷、投资、流动性;细分指标有24个),在量化分析基础上,进一步精选出无线性相关的多项因子,构建出利位股债配置模型。从金融意义出发,该指标的各项因子覆盖了市场流动性、风险偏好、经济增长等多方面数据,对于股债大类资产配置择时有较强的指导意义.

4、输出结果:通过量化技术手段,拟合出利位股债大类资产轮动指数模型,该模型取值直接来自万得资讯系统,每日自动更新数值,可将数值优化在0-100分位之间,便于非常直观读取:低于10分位给出超配置债券,低配股票的信号;高于90分位给出超配股票,低配债券的信号。

郑重声明:用户在社区发表的所有信息将由本网站记录保存,仅代表作者个人观点,与本网站立场无关,不对您构成任何投资建议,据此操作风险自担。请勿相信代客理财、免费荐股和炒股培训等宣传内容,远离非法证券活动。请勿添加发言用户的手机号码、公众号、微博、微信及QQ等信息,谨防上当受骗!

评论该主题

帖子不见了!怎么办?作者:您目前是匿名发表 登录 | 5秒注册 作者:,欢迎留言 退出发表新主题

温馨提示: 1.根据《证券法》规定,禁止编造、传播虚假信息或者误导性信息,扰乱证券市场;2.用户在本社区发表的所有资料、言论等仅代表个人观点,与本网站立场无关,不对您构成任何投资建议。用户应基于自己的独立判断,自行决定证券投资并承担相应风险。《东方财富社区管理规定》