- 233

- 142

- ♥ 收藏

- A大中小

即将过去的2020年无论对资本市场还是对公募基金而言,注定是一个令人难忘的年份,这一年,公募基金发行规模超过3万亿份,创出历史新高,而在专业机构看来,未来市场还将发生深远变革。

中金公司在近期发布的一份名为《中国股市生态的四大变化》的研报中指出,随着近年来中国资本市场的不断开放、机构投资者崛起, A股市场正在迎来四方面改变:一是居民资产配置将更多转向金融资产;二是投资者结构逐渐“机构化”;三是机构投资者“头部效应”明显;四是市场投资行为趋于“基本面化”。

研报里面包含了很多关于公募基金及资本市场的专业、详实数据,基金君摘录部分内容,供投资者参考。

变化一:

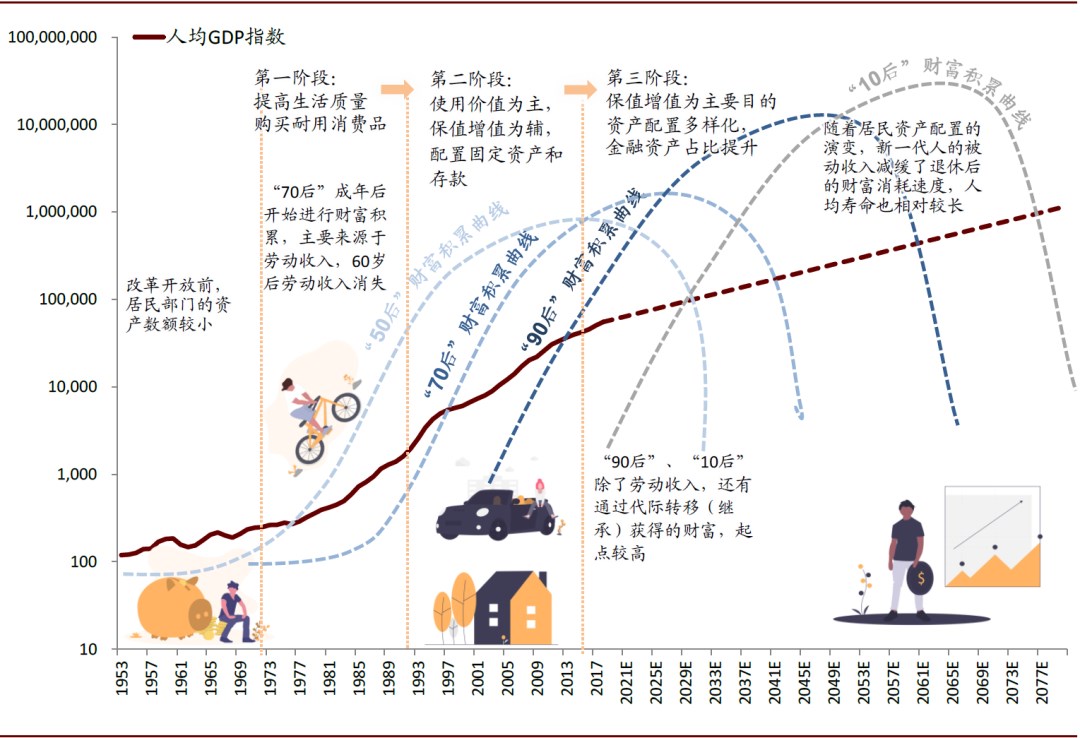

居民资产配置迎来拐点

中金公司指出,中国居民家庭资产自改革开放开始逐步累积,随着发展水平逐步提高、生命周期演进,配置主力从满足生存、生活基本需求起步,到提高生活水平(购买各类家庭耐用消费品),再到购买不动产、乘用车等“昂贵”的固定资产,目前可能正在进入金融资产配置加速的拐点。

未来,中国居民家庭不动产配置比例可能已经见顶,金融风险资产配置将加速增长,市场均衡利率易降难升等趋势驱动之下,需要继续密切关注居民资产配置拐点的到来所伴随的一系列变化。

对于资本市场而言,中金公司判断居民资产配置的趋势性变化有望在未来五到十年甚至更长一段时间持续引导投资者行为的变化。

图表: 迎接居民家庭资产配置的拐点

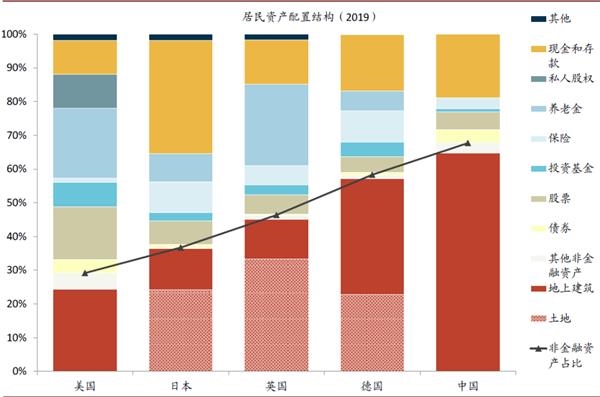

图表: 中国、美国、日本、德国、英国居民资产配置结构(2019)

变化二:

机构投资者市场占比将继续提升

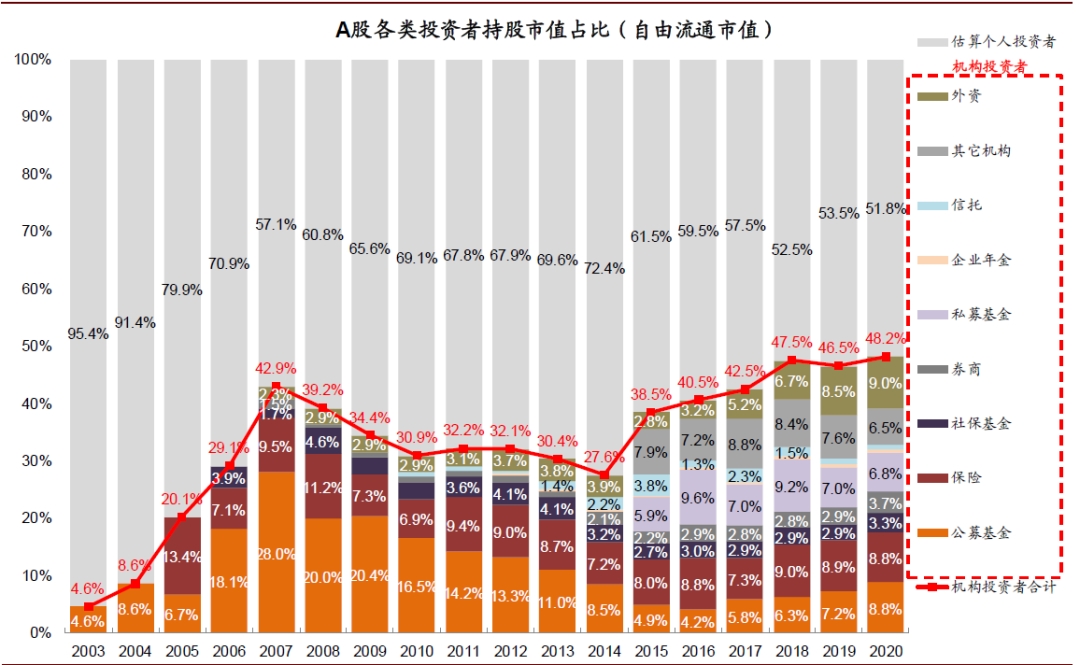

历史上A股散户投资者占比颇高、市场投机氛围较重,但近几年随着对外加速开放、外资持续流入A股市场,A股机构投资者表现好于整体市场,机构持股占比比例逐年上升,市场呈现了明显的“机构化”趋势。

中金公司综合多方面数据估算结果显示:

一、总市值中个人投资者持股的比例已经从2014年的28%下降到2020年的22%,“自由流通市值”中个人投资者持股的比例已经从2014年的72%下降到2020年的52%(VS.2019年为54%)。股市资金面上,个人投资者直接入市对市场的影响边际减弱。

二、总市值中机构投资持股的比例已经从2014年的11%上升到2020年的21%(VS.2019年为19%),而“自由流通市值”中,机构投资者持股的比例已经从2014年的38%上升到2020年的48%(VS.2019年为47%)。

三、截止今年上半年,通过QFII、RQFII通道及沪深港通北向投资A股的头寸在2.5万亿元左右,大概占A股总市值的4%左右,自由流通市值比例在9%左右。公募基金(剔除保险、社保、年金等持股)、保险、私募基金在A股自由流通市值的占比分别为8.8%、8.8%、6.8%。

在中金公司看来,2021年除了传统的机构投资者如公募、私募等类型外,边际上值得高度关注的机构投资者是银行理财子公司、养老资金及外资。

图表: A股投资者结构估算(自由流通市值)

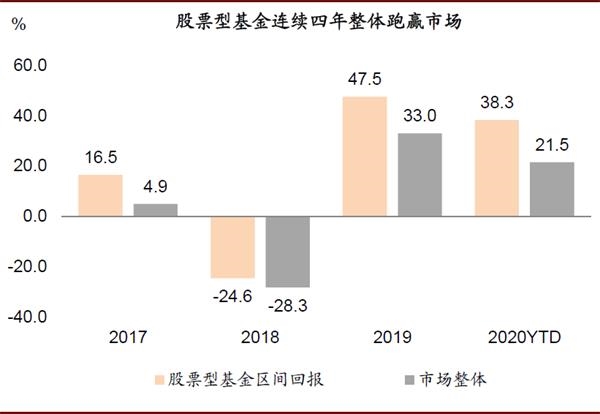

图表:股票型基金连续四年整体表现好于市场,年初至今股票型基金平均回报38%

图表: 今年二季度以来,个人投资者入市与市场成交的相关性明显减弱

变化三:

机构“头部化”趋势明显

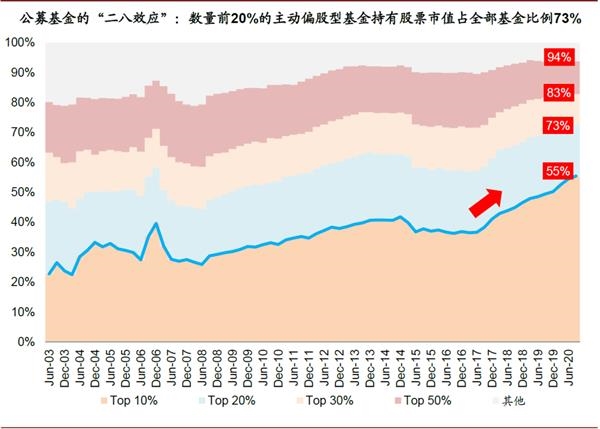

截止目前,今年以来,前十大公募基金公司的资产管理规模比2019年年底增加21%,增速快于全行业平均增速。同时,主动管理的权益类产品的规模,也呈现了份额上升的趋势,“二八效应”明显,头部前20%的主动偏股型基金管理规模已经占据全部主动偏股型基金的73%。

图表: 公募基金呈现市场份额“头部化”集中的趋势

图表: 数量前20%的主动偏股型基金持有股票市值占全部主动偏股型基金持有市值比例的73%

图表: 新基金年初至今发行规模超过3.0万亿份

变化四:

投资行为更趋“基本面化”

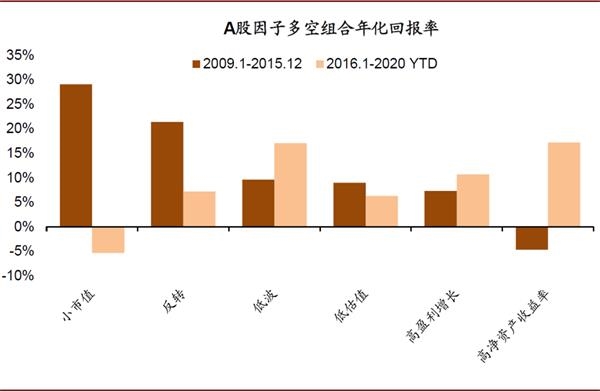

随着海外投资者加大A股市场的配置、市场投资者结构“机构化”趋势强化,A股投资者投资行为也越来越“基本面化”。基本面类因子影响增强,个股成交也呈现向优质股集中的趋势。

图表:量化分析显示2016年后A股基本面类因子对超额收益的解释力大幅好于“投机类”因子

图表: 外资持股较为集中的公司与市场整体表现对比