- 10

- 8

- ♥ 收藏

- A大中小

美国取消对中国“汇率操纵国”的认定。

受利好消息刺激,人民币汇率大涨、A股三大股指集体高开。

近期,市场风险偏好明显回升,权益市场向好、诸多新兴市场货币也迎来升值。

分析人士认为,目前中外利差仍处高位、人民币权益资产被低估,随着我国资本市场不断开放,外资将进一步加码人民币资产,A股市场有望受益。

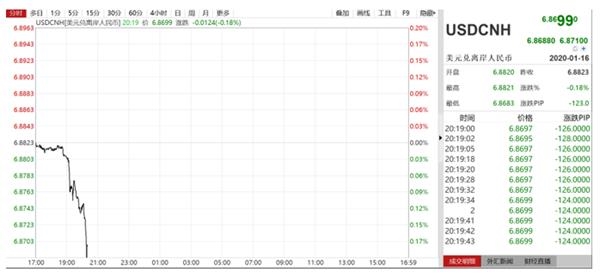

离岸人民币升破6.87

回到2019年7月末水平

新华社消息,美国财政部当地时间13日,公布半年度汇率政策报告,取消对中国“汇率操纵国”的认定。

2019年8月,美国财政部将中国列为“汇率操纵国”。

1月14日,中国货币网显示,人民币兑美元中间价调升309个基点,报6.8954,创2019年8月2日以来新高。

14日早间亚市盘中,离岸人民币兑美元升破6.87关口,为2019年7月26日以来首次。

截至14日11:30,离岸人民币最高涨至6.8675元,从2019年12月3日至今,31个交易日,人民币汇率从最低点7.0833,一路攀升了2158点。

近期汇率一路走高,直接影响因素包括贸易形势转暖以及基本面向好等。

此外, 1月份属于结汇高峰期,2019年初结汇大幅增加也促使人民币汇率持续走高,在岸人民币甚至在单日内大涨超500点。

中国民生银行首席研究员温彬认为,从短期看,人民币升值主要受基本面和消息面因素影响。基本面因素来看,我国PMI指数已连续两个月为50.2,站在经济荣枯线之上,宏观经济运行出现企稳回升的态势,支撑人民币升值。消息面因素来看,市场避险情绪出现回落,市场对人民币汇率下阶段走势预期乐观。

温彬认为,从中长期看,在中国金融市场持续扩大对外开放的背景下,国际投资者继续看好中国的资本市场,而且从全球范围看,中国股市估值水平较低、债券收益率相对较高,国际机构投资者对中国的债券和股票的配置热情比较高,资本项目流入有助于国际收支保持平衡,推动人民币升值。

温彬进一步指出,随着人民币汇率形成机制进一步完善,人民币汇率可以更好地反映市场供求关系、弹性也会明显增强,人民币兑美元汇率不会呈现单边走势,将在合理均衡水平上保持双向波动。

市场风险偏好提高

这些板块有望受益

1月14日早间,A股三大股指齐高开,盘面上,特斯拉、胎压监测、锂电池等板块领涨,临近午间收盘,指数有所回落。

中信证券明明团队认为,当前人民币汇率与A股市场的联动增强,汇率上涨带来的风险偏好提升和资本流入,将推高股指。对于债券市场,汇率走强将减少外部对货币政策的约束,国内货币政策宽松更加有力,利多债券市场。

来源:中信证券研报

分析人士指出,人民币升值有利于航空运输业、造纸业、出境旅游等板块。航油进口价格下降、租赁成本也会降低。造纸行业则受益于进口原材料成本下降。

此外,人民币升值,出境游会更加划算。目前正值春节出境游高峰,以出境游为主要业务的酒店旅游类上市公司有望受益,同时提升航空行业的估值水平。

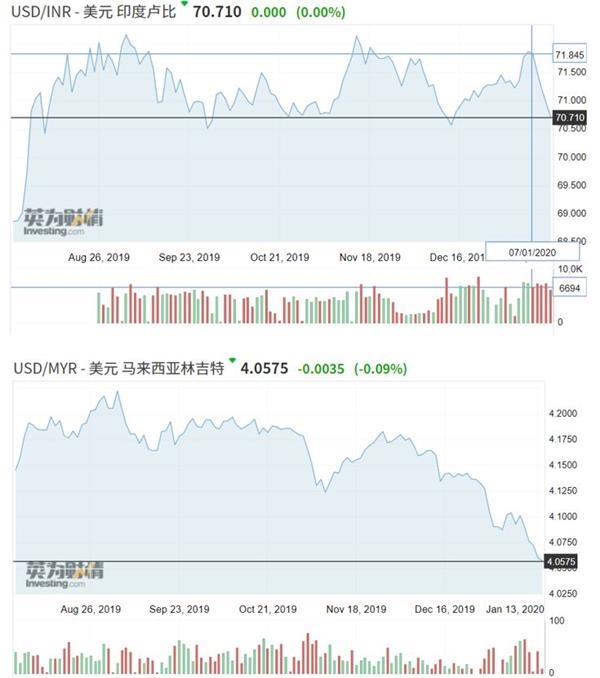

近期市场风险偏好明显抬升,除了人民币,林吉特、印尼盾、印度卢比等新兴市场货币兑美元汇率也在升值。

来源:英为财情

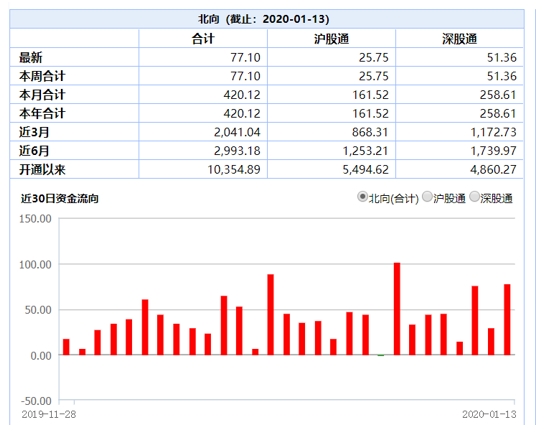

买买买!外资加码人民币资产

中外利差仍在高位、权益资产被低估,随着外部风险缓释,外资正不断加码人民币资产。

今年以来截至13日,沪深港通北向资金持续净流入,累计净买入420亿元。2019年,北向资金净流入达3517亿元,创下历史新高。

截至11点,北向资金净流入金额超30亿元,其中,沪股通净流入20亿元,深股通净流入12亿元。

债券市场上,中国外汇交易中心公布数据显示,2019年境外机构投资者净买入中国债券1.1万亿元,首次突破万亿元大关。而中央结算公司最新披露的托管数据显示,截至2019年12月末,该机构为境外机构投资者托管的人民币债券面额达1.88万亿元,自2018年12月以来连增13个月,并不断刷新历史纪录。

数据来源:中央结算公司

相关报道>>>