- 2

- 评论

- ♥ 收藏

- A大中小

MSCI指数的第二次扩容在8月27日收盘后生效,中国A股的纳入因子由10%提升至15%。受到本次扩容的推动,北向资金在此前的两周持续净流入,8月27日当天的净买入达到112.71亿元。今年11月,MSCI将再次把中国大盘A股的纳入因子提高到20%,并以20%的因子纳入中盘A股。此外,富时罗素指数和标普道琼斯指数纳入A股或者扩容的进程也将加速。

伴随密集的指数纳入和扩容动作,海外被动资金的流入应该是水到渠成,但是在外部因素、人民币汇率波动的环境下,主动资金的流入似乎面临较高的不确定性。要预判外资未来的动作,需要了解其投资的逻辑和决策过程。笔者结合摩根资产管理在主动型基金管理方面的实践,讨论外资进入中国股市的策略,为将来的预测提供一些线索。

相对中国占全球经济和资本市场中的比重,当前海外资金对于中国股票资产处于低配的状态,这是决定未来跨境资金流动的长期背景。海外投资者在配置中国股市时有不同动机和目标,比如业绩和股价的长期增长、与长期负债相匹配的稳定资产、与其他资产的关联性和整体资产的波动性等。但是,从整体市场参与者的角度来说,与中国经济规模相匹配的权重应该是一个中性的、比较合理的假设。

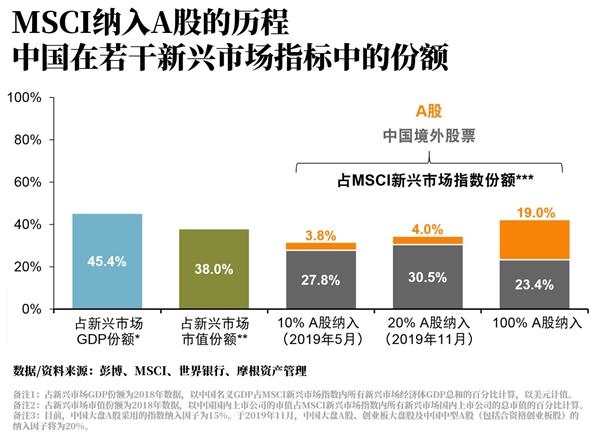

按照名义汇率换算,2018年中国在全球GDP中占比16%,在MSCI新兴市场指数覆盖的所有市场中占比45.4%(图1)。根据测算,在今年11月将纳入权重提升至20%后,中国股票占MSCI新兴市场指数的权重才会上升到34.5%,仍然落后于中国经济和股票总市值的比重。在主动型管理的基金中,低配的情况就更为严重。根据MSCI的统计,MSCI ACWI全球指数样本股中有1/6是中国股票,而全球股票共同基金的持仓中,大约每30只股票中才有1只中国股票。2018年,投资于新兴市场的共同基金有1/4的持仓配置在中国股票,也远低于中国股票占MSCI新兴市场指数的权重。因此,从战略配置的角度来看,无论被动型还是主动型管理的基金,都有增加在A股配置的需要,这是一个长期趋势。

对于被动型管理的ETF基金而言,随着各大指数的纳入和扩容,管理人需要对其持仓进行调整,以控制基金单位净值相对于指数的偏离度。在指数扩容时,被动型基金的调仓会对A股市场带来一次性的流动性提升,目前市场对这部分增量的预期超过1000亿元。但需要注意的是,除了扩容时的一次性流入,ETF基金的日常流动是双向的。受到全球和中国经济走弱的影响,投资者风险偏好下降,可能发生ETF基金的净赎回,从而引起资金从A股市场上的流出。

主动型管理基金的运作不会完全与指数挂钩,但是同样受到指数扩容的影响。在MSCI调高中国股票的权重后,A股市场的波动对指数的影响力显著上升。对于一些以MSCI新兴市场指数为业绩基准的主动型基金而言,其业绩考核受到A股的影响也将增加。这些基金目前在A股的配置偏低,因此也面临加仓A股的压力,但是其具体的操作还受到基金经理对于中国经济和特定上市公司看法的影响。在这方面,以摩根资管的投资决策系统为例进行考察,可能为我们提供一些有用的启示。

摩根资管所管理的共同基金属于典型的多头策略(long-only)基金,通过以研究驱动的选股策略获取长期回报。摩根的投资决策中,企业基本面因素是选股的决定因素。分析师从盈利增长、派息、估值、汇率、公司治理等角度对上市公司打分,并且根据一份有98个问题、覆盖了历史上各类投资风险情景的问卷进行评价,以此判断未来五年的预期回报。根据预期回报和风险,投资标的被划分为premium,quality和trading 三个等级。划入最高的premium等级的公司,通常被认为是具有高度成长性、适合长期投资的标的,即使当前估值较高,也会买入并长期持有。划入trading等级的公司则作为短期战术配置,虽然其基本面也比较稳健,但投资决策更多受到估值水平的驱动,在估值较低时买入,而在估值较高时卖出。

在投资中国股市时,我们采取了上述全球统一的投资决策系统。由于我们对中国经济的长期增长抱有坚定的信心,对于中国股票的研究覆盖也不断上升。目前,我们已经覆盖了超过200只中国股票,大部分集中在消费、金融、科技和工业等行业。在买入并坚持持有长期潜力股的同时,我们也会寻找一些交易型、战术配置的机会。总体而言,摩根资管更加重视长期回报,因此持仓股票的换手率要远远低于国内基金的平均水平。

境外主要的共同基金一般采取和摩根类似的系统进行投资决策,这在陆股通的流量数据上也有所体现。随着主要指数的扩容,长期资金将会稳定流入premium一级的股票,建立长期持仓的战略配置,同时也会寻找一些交易型的机会。前者可以解释北向资金在近几年的长期流入趋势,而后者则可以解释资金流的波动。例如,在今年4月沪深300指数达到16倍以上的高位时,外资受到交易性卖盘的驱动,出现了阶段性的净流出。而在6月初和最近估值较低时,又恢复了净流入。

综上所述,全球股票指数的扩容在近期将持续推动境外被动型和主动型资金的流入。在资金流入的背后,则是中国经济的长期增长和结构转型带来的红利。在中长期资金流入的同时,交易型、战术型资金的流入也可能会引发市场波动的上升,特别是当一些外资重仓股的估值出现大幅上升的时候。对于国内投资者来说,在近期仍有机会享受被动型资金流入带来的流动性红利,也可以跟踪外资权重股进行主动管理,以分享外资在投资研究方面的成果。