- 点赞

- 评论

- ♥ 收藏

- A大中小

A股波动加大,债券配置价值提升,国债期货基差逐步收窄,市场对债市的预期逐步转好。

近期,制造业PMI和金融数据低于预期,出口大幅回落且重回负增长;央行对县域农商行定向降准,市场资金面保持合理充裕;市场避险情绪升温,股票市场波动加大,债券配置价值提升,国债期货价格有所企稳。

经济企稳持续性有待观察

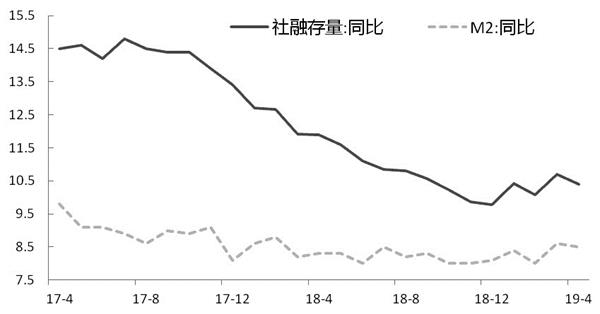

4月官方制造业PMI为50.1%,弱于预期50.5%,比上月回落0.4个百分点。4月社会融资规模增量为1.36万亿元,低于预期,同比去年下降4161亿元,社会融资规模存量增速回落至10.4%,比上月下降0.3个百分点,也低于去年同期1.5个百分点,但仍高于一季度GDP的名义增速。4月M2余额增速为8.5%,比上月回落0.1个百分点,高于去年同期0.2个百分点。金融数据在一季度大幅回升之后,4月有所回落,表明央行仍会把好货币供给总闸门,不搞“大水漫灌”,但广义货币M2和社会融资规模增速仍略高于国内生产总值名义增速,处于合理区间。

图为社融存量和M2同比增速走势

以美元计,中国4月出口同比增速下降2.7%,低于预期,较前值14.2%大幅回落,考虑到去年同期基数较高、全球经济增速较弱及贸易环境存在变化的情况,预期出口尚难言好转,后期仍面临下行压力。

总体上,领先指标制造业PMI和社会融资规模存量增速均低于预期,出口大幅回落且重回负增长,后期仍面临下行压力,而全球经济增速持续放缓,此前IMF将2019年全球经济增速预期下调至3.3%,为金融危机以来新低,预计国内经济企稳持续性有待观察,对债市有一定支撑。

PPI将逐步回落 CPI维持高位

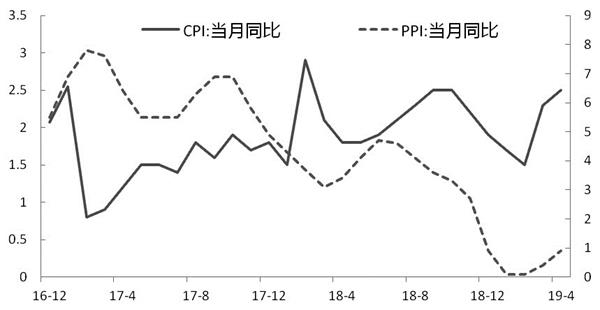

4月PPI环比上涨0.3%,涨幅比上月扩大0.2个百分点,连续2个月回升,PPI环比涨幅比去年同期高0.5个百分点,带动当月PPI同比涨幅有所扩大。4月CPI环比上涨0.1%,比去年同期高0.3个百分点,带动CPI同比上涨2.5%,涨幅比上月扩大0.2个百分点。

图为CPI与PPI当月同比走势

考虑到5月之后的PPI当月同比翘尾因素影响将下降,下半年可能转负,而近期原油价格波动加大,在大宗商品价格不大幅上涨的情况下,预计5月之后的PPI将逐步回落,下半年仍将可能由正转负,面临通缩。对于CPI,受非洲猪瘟疫情影响,生猪存栏不断下降,市场供小于求,导致猪肉价格进入了新一轮涨价周期,有可能带动CPI中食品项继续回升,使得CPI维持高位,不过随着PPI逐步回落,CPI中非食品价格仍可能面临走低,尽管出现新一轮的猪肉价格上涨周期,但是大概率与2015年那轮猪周期相似,发生通胀的可能性较小,暂时不会对央行货币政策走向形成影响。

流动性合理充裕

5月6日,央行发布公告,决定从从2019年5月15日开始,对聚焦当地、服务县域的中小银行,实行较低的优惠存款准备金率。约有1000家县域农商行可以享受该项优惠政策,释放长期资金约2800亿元,全部用于发放民营和小微企业贷款。

此次央行定向降准一方面是贯彻落实国务院常务会议要求,建立对中小银行实行较低存款准备金率的政策框架,促进降低小微企业融资成本;另一方面操作正好可以对冲5月到期的MLF资金和税期影响。央行定向降准之后,一是可以显著增加县域农商行的长期资金来源,也可以明显降低县域农商行的资金成本,增加其服务民营和小微企业的实力,进一步支持民营和小微企业融资;二是打破央行货币政策收紧预期,继续改善小微企业和民营企业融资环境;三是央行选择在A股开盘前公布对中小银行实行较低存款准备金率,一定程度上可以提振市场信心,利好股市和债券市场。预计下一步央行将继续实施稳健的货币政策,灵活运用货币政策工具,保持市场流动性合理充裕。

避险情绪升温

美联储5月会议继续维持基准利率区间2.25%—2.5%不变,整体表述继续保持中立,短期加息或者降息的可能性均较低。不过欧洲经济数据疲弱,英国脱欧问题未决,欧洲央行的政策面临较大的不确定性,而新兴市场国家则逐步开始降息,今年以来,已有印度、马来西亚、新西兰等国宣布降息,货币政策转向宽松。

总体上,考虑到领先指标制造业PMI和社会融资规模存量增速均低于预期,出口大幅回落且重回负增长,而全球经济增速持续放缓,预计国内经济企稳持续性有待观察,对债市有一定支撑。5月之后PPI将逐步回落,CPI发生通胀的可能性较小,而央行对县域农商行定向降准,打破货币政策收紧预期,市场资金面继续保持合理充裕。后期走向仍需进一步跟踪观察,市场避险情绪有所升温,债券配置价值提升,预计国债收益率以下行为主,国债期货价格将重回上涨趋势。 (作者单位:申银万国期货)