- 点赞

- 评论

- ♥ 收藏

- A大中小

最近看到种说法,认为创业板这波涨得莫名其妙,因为4月份是创业板一季度的业绩披露期,而且从目前的业绩预告看,已经大概率同比增长-16.75%,要知道15年中小创大牛市至少还是在业绩高速增长的背景下,而目前的上涨速度和幅度已经不在那时之下。所以认为本次创业板的上涨纯粹是提升估值,没有基本面做支撑。

乍看之下这个逻辑没错,但事实真是这样么?今天说下自己的不同看法:创业板处于业绩底部区域,未来逐步向好的预期才是创指背后的上涨逻辑。

首先我们要确认一个逻辑,由于创业板部分公司的权重过大,仅仅从整体数据看创业板是不够客观的,就像把银行的盈利能力放到全A指数中一样,很难看得清具体的情况。所以我们要从另外一个角度来判断目前盈利的情况。就是剔除掉权重后的盈利能力,或者直接看创业板的盈利中位数。

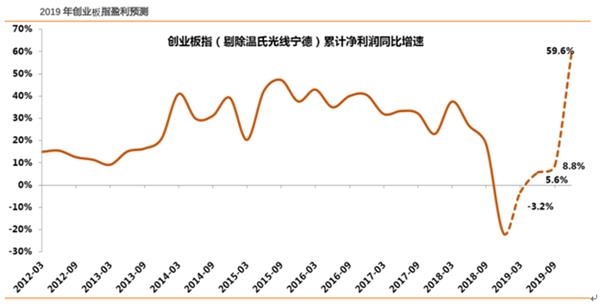

从图中可以看到,把权重剔除以后,创业板一季报预告和历史上盈利最佳时期以及去年同期相比差距明显缩小。并且从盈利中位数情况看,也没有出现过负增长的现象。

再看环比,可以清晰地看到,无论采用哪种成分计算,自2018年一季度以来,创业板环比盈利增速下滑直到2019年一季度出现明显的好转迹象。

这里我理解为两个原因,一是2018年四季度创业板大部分公司都做了减值计提,业绩上轻装上阵;二是2019年一季度宏观基本面状况转好。大部分企业都会受益,有业绩复苏迹象。所以未来只要经济基本面逐步转暖,对于大部分上市公司的业绩情况也将逐步转暖,其中肯定也包括创业板。

再来说说估值,我们平时说的估值不是绝对意义上的估值,相对比较下的估值情况才更有意义,我们把公司分为强周期和弱周期,在经济较差的时候,弱周期的公司,例如食品饮料、医药、银行,它们相对受到宏观经济周期约束较小,业绩波动比较小,因此处于相对估值的优势阶段。所谓的防守型品种就是这么来的。

而在经济周期转暖和复苏的时候,弱周期的公司对于经济复苏不是特别敏感,强周期、高成长的行业就会显现出相对优势,因为他们的业绩弹性会更大,具体看看券商股的涨幅就知道了,同为金融行业,拥有强周期属性的券商股,弹性要明显大于银行。

而创业板对于主板来说,相对业绩弹性也会显现出优势。

以下是天风证券对于创业板全年业绩的预测(剔除部分权重后)。

我们看到天风的预期是到今年四季度,增速能恢复到接近60%,那个时候还会觉得现在的1700点贵吗?股市一定是先假设,后求证,预期一定跑在盈利前面,先从指数上反应出来,哪一次A股牛市不是从预期盈利拐点开始的呢?

(作者系资深市场观察人士)