- 点赞

- 评论

- ♥ 收藏

- A大中小

年初以来,股市上涨的情况不止发生在国内,过去的三个月时间里,全球股市普遍触底反弹,然而近期海外股市均出现调整,涨跌变化背后的逻辑是什么?全球经济到底怎么样,美国会发生新一轮次贷危机吗?本篇报告从经济和货币的角度出发,试图分析这些问题。

欧日减速超过一年,宽松从预期到落地

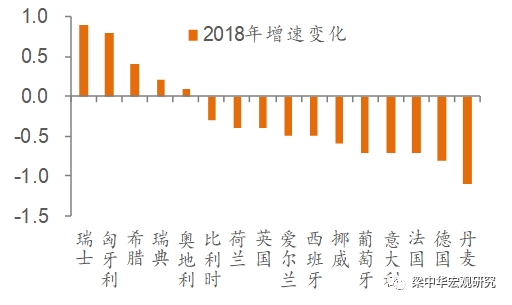

进入2018年以后,整个欧洲经济就在大幅走弱。欧元区GDP增速从2017年高点的2.8%,大幅回落到1.1%。2018年欧元区前四大经济体德国、法国、意大利、西班牙的GDP增速,相比2017年都下滑0.5个百分点以上。英国自公投决定脱欧以来,经济增速也连续走低。

图表:2018年主要欧盟国家经济增速变化(%)

来源:CEIC,中泰证券研究所

尽管欧元区CPI依然维持在1.5%,核心CPI维持在1.0%,失业率也已经降到2008年之前的低位,但通胀和就业是滞后指标。随着经济增速的逐步放缓,预计未来通胀和就业指标也会走弱。

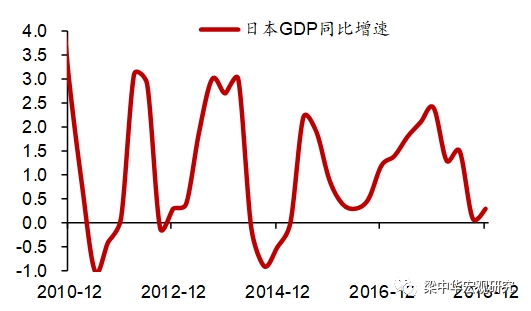

而另一大经济体——日本经济也从去年就开始走弱。日本GDP同比增速从2017年高点时的2%以上,大幅回落至去年四季度的0.3%。日本的整体通胀水平已经降至0.2%,核心通胀增速也再度下滑至1%以下。

图表:日本经济增速(%)

来源:中泰证券研究所

3月初欧洲央行大幅下调了欧元区经济增速和通胀的预期,且预计至少在2019年底之前都将保持政策利率不变,同时决定推出新的定向长期再融资操作,宽松的货币政策从预期到落地实施。而日本央行当前就加大货币刺激的看法还存在分歧,但随着经济增速进一步走弱,预计加码宽松的概率很高。

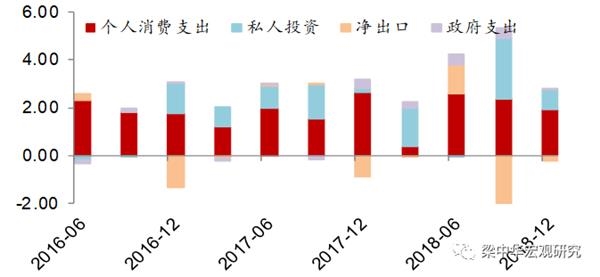

次贷会再度发生吗?美国风险在于企业

再来看下美国,美国GDP环比折年增速在去年二季度达到4.2%的高点后,已经连续两个季度回落。其中在过去的五个季度中,净出口有四个季度对GDP增长的贡献都是负值。这说明在全球经济普遍放缓的背景下,美国经济很难一枝独秀,随着美国财政刺激作用的减弱,经济增速或将延续下滑态势。

图表:美国经济环比折年增速(%)

来源:中泰证券研究所

随着按揭利率不断抬升,美国房地产市场也从去年下半年以来连续走弱,连续三个月平均新开工私人住宅套数从130万以上降至不足120万。此外,房地产销售数据也明显走弱。

但我们认为美国房地产市场出现大危机的可能性并不高。一方面,尽管当前美国名义房价已经突破2007年的高点,但剔除通胀后的实际房价涨幅并不大,且过去的十几年时间里居民收入也在增加,也可以部分解释房价的涨幅。另一方面,美国每一轮房地产市场出现泡沫化,都伴随着房屋空置率的提升,但本轮美国房地产空置率一路向下,且当前仍在历史低位期间,也说明泡沫化程度并不高。

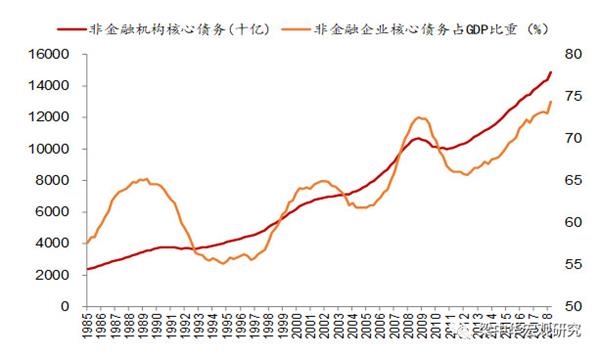

而本轮美国经济的主要风险点,可能来自企业部门。2012年以后,美国非金融企业债务占GDP的比重就在不断攀升,当前已经达到历史最高点。而且在货币宽松的背景下,高收益债券发行量和市场份额都大幅攀升。但是随着美联储利率加至高位,经济增速趋于下降,企业部门债务风险值得警惕。

图表:美国企业部门债务快速攀升

来源:中泰证券研究所

随着去年10月以后美股开始暴跌,以及部分经济数据走弱,美联储“看跌期权”逐渐发挥作用,纷纷转向鸽派。3月美联储议息会议预计今年暂不加息,且放慢缩表进程,到9月停止缩表。当前市场普遍预期到2020年1月之前不仅不会加息,甚至还有67%的概率会降息,美国的货币政策从边际收紧转向了边际宽松。

估值回升告一段落,全球从风险再回避险

今年全球经济将是一致减速的格局。从高频数据来看,欧元区制造业PMI从60以上的高位一路跌至当前的荣枯线以下,中国、日本制造业PMI也已经降至49附近,美国制造业PMI也在高位回落通道。在经济下行情况下,全球货币政策新一轮宽松周期已经开启,尤其是美联储由鹰转鸽,新兴经济体受到的汇率冲击也会暂告一段落。

今年年初以来,全球股市都普遍触底反弹,更是全球经济下行背景下对流动性再宽松的预期。

但近期海外股市又出现大幅回调,与此同时黄金和债券等避险资产普遍回升,风险资产估值的提升或将告一段落,基本面下行带来的盈利回落或将成为主导。全球风险资产面临回调压力,而无风险资产的价值或逐步凸显。

就国内市场而言,年初以来股市的上涨也是在全球流动性宽松的大背景下发生的。往前看,今年将是基本面向下、政策面向上的格局,房地产经济回落导致经济面临持续的下行压力,而改革开放的利好政策会增加,尤其值得关注科创板的推出给新经济领域带来的投资机会。

短期债市尽管受到“股债跷跷板”的影响较大,但长期来看,全球从风险资产向避险资产转换,也会重新打开国内债券收益率下行的空间。