- 点赞

- 47

- ♥ 收藏

- A大中小

9月6日,中国证券投资基金业协会养老金专业委员会成立会议暨第一次全体会议在北京召开。证监会副主席李超在会上表示,委员会成立很有必要、正当其时。公募基金已成为养老金投资管理的主力军,要在第三支柱的建立过程中发挥应有的作用。(推荐阅读>>>基金业协会洪磊:养老基金要通过FOF搭建资产配置架构)

李超指出,当前正处于我国养老金顶层制度设计的关键时期,委员会的成立很有必要、正当其时。委员会应从养老保障大局着眼,以为人民服务的情怀、对历史负责的担当,多思考“我们能为养老金做什么”,立足国情,深入研究,积极为养老金制度的完善建言献策。随着我国老龄化社会的发展,建立养老金第三支柱刻不容缓,各方共识正逐步达成。公募基金经过近20年的发展,获得了良好的投资业绩和行业声誉,已成为养老金投资管理的主力军,要在第三支柱的建立过程中发挥应有的作用。

李超希望委员们能充分研究第三支柱的特点和规律,推动行业进一步提高对养老金业务的重视,为养老金融的规范和发展多做贡献。

中国证券投资基金业协会会长洪磊表示,推动有利于长期资本形成的养老金和税收制度,促进资产管理行业服从和服务于经济社会发展,是协会第二届理事会的重点工作。协会组织设立养老金专业委员会,主动融入国家养老金制度改革进程,推动完善三支柱养老金体系。协会将组织行业共同建设“基础资产-集合投资工具-大类资产配置”的资产管理生态,全力促进养老金保值增值,全心管好百姓的养老钱。

点击查看养老金持股名单(数据来源:东方财富网)

洪磊强调,养老基金应当坚持生命周期和养老风险管理要求,通过基金中基金搭建养老资产配置的架构,将养老资金广泛配置于各类基金,帮助投资者获取市场发展的平均回报,防止FOF变为基金销售工具。

养老金投资收益主要来自资产配置,通过模拟5种不同风险偏好下企业年金的业绩表现,结果显示,自基期2011年5月1日至2017年8月31日,保守、防御、平衡、积极、激进型指数的平均年化收益率分别为6.82%、6.99%、7.13%、7.25%和7.33%。5个分指数的业绩表现证明,如将投资期限拉长,通过投资基金进行资产配置的策略可获取稳定的回报,实现养老金的增值保值。而随着个人养老金投资需求日益增强,养老金第三支柱政策渐行渐近,管理人应着力提供多元化的养老基金。目前,协会官网已开辟专栏展示养老金指数,未来还将设专栏展示养老基金的业绩表现情况。

养老金专业委员会主席、中国证券投资基金业协会副会长、华夏基金公司总经理汤晓东认为,资产管理行业作为养老金投资管理的主力军,应主动融入养老金事业改革进程,担负起时代赋予的历史重任,参与服务养老金体系建设,促进我国养老金体系的健康可持续发展,助力应对人口老龄化挑战。养老金投资一要倡导长期稳健回报的投资理念,二要高度重视合规与风控管理。

目前我国养老金体系有三大支柱:第一支柱是政府主导的基本养老金制度,保障社会成员退休后基本生活;第二支柱是由企业和职工自愿建立的职业养老金制度,包括企业年金和职业年金;第三支柱是个人养老金账户计划,通过税收优惠鼓励个人自愿参加,并可个性化地选择不同投资工具。

截至2016年末,我国共有养老金7.1万亿元,其中基本养老金4.4万亿元,企业年金1.1万亿元,社保基金1.6万亿元。公募基金是我国养老金重要的投资管理人,管理的养老金约占委托专业资产管理机构投资的养老金的60%,过去10年分别助力社保基金和企业年金实现了年均投资收益率9.26%、7.57%的良好业绩。

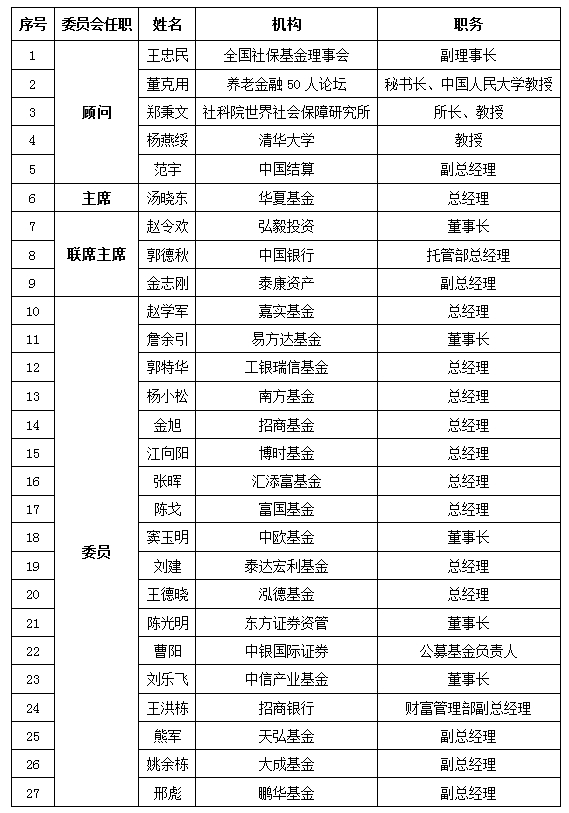

养老金专业委员会成员名单>>>

9月7日,中国证券投资基金业协会公布养老金专业委员会成员名单,基金业协会副会长、华夏基金公司总经理汤晓东任养老金专业委员会主席。

养老金专业委员会成员名单如下:

相关报道>>>

养老金入市>>>

千呼万唤终于“出手”A股 养老金首度现身上市公司前十大流通股东

【延伸阅读】

中国基金业协会7日消息,9月6日,中国证券投资基金业协会养老金专业委员会成立会议暨第一次全体会议在北京召开,中国证券投资基金业协会会长洪磊出席会议并讲话。

洪磊表示,推动有利于长期资本形成的养老金和税收制度,促进资产管理行业服从和服务于经济社会发展是协会第二届理事会的重点工作。协会组织设立养老金专业委员会,主动融入国家养老金制度改革进程,推动完善三支柱养老金体系。协会将组织行业共同建设“基础资产-集合投资工具-大类资产配置”的资产管理生态,全力促进养老金保值增值,全心管好百姓的养老钱。

洪磊强调,养老基金应当坚持生命周期和养老风险管理要求,通过基金中基金搭建养老资产配置的架构,将养老资金广泛配置于各类基金,帮助投资者获取市场发展的平均回报,防止FOF变为基金销售工具。养老金投资收益主要来自资产配置,通过模拟5种不同风险偏好下企业年金的业绩表现,结果显示,自基期2011年5月1日至2017年8月31日,保守、防御、平衡、积极、激进型指数的平均年化收益率分别为6.82%,6.99%,7.13%,7.25%,7.33%。5个分指数的业绩表现证明,如将投资期限拉长,通过投资基金进行资产配置的策略可获取稳定的回报,实现养老金的增值保值。个人养老金投资需求日益增强,养老金第三支柱政策渐行渐近,管理人应着力提供多元化的养老基金。协会官网已开辟专栏展示养老金指数,未来还将设专栏展示养老基金的业绩表现情况。(来源:证券时报网)

地方“养老金并轨”的进度还停留在解决基本养老保险基金的单位缴费和个人缴费的层面。因财政资金拨付不到位,部分省直机关和基层机关事业单位的养老保险基金进账和补缴速度放缓,特别是财政不那么充足的地区。

2014年机关事业单位养老保险改革启动至今,已过去近三年。

此轮改革统筹考虑了基本制度改革和多层次体系建设,纳入职业年金制度,并同步配套调整机关工作人员、事业单位工作人员基本工资标准、机关事业单位离退休人员待遇等。

从政策下发到落地,三年内不管是中央还是地方都在按部就班地进行。一个表现就是人社统计公报、财政预算报告、部门决算报告中开始出现机关事业单位养老金和职业年金的统计信息。

而作为“养老金并轨”最重要的配套措施之一的职业年金,被市场认为缴费能力大于企业年金,但去年启动征缴工作的地区不多,仅西藏公开了职业年金信息。今年征缴工作进一步下沉到基层,县级机关事业单位陆续启动。

个人账户的建立和缴费是机关事业单位养老保险改革的基础设施,如今很多地方基本养老金的补缴还没到位,更遑论职业年金。专家建议,中央应督促机关事业单位养老金的进账和补缴工作,安排时间表,给出最后期限。

同步调整退休人员养老金

事实上,这已是第三次机关事业单位养老保险改革。

20世纪90年代,国有企业改革和建立养老保险制度初期,机关事业单位曾参与试点,但只实行前端缴费,后端计发办法未改。

第二次改革始于2008年《事业单位工作人员养老保险制度改革试点方案》,在山西、上海、浙江、广东、重庆五省市试点事业单位改革,但进度停留在事业单位分类改革阶段。

本轮改革的中央政策下发后,地方纷纷出台落实政策,规定了养老金缴费、计发、调整、监管、经办管理、职业年金建立等方面的具体措施。

以养老金调整为例,根据人社部、财政部的通知,从2017年1月1日起调整企业和机关事业单位退休人员基本养老金水平,同比上调5.5%左右。

目前,全国31个省(区、市)已全部公布养老金调整方案,普遍采取了定额调整、挂钩调整与适当倾斜相结合的调整办法。

这是第二次企业和机关事业单位退休人员同步调整基本养老金。与去年相比,今年实现二者调整办法完全统一的省份增加了,包括浙江、陕西、广东、新疆、湖北、甘肃、内蒙古、江苏、福建、安徽等地。

以浙江为例,该省今年首次实现了企业和机关事业单位退休人员调整办法的完全统一。不管是定额调整,还是和缴费年限、基本养老金水平挂钩的调整,企业和机关事业单位退休人员的调整标准都相同。

不过,机关事业单位基本养老金水平本身较高,在这个起点上统一调整,并不能缩小差距。因此,江苏特别提出,企业退休人员人均调整幅度将超过6%,机关事业单位退休人员人均调整幅度在4.5%左右,进一步缩小两类人群基本养老金的相对差距。

中国社科院社会政策研究中心秘书长唐钧表示,企业养老金改革是在特殊背景下建立起来的,当时企业养老金水平比较低,而后逐年提高。事业单位和公务员的养老金缓一缓或者少调一点,这个做法是有现实原因的。

而更多的省份采取的企业与机关事业单位挂钩调整方案不同,机关事业单位养老金调整普遍只和基本养老金水平挂钩。

对此,中国社会科学院财经战略研究院研究员汪德华分析称,养老金调整办法、调整幅度的控制由地方自行规定。企业和机关事业单位调整方案不一样并不奇怪,机关事业单位工作时间一般都很长,15年缴费年限的挂钩标准对其来说意义不大。

人社部新闻发言人卢爱红在今年一季度新闻发布会上曾表示,2017年养老金调整将注重企业与机关事业单位的平衡、地区间的平衡、机关事业单位养老保险制度改革前和改革后待遇调整办法的衔接。

技术准备需要时日

除了调整办法,从各地公布的财政预算报告和人社统计公报中也可以窥见地方养老金并轨进度。

记者初步统计,河北、浙江、湖南、西藏、湖北、广东、广西、云南、宁夏、天津、江苏等11个省(区、市)披露了机关事业单位养老金情况。

湖南省2016年启动改革,截止到2016年12月底,全省8646家参保单位完成参保登记、纳入新制度进行基金征缴和待遇发放,涉及参保人员65.88万人。全省基金征缴176.71亿元,基本养老金支出213.69亿元。

2017年起将根据中央要求正式编制机关事业单位养老保险预算。机关事业单位养老保险基金收入752.2亿元,支出742.4亿元,滚存结余9.9亿元。

广西因社保缴费阶段性降费措施,以及机关事业单位养老保险改革进度低于预期导致全区社会保险基金预算收入1223.43亿元,完成预算的96.2%,其中机关事业单位基本养老保险基金收入220.32亿元。

机关事业单位养老保险社会化发放进程低于预期,未能实行社会化发放的机关事业单位仍按原渠道发放,相关支出主要体现在一般公共预算中,使得全区社会保险基金预算支出1164.65亿元,完成预算的91.2%。

对此,上海财经大学教授郑春荣表示,地方改革进度不一原因很多。首先,缴费基数、工资总额的定义仍有些模糊,绩效奖励、加班费、补贴、独生子女费、高温费等是否纳入?

记者梳理地方的落实政策也发现,广东、浙江、山西、云南、辽宁、黑龙江、广西等省份,将年终一次性奖金纳入机关单位工作人员的个人养老保险缴费工资基数中。而上海上个世纪90年代就将机关事业单位与企业的职工养老保险合并到一个制度框架中,个人缴费基数按本人上年度月平均收入确定。

其次,近4000万机关事业单位人员的数据信息采集是并轨的技术准备,这项工作量大费时。

记者查询《福建省机关事业保险数据采集信息项解释》发现,福建的数据信息采集指标包括62项单位信息、46项在职人员基本信息、56项退休人员基本信息,共计164项。

机关事业单位本身的管理体制问题也影响养老金并轨进度。《国务院关于机关事业单位工作人员养老保险制度改革的决定》明确中央国家机关所属京外单位的基本养老保险实行属地化管理,加上地方的省属单位、地级市本地单位等等,管理多元、人员复杂,要理顺推进管理体系,需要时间。

进账补缴要有时间表

汪德华用波澜不惊一词来形容机关事业单位养老保险改革。

记者采访了在中央和北京的财政全额拨款事业单位工作的职工都表示,虽然个人缴纳8%的基本养老金和4%的职业年金影响了收入,但工资调整弥补了这部分,因此没什么影响。

汪德华表示,机关和财政全额拨款单位本身以前也是拿财政的钱来发退休金,改革后相当于先将这笔钱安排在职人员养老金缴费,再从中发退休金。财政短期来看没有压力,只是账面上做了转换。

但实际上,地方“养老金并轨”的进度还停留在解决基本养老保险基金的单位缴费和个人缴费的层面。

“一般来说,中央要快于地方,行政机关要快于事业单位。”武汉科技大学金融证券研究所所长董登新表示,因财政资金拨付不到位,部分省直机关和基层机关事业单位的养老保险基金进账和补缴速度放缓,特别是财政不那么充足的地区。

一名在中部地区高校工作的教师向记者表示,学校为个人建立了基本养老保险账户,但缴费从2016年初开始,并没有补缴2014年10月以后的部分。

有些地方还出现了欠费现象。四川省攀枝花市今年5月19日前,本级基本养老保险欠费达57家,欠费金额1088万元;职业年金欠费42家,欠费金额2894万元。

为此,攀枝花市社保局自5月19日对市本级机关事业单位养老保险或职业年金欠费1万元以上的单位进行了集体约谈,到6月末情况才得到根本好转。

职业年金个人账户的建立和缴费进度则更加缓慢。目前仅中央财政拨付力度大的西藏公开了职业年金的信息,去年机关事业单位基本养老保险参保人数为21.25万人,其中在职15.4万人,职业年金收入为20249万元。北京153个市级单位大多数征缴了职业年金,在其部门决算中有所体现。重庆市去年12月12日才征收了第一笔职业年金。

中央财经大学中国社会保障中心主任褚福灵表示,职业年金是改革的配套政策。而整个改革本身的进展总体来看还没有完全到位,系统建立等准备工作还在进行中,需要一定的时间。

职业年金进度较慢,加上全额拨款的机关事业单位缴费仅是记账,不形成实账的资金积累,市场此前预期的2000亿初期投资基金规模也会大打折扣。

而职业年金相关政策制定工作仍在推进。在今年二季度人社部新闻发布会上,新闻发言人卢爱红曾表示,下一步还要研究制定职业年金基金管理配套文件。(来源:21世纪经济报道)