- 点赞

- 26

- ♥ 收藏

- A大中小

点击查看>>>券商信托行业行情

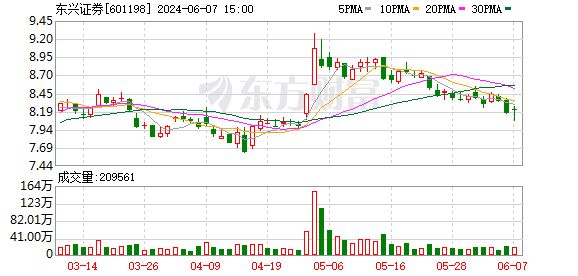

周三,券商板块暴涨逾6%,个股再现涨停潮,东兴证券、西部证券、国信证券、锦龙股份、东方证券等5股涨停,东吴证券、招商证券、东北证券、国元证券、申万宏源、光大证券等均大幅上涨。

瑞银:继续看好券商行业 8股后市爆发不可低估

中国证券行业:两融检查处罚力度小于预期,继续看好券商行业

证监会通报第二批融资类业务检查结果,处罚力度小于预期。

4月3日证监会通报了第2批(对46家券商)融资类业务现场检查的结果。监管层对于6家券商(向不符合条件客户开展两融业务、违规为客户融资活动提供便利等原因)采取了监管措施。2015年春节后两融重返快速增长(4月2日余额1.54万亿、较年初+50%),导致市场担忧监管风险再次加强。考虑到本次监管措施多为限期改正、警示,我们认为处罚力度小于预期,监管层认可券商融资类业务总体规范。我们预期未来券商融资类仍将保持较快增长,市场对于监管加强的担忧可望消除。

“一人多户”有望实现,竞争加剧空间不大。

4月3日上交所表示将在维持指定交易制度基础上,允许投资者一人开设多个证券账户。我们认为放开“一人多户”是大势所趋,但考虑到目前新开户、转户的佣金率已普遍降至0.02-0.03%的低水平,我们认为券商经纪业务的竞争已十分激烈,未来价格战进一步加剧的空间不大。日均成交破万亿成为新常态下,我们继续看好券商2015年经纪收入大幅增长。

上市券商3月及1季度业绩前瞻。

考虑到3月日均成交额同比+370%、环比+89%;两融平均余额同比+240%、环比+16%等因素,我们预计上市券商3月母公司净利润同比增长约330%、环比增长约90%,上市券商1Q净利润同比增长约190%、环比增长约16%。

监管加强风险大幅降低,继续看好券商行业。

2015年以来券商板块持续滞后于大盘和创业板,我们认为市场担忧监管风险再次加强是重要原因。第2批两融检查结果已发布且处罚力度显著小于预期,我们认为市场担忧将大幅降低。我们继续看好估值较低的大券商海通、中信,同时建议关注权益类自营规模较大或1季度业绩可能大幅超预期的公司。

国信证券:一体两翼布局创新,中小企业融资专家

国信证券 002736

投资要点:

首次覆盖给予“增持”评级,目标价26元。预计2014-16年EPS0.60/0.93/1.37元,对应2015年PE29倍。考虑到IPO资金到位后,公司创新业务将体现出较高成长性,给予公司略高于行业平均估值水平。

根据公告,70亿元IPO募集资金将主要投向资本中介等创新业务,信用交易空间提升。(1)预计2015年信用交易市场规模约1.5万亿元以上。

资本补充渠道广的券商将受益。国信证券IPO后有望通过发债等多种方式补充资本,预计新增资金有望达到300亿元。(2)经纪与两融业务将实现互利互补。国信拥有高净值客户积累优势,通过尝试“准合伙人”模式实现营业部分权,有利于业务创新。目前公司经纪业务份额(5%)高于两融业务份额(4%),发展资本中介业务有望后续发力。(3)资本中介业务提供稳定利差,借助杠杆提升公司ROE水平,并减少佣金率下滑趋势。

预计公司ROE2015年将维持在15%以上。

募集资金延伸投行产业链,公司在中小企业首发项目上专业优势明显,激励机制市场化,受益于“注册制”推进。(1)公司较早尝试项目分成制,激励机制强,在中小企业项目和新兴产业项目上储备丰富,IPO待审项目行业前三。(2)注册制改革有望成为成为2015年监管工作重中之重,项目发行进程加快下,国信将凭借定价和分销能力将受益。(3)本次公司IPO募集资金将加大新三板/直投基金/资产证券化兼并收购等业务投向,这将延伸公司投行业务链,为公司提供多元投行业务收入。

核心风险:市场交易萎缩,后续融资低于预期,注册制改革推进不及预期。

东方证券:预计上市后价格区间为24元-28.8元

东方证券 600958

我们运用PB 相对估值法进行估值,东方证券的价格可能达到24-28.8 元。按照我们估计的上市券商2014 年末的净资产计算,截止最新行业整体PB 估值为4.42 倍,作为可比公司,光大证券与方正证券的PB 估值分别为3.76 和3.82 倍,二者的均值为3.79 倍,因此东方证券上市后PB 合理空间为3.79 倍-4.42 倍。据此计算公司上市后合理价格为20 元-24 元,考虑到东方证券为新股,相对于其合理价格有20%左右的溢价,其价格可能会达到24-28.8 元,发行价为10.03 元。

传统业务收入仍是公司收入的主要来源。从收入结构来看,经纪业务收入和自营业务收入是公司收入的两大主要来源,2012 年-2014 年这两项业务的收入占比分别为89%、101%和96%,其中经纪业务收入占比逐年减少,2012、2013、2014 年该项收入占比分别为37%、35%、26%;自营业务收入占比逐年加大,2012、2013、2014 年该项收入占比分别为52%、66%、70%。

公司经纪业务市场份额略有下滑,投行业务多元发展。2014 年末公司有营业部97 家,主要分布在全国10 多个省(市、自治区)20 多个大城市或区域中心城市,形成了“依托上海、立足中心城市、辐射全国”的格局,其中华东地区贡献60%左右的经纪业务收入,但华东地区经纪业务竞争过于激烈,也导致公司近两年市场份额有所下滑。公司债券承销和财务顾问业务收入持续增长,在IPO 承销业务低迷时,成为公司投行业务收入新的增长点。

公司资产管理业务增长稳定,产品创新能力强。公司于2010 年成立行业内首家券商资管子公司——东证资管,之后又领先同业发行各种集合理财产品、资产证券化产品以及公募基金产品。公司持有汇添富基金47%的股权,截至2014 年基金资产净值为超过1100 亿,贡献投资收益超过1 亿元。

公司创新业务成长较快。近三年公司融资融券业务规模不断扩大,收入占比不断提高,2014年融资融券业务收入占比达7%。2013 年上线的股票质押回购式业务增长势头强劲,2014年业务规模达122 亿元,同比增长约490%;收入为5.54 亿元,占营业收入比重达10%。

投资案件。

投资评级与估值。

首次覆盖给予“买入”评级,预计6 个月的空间为139%-187%。我们采取PB相对估值法进行估值,参照可比公司的PB,估计公司的合理价格为20 元-24 元,考虑到新股发行,估计有20%左右的溢价,价格可能会达到24 元-28.8 元,对应发行价格10.03 元,有139%-187%的空间。

关键假设点。

市场整体保持上升通道,不存在系统性风险,未来6 个月的市场日均成交金额在5000 亿元左右,佣金率不会大幅下降。

公司继续保持在传统经纪业务和自营业务上的优势,并积极发展创新类业务。

有别于大众的认识。

市场可能担心:1)公司经纪业务市场份额逐渐下降;2)融资融券业务风险暴露过大;3)自营业务难以保持优势。

我们认为,1)公司营业部虽然主要集中在华东地区,但由于该地区经纪业务竞争已经比较充分,公司市场份额下降空间不大,同时公司在经纪业务方面积极布局全国其他主要中心城市,进一步优化经纪业务结构,有利于整体上保持市场份额;2)参照国际经验,我国目前融资融券余额与市值比在2.5%左右,仍处于合理区间,不存在风险暴露过大的问题;3)在近两年股市和债市波动较大的情况下,公司无论自营规模还是投资收益仍能实现较大幅度的增长,同时公司专门设立子公司从事直投业务和另类投资业务,多元化发展大自营业务。

股价表现的催化剂。

1)证券法修订;2)净资本监管体系放松。

核心假设风险。

风险来自两点:1)市场下跌,日均交易额快速下滑;2)受互联网+券商影响,佣金率快速下滑;3)公司投资收益大幅下滑。

[点击查看全文]