- 110

- 36

- ♥ 收藏

- A大中小

最近的行情让很多小伙伴苦不堪言,很多朋友亏损惨重,更有不少朋友在这么低的位置一割了之,实在令人惋惜。之所以会这样,除了行情走弱的原因外,自身风险管理也存在大问题。很多朋友是没有资金管理概念的,动不动就是满仓进出,使得风险放大了很多。在股市里混得时间足够久了,就会意识到资金管理的重要性远高于技术分析。

风险管理的核心是资金管理,控制仓位就是控制风险,仓位失控就会导致风险失控。投资是一场长跑赛,坚持到底才能取得最终胜利。在坚持到底的过程中,不可避免的会遇到很多意外下跌,这就要求我们一定要“抗揍”,扛得住才能赢得了!所谓“抗揍”,不是面对风险死扛,而是在投资决策中运用资金管理艺术把风险最小化,使得容错空间大大提高,风险抵抗能力大大增强。扛住了下跌的冲击、扛住了筑底的折磨、扛住了短线波动的纷扰、扛住了被套时的纠结,待市场拨云见日、艳阳高照,那么利润就会扑面而来!

今天着重给大家讲一讲资金管理艺术,干货满满!希望对爱粉们和路过的朋友能有些启发和帮助!

一、建仓时的资金管理艺术

选定标的后,接下来要做的最重要的就是充分评估风险,根据风险系数来制定资金投入计划。

正常情况下,一轮熊市中优质行业指数下跌60%就已严重低估,可以尝试建仓;下跌75%基本上是极限调整目标,可以投入较重仓位;极端情况下,上轮牛市中爆炒过度的行业指数有下跌80%的可能。

“跌60%就已严重低估,可以尝试建仓”,这么讲并不意味着后市没有继续调整的风险。市场总有出人意料之处,比如医疗在这轮熊市中大跌72%,明显超过了60%。

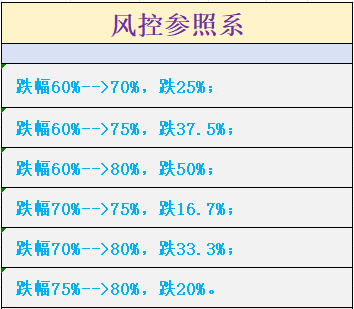

看明白下面这张图,能对调整风险有更清醒的认知。

跌幅60%到跌幅70%,后面会再下跌25%,跌向75%的话则会再下跌37.5%,跌向80%的话则会再跌50%。明明已经跌了60%,调整足够充分的,可在这个点位重仓抄底的话,搞不好还能让本金腰斩,是不是很不可思议?

正常情况下,建仓点后市下跌空间应控制在30%以内,超过30%的话说明入场时机过早,风险暴露过大,会影响总体收益。

建仓时要有底线思维!一般情况下一个优质行业指数或大盘指数不会跌破上轮熊市低点,以上轮熊市低点为风险底线,以市场估值判断市场所处位置是否值得入场,预估最大下跌空间,而后制定分批入仓计划。

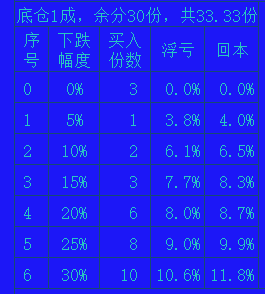

假如第一入仓点,距离下轮熊市低点有30%的调整空间,这时先打个底仓一成,而后每跌5%加上一批,按照1\2\3\68\10的节奏把计划中的资金投入进来。

完成建仓计划时浮亏为10.55%,市场只要反弹11.8%就能回本,话说一轮牛市怎么可能只涨11.8%呢?

假如它没有跌够30%,只跌了25%,后面那一笔投入最大的仓位没有打进来,浮亏是不是变得很大?完全不是!大家看一看黑马做的加仓浮亏的动态表就明白了。

我这种加仓方式的好处就是最后一笔加仓资金始终是最大的,在市场向下调整的时候,可以起到降很好的成本的作用。

有朋友会说,把前面的投入调得更小一些,后面的投入调的更大一些行不行?当然行,但要做好局部踏空的准备。在一个历史性大底部区,如果只拿了一点点筹码,牛市就奋起狂奔了,这是令人非常郁闷的事情。

建仓策略上,怕风险的话,前面投入轻一些;怕踏空的话,前面投入重一些。没有万全之策,只有折中处理,在风险与收益中寻找一个自己能接受的平衡点。

图表中的建仓比例不是一层不变的,也未必就是最合理的,大家可以根据自己的风险喜好来调整自己的建仓节奏。

二、补仓时的资金管理艺术

补仓分为两种情况:

一种是完成建仓计划后市场继续调整,这时备用金就用可以上场了来倒腾着降成本了。

另一种是完成建仓计划后市场进入牛市,这时备用金用来反复低吸高抛降成本。

补仓又该以什么样的节奏来进行呢?

假如市场回调空间为20%,我通常是在它调整10%后才着手入场低吸。把补仓资金分成30份,按照1\1\2\4\8\10的节奏投入。

当它调整30%时,完成低吸计划,投入的低吸资金浮亏4.6%,后市只要反弹4.8%就能回本,反弹10%就能赚上几个点。回到前高的话,市场反弹42.86%,低吸资金可以赚38%。

一轮牛市行情中,大大小小的回调会有很多次,根据不同的回调幅度,进行有节奏的低吸高抛,可以倒出很多利润来。当持仓成本降到0时,持仓股心态要多稳就会有多稳!

为什么要用分批的方式来建仓和加仓?而不是捕捉精准买点或反转点的方式建仓和加仓?

因为没有人能精准预测最低点,最低点都是在过去很久以后才知道它是最低点。用预测来做交易,会增加很多的不确定性,而用科学策略来做交易可以更好的把握机会、回避风险。务必做到:理论上靠得住,实践中行得通,以策略的完备性应对市场的复杂性,把握未来的确定性!

三、减仓时的资金管理艺术

减仓过程也是资金管理的过程,相对来讲要比建仓和补仓简单多了。

做大级别行情,比如周线级别,至少要出现日线的顶背离或跌破20\30日均线才考虑清仓,月线级别至少要出现周线的顶背离或跌破5月均线才考虑离场。

一波大的上涨行情中,如果承受不了中间的回调,就会被甩下车,放跑牛股。如果经历连番上涨之后抱得太紧,就会套在山顶。正确的处理方式是制定一套可参照的退出机制,比如强势股跌破5日均线减仓,跌破10日均线清仓等,这样可以保证不会全军覆没在山顶上。

这里务必强调一点,没有任何减仓策略是完美的,卖得太早会错过主升浪,卖得太晚会烂在手里,退出机制与与买入策略的原则是一样的,折中处理,在防风险与保收益之间寻找一个舒适的平衡点。

看完前面的内容,那可以着手来规划自己的投资策略,以沪深300为例再做个简单的阐述,以加深印象。

沪深300距离上一波反弹前的低点约9%的跌幅,距离2019年的低点约14%的跌幅,距离2016年的低点约18%的跌幅。正常情况下,不会跌破2019年的低点,那么这时就可以以15%作为风险底线来规划投入节奏。至于是按每跌3%还是每跌2%低吸一次,每次低吸多大比例,大家可以自己试着做个图表。做出来之后就可以清楚的知道完成建仓计划后自己的浮亏是多少,能不能承受和接受这样的结果一下子就心知肚明了。

如果对风险极度厌恶,或对未来不是那么看好,可以把风险底线下移,以2016年的低点为参照,约18%的下跌空间,这样的话可以以20%的下跌空间来规划投入节奏。

为什么要以沪深300为例讲解?因为沪深300是中国核心资产的代表性指数,有着长期投资价值,尤其是当前阶段,估值与位置均处于历史性大底部区,把眼光放到三年后,这么低的位置不可能是高点,只可能是低点,在当前位置有计划的来分批投入,投资胜率相当高。如果想在沪深300上获得超过指数涨幅的收益,可以选择一些优质的增强型基金。如$易方达沪深300指数增强C(OTCFUND|010737)$,就是一只不错的增强型标的。

近1年、近6月、近3月、今年来等各个时段收益率明显要高于沪深300指数和同类产品平均收益,超额收益能力很强。近6个月大幅跑赢沪深300,超额收益高达18%。

A股正处于各种负面因素加速出清的阶段,待市场投资格局重塑,中长线来看,有望走出有史以来最为健康的长牛慢牛。所谓物极必反,自2015年之后A股就没有诞生过像样的牛市,沉寂了这么多年,是时候来一波大牛市了!积极因素正在凝聚,牛市也正在孕育中,过几个月咱们再回头看看眼下的磨难,一切都是值得的。

最后还请友友们顺手点个赞,给个鼓励支持,万分感谢!

以上内容仅为个人观点,不具任何指导意义。提及个股基金仅为记录市场观点和实盘操作过程,为日后创作积累素材,不做任何推荐,请勿盲目跟进。基金过往业绩不代表未来,投资者应注意市场波动风险。

$招商中证白酒指数(LOF)C(OTCFUND|012414)$$易方达消费行业股票(OTCFUND|110022)$

#炒股日记##实盘记录##如何在股市中获得稳稳的幸福?#

(来源:黑马飞天的财富号 2024-07-06 20:45) [点击查看原文]