- 1

- 1

- ♥ 收藏

- A大中小

——什么是好的宽基指数?中证A100、中证A50、中证A500、沪深300、中证800和中证A股,应该如何选择?

今年市场上新增了中证A50和中证A500两个宽基指数,中证A100也经过了改名和调整编制规则,加上原有的沪深300、中证800和中证A股,现在投资者的选择变多了,该如何选择呢?

最近,我要到了中证A100调整编制规则后的回溯数据,发现这个指数修改后非常不错,本文为大家分析对比一下。

一、什么是好的宽基指数?

很多指数都称自己为宽基指数,因此我要先定义一下,什么是好的宽基指数?

首先,它应该对整个市场有较强的表征性。观察指标是『市值覆盖』和『行业覆盖』,这样,当我们投资该宽基时,就相当于投资了国运,适合作为组合底仓。国运好,指数自然会水涨船高。

表征性强还有一个好处——历史数据更有参考价值。无论是以估值分位数还是历史走势都有指引作用,我们敢于用它去抄底,甚至高位减仓,以获得更好的收益。

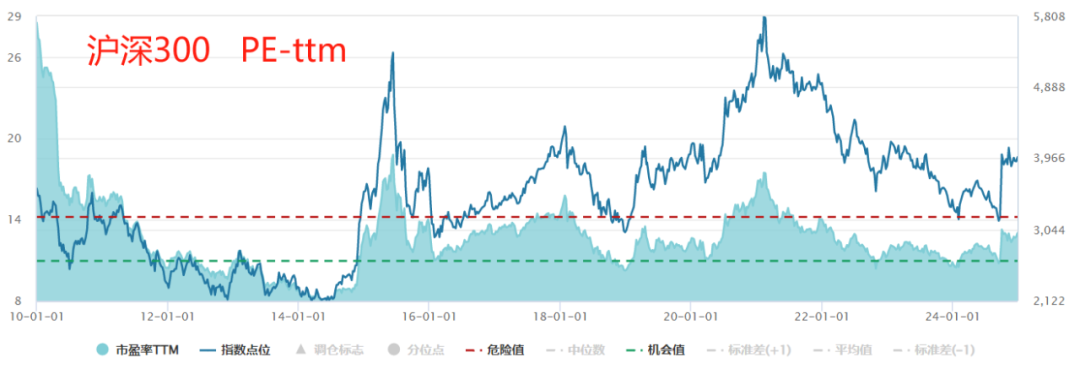

下图是沪深300的走势,可以看到历史底部位置是逐级抬高的。

下图是近15年的PE估值变化,基本上到了10倍PE就是处于底部区间了。接近底部,大家就敢抄底。

其次,它应该有好的投资价值,比如有更好的收益率、更低的波动、更稳定的相对收益。

第三,它要有长期生命力,即随着未来的市场变化,它能维持上述两点,不会表征性或投资价值下降。

最后,它还要有好的跟踪基金可供选择。比如基金费率低、跟踪准、交易便捷,甚至还有超额收益。

这四条要兼顾且平衡,才是一个好的宽基指数。

我们先做一些排除法:

单一板块的指数,例如上证指数、上证50、深证100、上证180等,就缺乏表征性。

中证500、中证1000、中证2000等,属于中盘、小盘指数,创业板指、科创50属于板块指数,都缺乏表征性,更偏向于风格指数而不是宽基指数。

中证全指,覆盖度广且被广泛使用,但没有基金跟踪。跟踪中证A股的基金只有一只,规模仅1.41亿。

二、评价目前市场上的主要宽基指数

下面我们再用这4条去评价开头所述的6个宽基指数

1、要对整个市场有较强的表征性

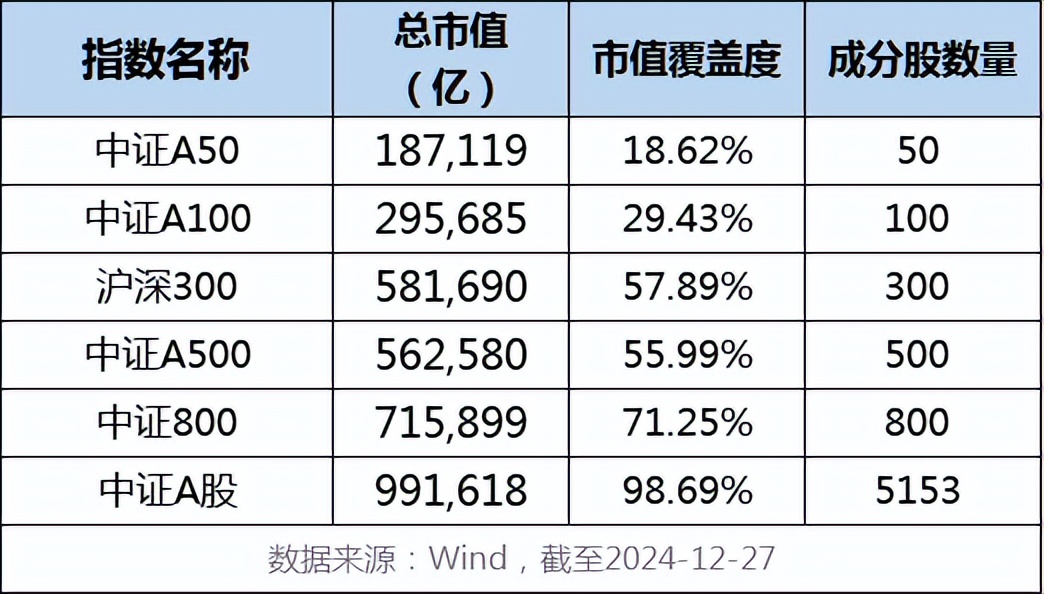

A股上市公司数量为5366家,总市值100.47万亿元。下表为宽基指数的市值覆盖度

大家可能会认为,市值覆盖度越高、表征性越强。考虑到中证A系列指数优先纳入的是各细分行业的龙头股,龙头股的表征性肯定也要强的多,因此A系列指数可以加分。

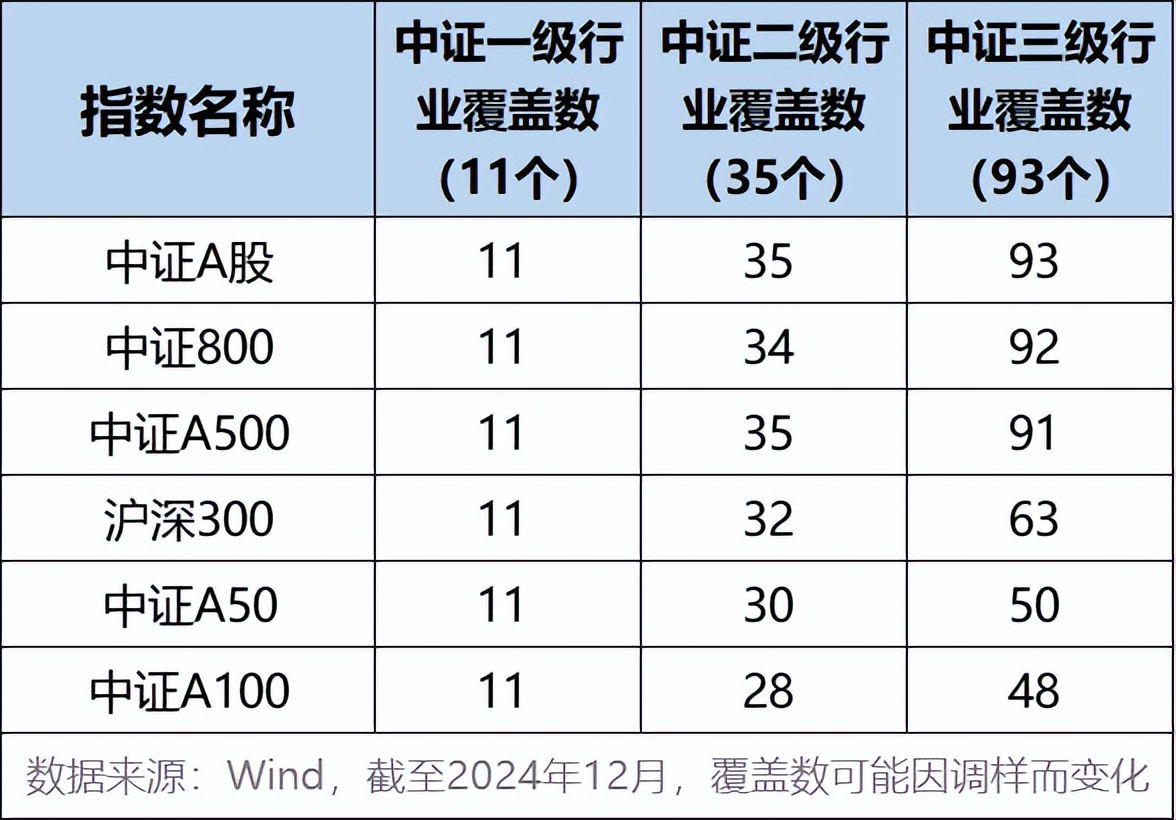

下表是行业覆盖度,前3个基本上实现了行业全覆盖,后3个指数覆盖度差不多。我个人认为,能覆盖到大部分中证二级行业就足够了。

其中,中证A50集中了各行业的“龙一”,中证A100则包括了“龙一、龙二、龙三”,中证A500则包含了各行业前10左右的公司。

2、要有好的投资价值

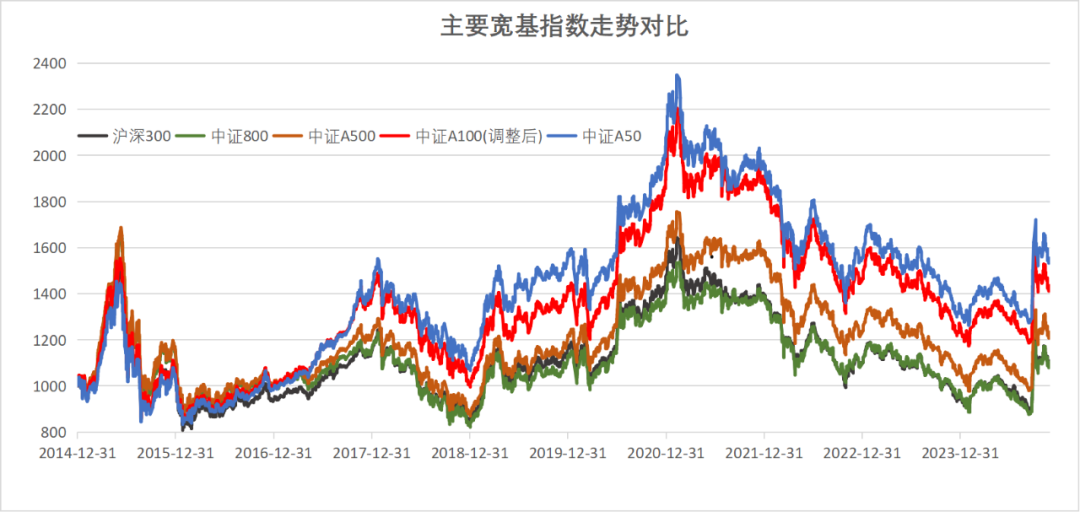

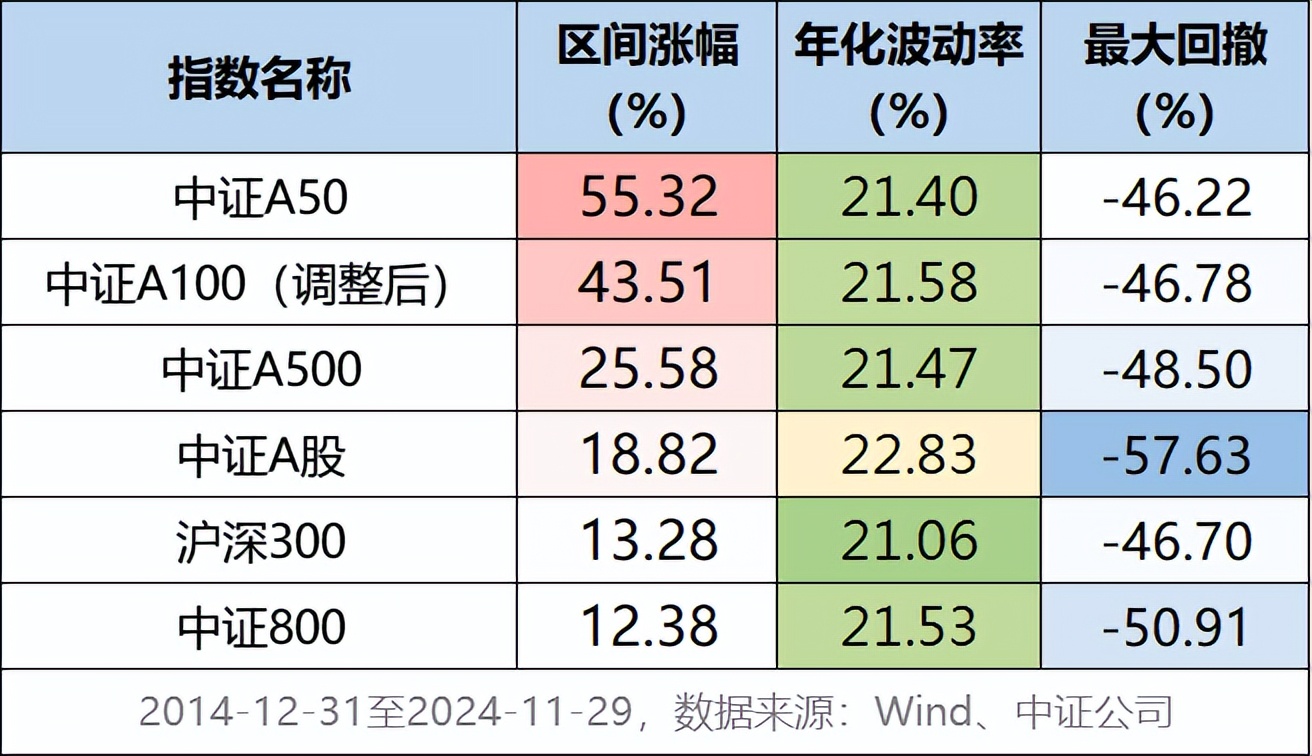

下图是五大指数2014年以来的走势,三个A系列指数表现最好,其中A50最高,这侧面反映了龙头股的投资价值。

注:此处我采用了中证A100调整编制规则后的数据,比原走势更有参考价值。区间为2014-12-31至2024-11-29,数据来源:Wind、中证指数公司。

再往前就A50和A100就没有数据了,不过我认为近10年的数据对未来更有指导意义。再往前,无论是A股生态还是经济发展趋势都不太相同,参考价值有限。

下表列举了该区间的持有体验情况,这些指数波动率接近,中证A股和中证800因为包含更多小盘股,回撤更大。

A股常常有风格切换,风格平衡的宽基指数可以带来更平稳的相对收益,也能改善持有体验。

沪深300的行业分布更偏向金融和传统行业,因此风格上偏价值,在价值风格行情中表现更好。

中证A50由于集中了各行业龙头,因此风格上更偏质量,在2019-2020年的核心资产行情中表现突出,但此后3年则持续跑输。

其他指数的风格则较为均衡。

3、要有长期生命力

宽基指数适用于长期投资,因此我们也要考虑指数的生命力。

指数的生命力一方面取决于自身的定期调样。不同指数的调样有效性存在差别。传统的市值加权都有一个问题,当一只非成分股的股价持续上涨后,就可能被调入;当一只成分股的股价持续下跌,又可能被调出。由于A股天生波动大,这种“高买低卖”会损害指数的收益。

新出的中证A系列指数,都是在各行业按市值排名选一定数量的龙头,只要是细分行业的龙头,无论短期股价如何变化,都会一直是成分股,这就提升了调样效果。

另一方面取决于市场变化方向对指数是否有利。展望未来的A股和经济变化趋势,我认为有3点值得关注:

一是上市公司数量可能下降、质量提升。虽然目前上市公司数量还在增加,不过观察近几年的政策方向——“健全约束监管机制”“提升上市公司质量”“鼓励兼并重组”“强化退市监管”,我认为到了某个时间点后数量可能会下降,质量则持续提升。这对成分股少的宽基有利,对成分股多的宽基不利。

二是经济呈现马太效应和结构转型。随着经济增速下降,龙头公司的竞争优势会更加明显,持续扩大市场份额。利好龙头股指数,例如中证A50、中证A100。

转型升级意味着新质生产力将得到更好的发展,A系列指数可以更快纳入新兴产业,也有望表现更好,并拥有更强的表征性。

三是投资者结构优化,市场定价有效性提升。过去10年,A股中的公募基金和外资占比逐步提升,散户占比下降,未来我认为这一趋势还会延续。在这种变化影响下,A股特有的小盘股超额收益也会逐渐减少,这对小盘股较多的宽基不利。

综上,我认为随着市场变化,可能对成分股少的A系列指数更加有利。

考虑到中证A50数量太少,并且质量风格特征明显。我认为中证A100可能是既有长期生命力,又比较均衡的宽基指数。

100个,数量正合适,大盘龙头股为主,编制规则也不错。过去虽然大家对这个指数关注度不高,未来市场会越来越重视它。

4、要有好的跟踪基金可供选择

跟踪中证A50和中证A500的基金数量很多,但成立时间都不够长,不太好判断哪个基金更好。跟踪中证800也不多,最早的也是2019年10月才成立。

跟踪沪深300的基金非常多,其中成立最久、规模最大和费率最低的基金中,只有费率最低的勉强跑赢了沪深300全收益,这说明投资者必须精挑细选。

举一个好的例子,下图是跟踪中证A100的华富中证A100指数基金(410008),成立于2009-12-30,是一个有近15年历史的老牌基金了。成立至今,不仅较好的跟踪了指数,还带来了约28%的超额收益。这种就属于指数好、基金也好的理想情况。(数据来源:Wind,2009-12-30至2024-12-27)

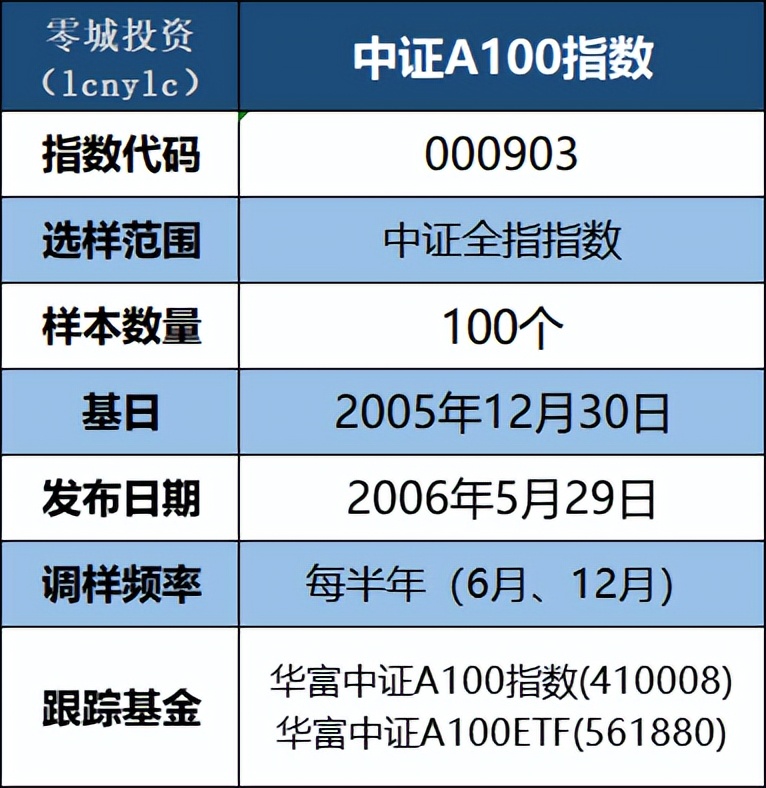

三、中证A100指数介绍

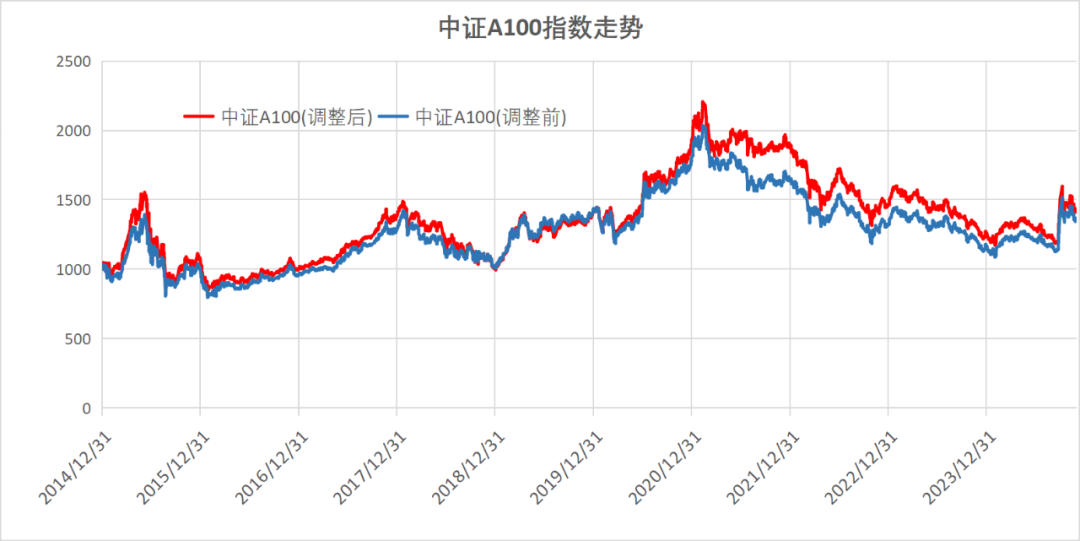

中证A100于2006-05-29发布,也是一个老牌指数了,之前叫中证100,编制规则是在沪深300中选市值最大的前100只作为指数样本。

中证公司于2022年5月修改了编制规则,2024年10月将其改名为中证A100,成为A系列的第一个指数。

新的编制规则借鉴了国外顶尖指数公司的思路——参照中证全指行业分布,先进行ESG剔除,然后从市值前300的公司中,选出各中证二级行业中自由流通市值最大的100只股票组成样本。

修改规则后,指数的收益也比调整前有了提升,近10年提升了约6.8%(2014-12-31至2024-11-29,数据来源:中证公司)

指数基本情况见下表

关于指数的详细分析,具体可以看我之前这篇:中证A100,可能会是A股具有长久生命力的指数,这里就不再重复了

还有一个好消息,近期华富基金推出了跟踪中证A100的场内ETF,华富中证A100ETF(561880),认购代码:561883,交易更加便捷,持有费率也更低(管理费0.15%+托管费0.05%)。

希望长期投资宽基指数的朋友们,可以多多关注一下~

关联阅读:

$华富中证A100指数A(OTCFUND|410008)$$A100ETF基金(SH561880)$

(来源:零城投资的财富号 2024-12-30 19:52) [点击查看原文]