- 1

- 评论

- ♥ 收藏

- A大中小

一、 周行情回顾

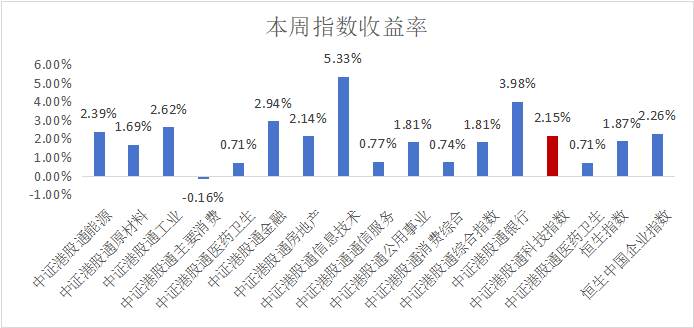

$港股科技ETF(SZ159751)$:本周港股通科技指数涨幅2.15%。

2025年A股投资环境展望

海外视角:

(1)全球迎来特朗普2.0时代,美国或对华采取更为激进的关税政策,各国将开启新一轮博弈。

(2)在特朗普的政策主张下,美国再通胀风险加大,降息节奏预计相对谨慎,对于全球资本市场的流动性存在扰动。

(3)地缘冲突的走向尚不明朗,冲突的长期化可能导致部分地区局势进一步紧张和不稳定因素增加。

国内视角:

(1)2025年预计政策层面更加积极有为,逆周期政策更加有力。“更加积极”的财政政策和“适度宽松”的货币政策有望形成更好的配合,助力经济结构转型和高质量发展。

(2)当前国内有效需求不足问题仍然突出,2025年扩大内需将是政策的主线,这一现状有望逐步改善。

(3)房地产市场在当前及未来较长时期内仍将处于去库周期。随着地产政策加快落地,止跌企稳预期有望得到强化,给投资者信心提供支撑。

(4)12月中央政治局会议强调“要以科技创新引领新质生产力发展,建设现代化产业体系”,中央经济工作会议明确开展“人工智能+”行动、加强国家战略科技力量建设,政策鼓励下新质生产力有望加速形成。

2025年A股市场大势研判:在更加积极有为的宏观政策基调下,超常规逆周期政策加速落地,有望提振A股市场信心。随着经济基本面趋于改善,A股盈利增速也将迎来边际好转。个人投资者情绪回暖叠加机构投资者仓位回升带动增量资金加速入市,结构性货币政策工具落地也将支持股票市场稳定发展。当前A股估值处于历史中位,但对比海外成熟市场来讲仍处于偏低位置。后续还需关注特朗普上台后对华政策以及国内经济基本面修复节奏的扰动。更大级别的趋势性行情取决于国内有效需求的修复效果和地产市场的止跌回稳预期。总体来看,2025年A股市场有望呈现出螺旋式震荡上行的特征。

二、热点催化

1、重点上市公司信息跟踪

12月23日,港交所网站显示,广东天域半导体股份有限公司(简称“天域半导体”)递表港交所,保荐机构为中信证券。

招股书显示,天域半导体是一家东莞碳化硅外延片公司,是我国最早实现第三代半导体SiC碳化硅外延片产业化的企业,此次赴港上市前,天域半导体共完成了7轮融资,吸引不少重磅投资机构投资,包括华为哈勃、比亚迪、大中实业、中国—比利时基金等参投。2022年12月,该公司完成上市前最后一轮战略融资,投后估值为131.6亿元,堪称“超级独角兽”。

根据招股书,天域半导体在2021年、2022年、2023年的营收和毛利状况显示了明显的增长,但伴随而来的则是经营亏损。天域半导体2024年上半年营收为3.61亿元,较上年同期的4.24亿元下降14.9%,期内亏损为1.41亿元。

三、投资观点

展望2025年,美国经济和通胀下降速度慢于预期,而劳动力市场依然保持韧性,导致美联储降息节奏或放缓。港股作为离岸市场,流动性受制于美联储降息节奏,外资流出或导致港股行情承压。2025年,国内将实施适度宽松的货币政策,有望为港股带来增量资金。

2025年港股投资策略:总体上,2025年港股有望在宽幅震荡中上行。基本面方面,在一揽子存量和增量政策的支持下,港股盈利能力有望增长。流动性方面,海外流动性受美联储降息放缓压制。同时特朗普上任后,若执行强硬的贸易政策,则外资可能因风险偏好下降而流出港股市场。国内方面,货币政策将“适度宽松”,南向资金有望加速流入港股市场。估值方面,港股估值处于相对低位水平,具有较强的吸引力,中长期配置价值较高。配置方面,第一,在国内扩内需、稳消费等政策刺激下,当前估值水平相对较低的港股消费股有望上涨。第二,科技板块依然具备较高投资机会,尤其是人工智能、消费电子、半导体等板块。特朗普当选后,科技方面中国国内自主可控逻辑的重要性提升。同时,新质生产力在我国经济发展中的重要性日渐提升,政策支持力度加大。第三,在海外不确定因素扰动下,港股高股息策略仍具备吸引力,尤其是积极进行市值管理的央企高股息标的。

$比亚迪股份(HK|01211)$$小米集团-W(HK|01810)$#小米正搭建GPU万卡集群 ##小米汽车与“蔚小理”启动充电网络合作##国家发改委“低空经济发展司”成立##A股重返3400点,下一个关口在哪?#

风险提示:以上涉及个股不作为推荐。ETF二级市场价格涨跌不代表基金实际净值。市场有风险,投资需谨慎。

(来源:ETF大点评的财富号 2024-12-30 10:14) [点击查看原文]