- 6

- 2

- ♥ 收藏

- A大中小

前两周,买了长端利率债基的朋友们经常能够获得“恐龙蛋”的快乐,但在本周二、周三,利率债开始转弱了。

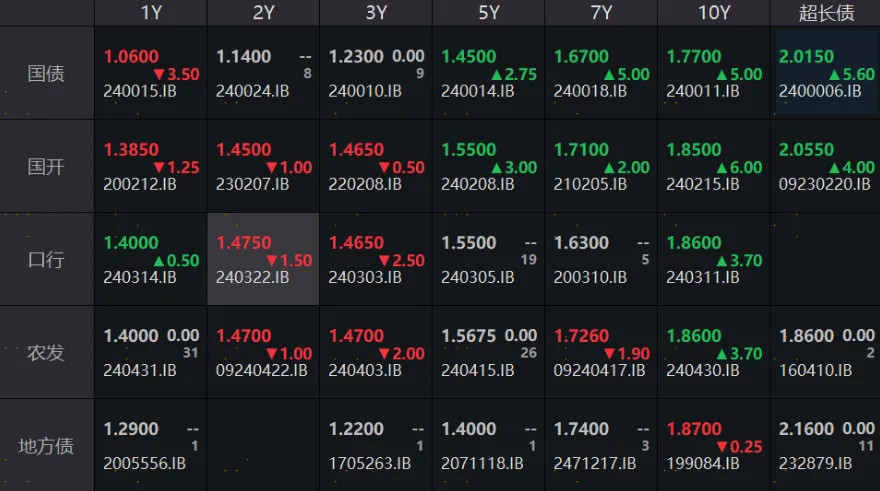

特别是12月18日,10年国债收益率一度上行5bp,30年国债收益率也在盘中回到了2%以上。

来源:广发基金,截至12月18日13:30

为什么利率债“收蛋之旅”降温了?

我们认为,主要还是前期收益率下行的“车”开得太快了。

一方面,引起了一些市场的自发止盈卖出需求;

另一方面,也引起了央妈的注意,根据媒体报道,央妈出面喊话希望大家维持一个更健康的债市环境,减少非理性的拥挤交易,这也使得一些非理性的“抢跑盘”不得不重新审慎考虑自己的买入行为。

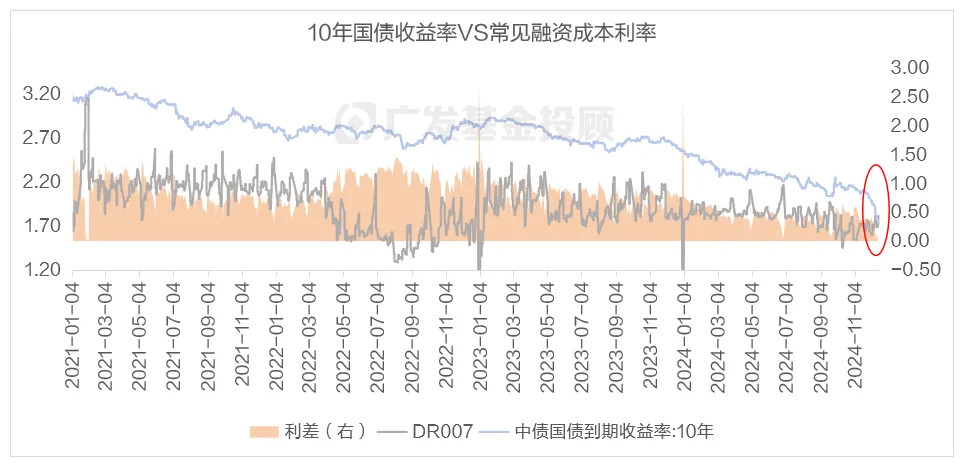

其实,止盈的压力并非完全没有提示,在这周一(12月16日)时,就可以从国债收益率vs常见融资成本利率的角度,看出一点端倪。

来源:wind、广发基金

从上图可以看到,作为投资收益率基准“锚”的10年国债收益率曲线,基本上是长期高于作为融资成本利率的DR007(银存间质押式回购利率7天)的收益的。

在这种情况下,投资收益率>融资成本利率,即存在套利空间,长端利率债的投资性价比逐步凸显。

但在红圈中(12月16日),非常罕见地出现了10年国债收益率低于DR007的情况。这说明,从投资的长期回报vs成本来看,继续买入10年国债的性价比已经不怎么高了。

此时再买入,可能只能吃到短期资本利得的收益,但这并不是大部分求稳的债券投资者愿意去做的事(存在风险),因而为最近的债市带来了一定的调整压力。

当前债市最主要的定价力量是?

总体而言,我们认为债市短期或为震荡、但长期继续看好。

这里可以用一张表格来做分析:

来源:广发基金

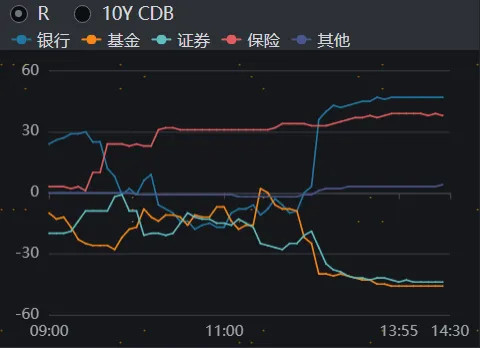

从机构分歧数据也可以看出来,以基金、券商为代表的短期交易盘近几天基本上都在净流出(如下图),而银行、保险等长期配置资金持续流入,特别是今天下午,这样的分歧更加明显。

来源:wind,截至12月18日14:30

站在年末的时点,债基还能投吗?

这取决于大家的投资风格偏好。

举个形象点的例子,在投资风格上,你是更偏好成为市场上敏锐的鹰(短期交易盘),还是稳健的鲸(长期配置盘)呢?

敏锐的鹰

比较在意短期的涨跌,每天都会关注账户是“下恐龙蛋”还是“碎蛋”。

——短期内,债市的风险正在累计,如果债市持续广泛收绿,可能需要考虑暂时将长端利率债基切换一些到别的风格,这样可以避免自己对于“碎蛋”风险的焦虑心情。

稳健的鲸

不期望抓住每一个市场的高点、低点机会,只希望力争长期有不错的投资体验。

——那可以把视线放长,债券资产从资产配置的角度还是值得关注的。

当然,从性价比的角度来看,一些高等级信用债基的信用利差水平还是相对健康的,与已经被“挖掘”到比较极致水平的利率债基相比,是很值得关注的。

$广发双债添利债券E(OTCFUND|009267)$$广发双债添利债券A(OTCFUND|270044)$$广发双债添利债券C(OTCFUND|270045)$$广发中债7-10年国开债指数A(OTCFUND|003376)$$广发中债7-10年国开债指数C(OTCFUND|003377)$$广发中债7-10年国开债指数E(OTCFUND|011062)$$广发中债7-10年国开债指数D(OTCFUND|021609)$$广发景益债券C(OTCFUND|021850)$$广发景宁债券C(OTCFUND|013449)$$广发纯债债券A(OTCFUND|270048)$#10年期国债收益率跌破2%意味着什么?#

风险提示:广发基金本着勤勉尽责、诚实守信、投资者利益优先的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。因基金投资顾问业务尚处于试点阶段,存在因基金投顾机构的试点资格被取消不能继续提供服务的风险。投资前请认真阅读投顾协议、策略说明书等法律文件,充分了解投顾业务详情及风险特征,选择适合自身的组合策略,投资须谨慎

(来源:广发基金的财富号 2024-12-19 09:03) [点击查看原文]