- 点赞

- 4

- ♥ 收藏

- A大中小

一、热点事件

12月10日晚间,宁德时代宣布与Stellantis合作,在西班牙阿拉贡自治区萨拉戈萨市兴建电池工厂,预计总建设周期为4年,总投资规模达40.38亿欧元,年产动力电池50GWh,主要供应Stellantis集团。这是继德国和匈牙利之后,宁德时代在欧洲的第三家工厂。与此同时,全球锂业巨头赣锋锂业近日推出了全新一代动力电池——锋行电池,该电池性能全面超越行业现有主流产品,达到业内顶尖水平。这些进展不仅展示了中国企业在新能源领域的持续创新,也标志着全球电动汽车产业链正在加速向前迈进。

在锂电池技术更新迭代和双碳目标下,锂电池未来仍将占据新能源汽车动力电池的主要地位,海内外需求持续上涨,新增产能收缩有望提高产能利用率。在二级市场上,可关注新能源车ETF(515030)及其联接基金(013013/013014)、新材料50ETF(516710)及其联接基金(014431/014432)及新能源ETF基金(516850)及其联接基金(017571/017572)的投资机会。

二、热点点评

1、动力电池:装机量持续增长,短期LFP占据主导

动力电池技术体系中,目前主要包括磷酸铁锂和三元材料,二者市场占比变动与政策变化、材料和电池技术进步高度相关。2019年以来,我国政策对高能量动力电池补贴力度减弱,同时叠加磷酸铁锂材料技术进步,磷酸铁锂装机占比持续显著提升。2023年,我国动力电池中LFP占比67.34%,较2022年提升4.98个百分点,2024年1-10月提升至72.53%;三元材料2023年占比32.54%,2024年1-10月回落至27.32%,其中10月占比20.61%,为近年来的新低。结合动力电池和磷酸铁锂企业订单概况,预计短期磷酸铁锂仍将在动力电池中占据主导地位。

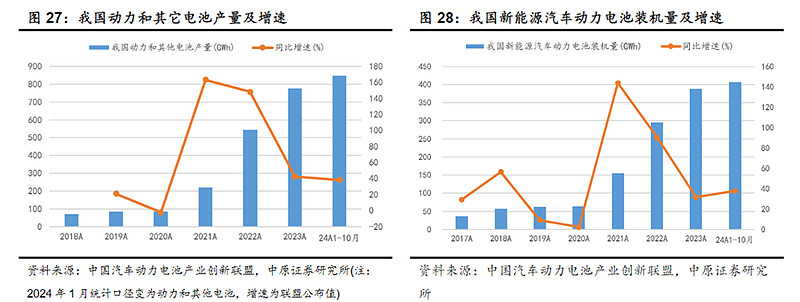

根据中国汽车动力电池产业创新联盟数据统计,伴随我国新能源汽车高增长及锂电产业链总体竞争优势,我国动力电池产量和新能源汽车动力电池装机量持续增长。2023年,我国动力和储能电池合计产量778.10GWh,同比增长42.5%,增速回落但持续高增长。2024年1- 10月,我国动力和其他电池累计产量847.50GWh,累计同增长38.30%,增速回落。

出口方面,2023年我国动力及储能电池合计出口152.6GWh,其中三元电池出口占比63.09%、磷酸铁锂占比36.08%。2024年1-10月,我国动力和其它电池合计出口146.0GWh,同比增长26.50%,其中三元电池出口占比44.25%、磷酸铁锂电池出口占比54.86%,磷酸铁锂出口较2023年大幅提升59.89%,侧面显示海外动力电池磷酸铁锂装机占比在提升,基于我国锂电产业在全球已具备较强竞争力,长期看锂电池出口占比将持续提升。

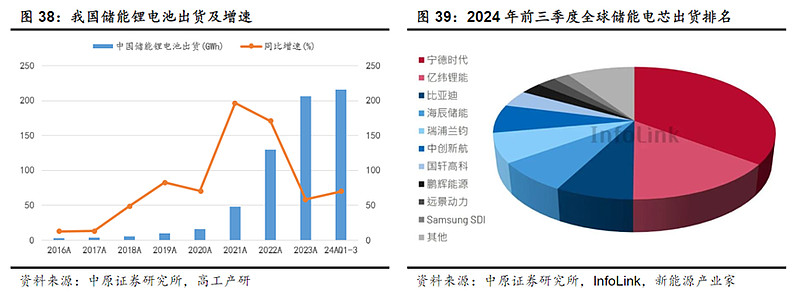

2、海外驱动,我国储能电池出货持续增长

GGII统计显示,2016-2023期间我国储能锂电池出货复合增长率高达82.12%,其中2023年出货206GWh,同比增长58.46%。受益于上游原材料价格端下降,为产品降价和出货走高提供了支撑,2024年前三季度我国储能锂电池出货量216GWh,同比增长70%。根据CESA储能应用分会数据不完全统计,2024年1-9月,我国储能企业海外市场获取订单超85.78GWh,特点之一是全球储能市场需求显著增长,GWh储能项目成为常态,我国企业GWh级别订单约79GWh,其中9月份亿纬锂能子公司亿纬动力与美国储能解决方案供应商AESI签署协议,承诺供应约19.5GWh的储能电站,刷新全球最大订单记录。

我国储能锂电池出货高增长主要驱动力在于海外,一方面海外产能供不应求,且我国储能锂电池企业在全球具备较强的竞争力。根据InfoLink统计显示,2024年前三季度,Top10中我国企业有9家企业入围,海外仅韩国三星一家企业入围;行业集中度持续维持高位,其中宁德时代和亿纬锂能Top2出货占比总体50%以上。二是海外市场竞争格局相对稳定,其盈利相对较好。三是海外新能源装机持续增长。

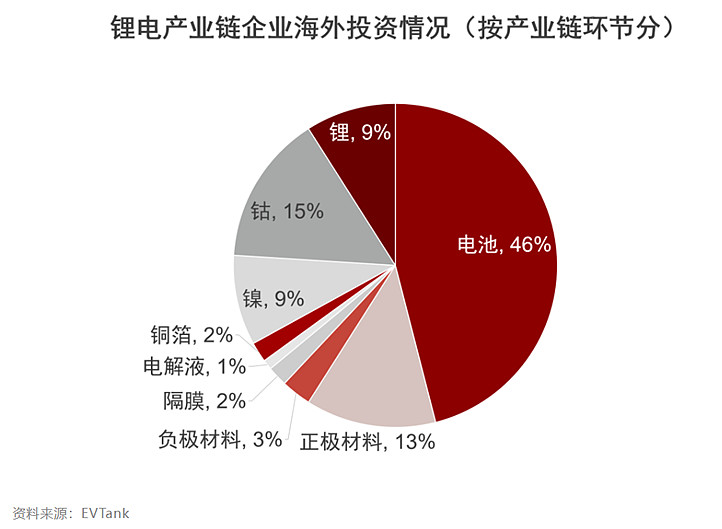

3、从产品出海到产业链出海

根据高盛2024年8月的研究统计,国内的锂电池生产成本平均比海外同业低约28%-56%,比中资企业海外工厂的成本低约20%-30%,锂电企业出海具有巨大的成本优势。目前,我国锂电产业链企业出海主要有海外独资建厂、合资建厂及技术授权等方式。海外建厂是国内锂电厂商出海最主要的方式(其中独资建厂方式约占2/3、合资建厂方式约占1/3),在当地建厂有利于接近终端用户供应配套产能、提高供应链效率,以及有效规避贸易壁垒,拓展市场份额。根据EVTank统计,截至2024年6月,我国锂电产业链企业公布的海外总投资金额已经达到5,648亿元,锂电池(以动力电池为主)是我国最主要的出海环节。截至2024年11月,中国锂电池企业通过海外独资建厂、合资建厂、技术授权等出海方式在海外规划的产能已超过700GWh,同时产业链各环节的企业也结合全球的资源禀赋进行积极布局。

欧洲是未来新能源汽车的全球重要增量市场,也是我国锂电池厂商出海的最主要区域。2021年以来,中国锂电池企业在欧洲建厂的速度明显加快,我国锂电池厂商在欧洲规划及落地的出海项目超15个,主要方式为海外独资建厂,锂电池产能规划超350GWh,德国、匈牙利、西班牙及法国为主要的出海国家。

虽然我国锂电池厂商在欧洲市场的出海整体呈积极扩张的态势,但根据各锂电池上市公司公告信息显示,出海的实际进展仍较为缓慢,仅有在宁德时代和国轩高科在2023年完成了德国工厂的建设并实现量产;宁德时代、国轩高科及亿纬锂能已披露海外建厂项目在建工程的工程进度较为缓慢;而其余厂商的锂电池出海项目多处于项目前期审批及筹划阶段。本次宁德时代与Stellantis合作在西班牙兴建电池工厂,有望提高宁德时代市占率,带动国内其他企业复刻其经验成功出海。

三、相关产品:

1、新能源车ETF(515030)及其联接基金(013013/013014):本基金跟踪的标的指数为中证新能源汽车指数,中证新能源汽车指数从沪深市场中选取涉及锂电池、充电桩、新能源整车等业务的上市公司证券作为指数样本,以反映新能源汽车相关上市公司证券的整体表现。按申万二级行业分类,中证新能源汽车指数权重集中于电池(45.45%)、能源金属(14.57%)、乘用车(13.18%)等板块。

2、新材料50ETF(516710)及其联接基金(014431/014432):本基金跟踪的标的指数为中证新材料主题指数,中证新材料主题指数从沪深市场中选取 50 只业务涉及先进钢铁、有色金属、化工、无机非金属等基础材料以及关键战略材料等新材料领域的上市公司证券作为指数样本,以反映新材料主题上市公司证券的整体表现。

3、新能源ETF基金(516850)及其联接基金(017571/017572):本基金跟踪的标的指数为中证新能源指数,中证新能源指数选取沪深市场中涉及可再生能源生产、新能源应用、新能源存储以及新能源交互设备等业务的上市公司证券作为指数样本,以反映新能源产业相关上市公司证券的整体表现。

#股市怎么看##热点解析#$新能源车ETF(SH515030)$$智能车ETF(SZ159888)$$汽车零部件ETF(SH562700)$

数据来源:Wind,中原证券,东莞证券,华泰联合证券,GGII,高盛,EVTank,高工产研,InfoLink,华夏基金,截至2024.12.11,以上基金风险等级为R4(中高风险)。以上基金属于股票基金,风险与收益高于混合基金、债券基金与货币市场基金。个股不作为推荐。投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。指数表现不代表产品业绩,二级市场价格表现不代表净值业绩。本基金为ETF基金,投资者投资于本基金面临跟踪误差控制未达约定目标、指数编制机构停止服务、成份券停牌等潜在风险、标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险、基金投资组合回报与标的指数回报偏离的风险、标的指数变更的风险、基金份额二级市场交易价格折溢价的风险、申购赎回清单差错风险、参考IOPV决策和IOPV计算错误的风险、退市风险、投资者申购赎回失败的风险、基金份额赎回对价的变现风险、衍生品投资风险等。本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。市场有风险,入市需谨慎。

(来源:新能源车ETF的财富号 2024-12-18 15:38) [点击查看原文]