- 13

- 7

- ♥ 收藏

- A大中小

“这是价值事务所的第1739篇原创文章”

不少同学希望所长点评下恒瑞医药的三季报,因为变脸得实在太快,让人摸不着头脑。恒瑞2024单三季度实现营业收入65.89亿元,同比增长12.72%,营收端看上去还可以,但利润端就有点拉胯了,归母净利润11.88亿元,同比增长1.91%,扣非净利润11.26 亿元,同比增长 0.84%,几乎可以说没增长。

而相比之前,恒瑞2024上半年的表现是营收136.01亿,同比+21.78%;归母净利润34.32亿元,同比+48.67%;扣非归母净利润34.90亿元,同比+55.58%。

上半年营收利润都还高歌猛进,利润端增速更是大幅跑赢营收端,大家都以为恒瑞的拐点来了,一到Q3却又忽然变脸,这到底是怎么回事?

嗨,其实上半年之所以业绩这么好,核心原因在于Q2收到了一笔1.6亿欧元(约增厚12.7亿人民币收入)的对外授权费用,如果把它扣掉,恒瑞Q2的真实业绩表现其实同Q3差不多,营收同比增长约11.7%,利润端增速也赶不上营收。

如果对比扣掉授权费的Q2,其实恒瑞Q3的业绩还是有所加速的。

不是恒瑞不好,是因为此前的表观业绩太好,给大家预期打得太高。有一说一,恒瑞这个业绩在这样的大环境下其实非常不错了,也可以视作拐点,而且大概率用不了多久,高速增长的时代就会重新来临。

01

价值事务所

动能完全切换

之所以恒瑞近期的利润增速赶不上营收(暂时先剔除对外授权费用),核心在于相关费用的增加。以2024Q3为例,恒瑞的销售费用率 32.95%,同比增长 3.35pct,管理费用率10.63%,同比增长 0.50pct。

为什么销售费用率突然增长这么多呢?其实也是为后续的业绩高速增长做铺垫,因为近期恒瑞陆续上市了不少创新药。

在此前澳华内镜的文章中所长讲过,澳华当下以及未来相当一段时间可能利润增速都跑不赢营收,核心就在于公司现在还处于投入期,一方面研发费用投入大,另一方面销售费用啥的也不低,毕竟出了产品需要拓展渠道。

推新产品、为新产品做宣传造势,这些都需要钱去砸。澳华也表示公司净利润想提起来其实是一件很简单的事情,就是控制好销售、管理、研发费用,但目前公司还没有成长到需要靠降低研发、营销投入去获取利润的阶段。因为公司现在处于需要持续进攻的阶段,该投入的一定要投,这样才能保证持续的高增长,否则高增长就没有可持续性。

这里虽然说的澳华,但恒瑞同理,这两年正好是恒瑞从仿制药向创新药转型的过渡期,有些费用需要舍得投入,前期投入期过了,后续就可以慢慢降下来。

咱别的都先不讲,只讲2024年恒瑞的研发成果。截至2024年11月,2024年以来恒瑞已有7项创新药上市许可申请获国家药监局受理,取得6项突破性疗法认定。尤其值得一提的是,公司自身免疫疾病领域首个创新药夫那奇珠单抗注射液(IL-17)于2024年8月上市,这款产品可是被市场认为具备10亿爆款分子潜力,为了这款产品,公司已建立了300多名全职员工的商业化团队。

而卖这款产品其实只是个开头,请注意上文所长标粗字体的文字,“首个自免领域创新药”。

一直以来,恒瑞在大家心中更多还是一家专注于肿瘤领域的药企,但其实从公司决心向创新药进军开始,就有布局其余非肿瘤药物领域,比如代谢、自免、呼吸、神经等,肿瘤是疾病领域中较大且重要的板块,但其实自免也同样大且重要。

目前恒瑞通过IL-17搭建团队开了路,后续再有相应领域药品上市时就会轻松许多。细看其管线,这几年其实就是相应领域开花结果的大年。

目前即将上市的自身免疫疾病新药包括JAK1抑制剂(RA、AS、AD和脱发的NDA已提交)、IL-4Ra(三期临床)、IL-5(三期临床)和TSLP(二期临床),其中将最快面世的JAK1更是被市场视为有20亿营收潜力。

截至2024年11月,恒瑞已在国内获批上市17款1类创新药、4款自研2类新药,创新成果稳居行业领先地位。2024H1,恒瑞创新药实现收入66.1亿元,同比+33%,加上对外许可收入的1.6亿欧元,两部分创新药收入总和占总营收的比重已过半。

按照公司三季报投资者交流的说法,三季度创新药收入相比半年报有所提升(这里是没算那1.6亿欧元的),可惜具体数据未在公告中披露,不出意外,随着新的创新药不断上市且陆续放量,后续恒瑞会完全蜕变为创新驱动。

除了已上市和即将上市的产品外,恒瑞的武器库可以说是弹药充足,有90多个自主创新产品正在临床开发,300余项临床试验在国内外开展。此前,国际知名咨询机构Citeline发布《2024年医药研发年度回顾》,评选出全球管线规模TOP25的制药公司,恒瑞在这里面排第八,在恒瑞前面的基本都是罗氏、辉瑞这样的跨国大药企,国内其他上榜的企业也只有中国生物制药、复星医药、百济神州、君实生物,不过排名都比较靠后。如果从自主研发管线数量的视角来看,恒瑞则位列全球第一,充分说明了恒瑞的研发实力。

2024年9月9日,恒瑞发布了员工持股计划,根据100%解锁的业绩目标,2024年、2025年、2026年公司创新药收入分别为130亿元、165亿元、208亿元,分别同比23%、27%、26%;新分子实体IND获批数量分别为12个、13个、14个;创新药NDA申请数量(包含新适应症)分别为6个、5个、4个,充分显示了公司对创新药板块的十足信心。

恒瑞在近期的投资者交流中非常有信心地表示,“预计未来创新药销售将逐年向好,特别是2026年会有几个重磅药物上市,标志着转折点的到来,减肥药公司有信心在竞争激烈的市场中占据一席之地,并且有一个重磅的战略性产品在支撑,公司对于未来市场竞争有充分的认识,并且有信心凭借我们的产品和战略,在这个快速发展的领域中取得成功。”

02

价值事务所

后来居上的BD也不容小觑

恒瑞认为自家的减肥药有信心在竞争激烈的市场占据一席之地,且公司有一个重磅战略性产品在支撑。

关于此,所长需要重点讲讲,这也同本小节要讲的BD息息相关。

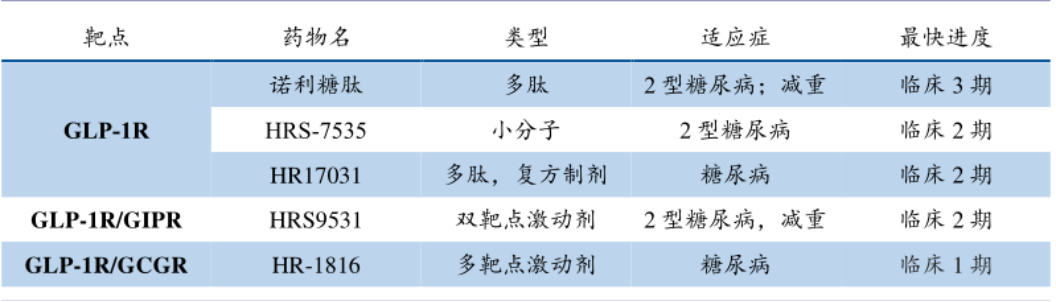

目前恒瑞关于GLP-1减肥/降糖药的布局如下:

资料来源:Wind

图片有点延迟,但非常全面,这里面需要更新的进展是,目前HRS9531(GLP-1/GIP)注射液肥胖症的三期临床试验已在2024年中期完成患者入组,预计在52周随访后于2025年8月获得数据读出和NDA。

HRS-7535(口服GLP-1小分子)已启动糖尿病三期临床试验。

总体来看,恒瑞的GLP-1布局非常丰富,单靶点、多靶点、口服、注射液,各种类型都有,即便站在全球来看进度都算非常领先。因此,海外资本采用了可以写进教科书式的新模式与恒瑞进行了一次BD合作,这个模式是这样的:

美国几大资本联合起来在2024年5月孵化了一家新企业Hercules,这家公司除了钱可以说毛也没有,不过没关系,公司以首付款1亿美元、近期里程碑0.1亿美元、未来潜在销售分成总计约60亿美元引进了恒瑞包括HRS-7535、HRS9531以及HRS-4729在内的GLP-1类创新药组合包。

当然啦,恒瑞得到的也并非仅仅只有这些钱和销售分成,还有这家新公司19.9%的股权,成了这家公司的第二大股东,拥有非常大的运营话语权。

虽然这次合作看着像对外授权,但其实更像是合伙创业,由恒瑞提供产品,各大美国资本提供钱和资源,共同去分GLP-1这块蛋糕。

恒瑞在近期的投资者交流中提到Hercules团队已经建立完善,将在明年开始恒瑞GLP-1组合的临床试验,甚至包括一项三靶点的GLP-1资产。

恒瑞这次GLP-1的BD案例可以说非常经典,此前所长参与一场医药论坛时就有某专家专门提到,说值得所有同行去研究、借鉴。恒瑞自己也挺“得意”的,其高管在近期在访谈中专门讲到,“推进国际化的路上,恒瑞已有了属于自己的一套独特“打法”,包括商务开发、股权合作,也有海外独立研发,同时也不排除其他方式。药企出海不止一种方式,无论是与国外大公司或小型Biotech合作共同开发,或直接将海外权益许可给对方,或成立新公司采用Newco模式出海。”

前面提到的Hercules的1.1亿美金首付款(请注意单位是美金)恒瑞已经收到了,只是没有确认到收入中,假设今年Q3能确认到收入里,三季报表观业绩就不会这么“烂”。

恒瑞在近期的投资者交流中提到,BD业务2024年已为公司带来较大利润贡献,未来还会构建更大规模的团队以支持国际化进程中的商务开发,实现合作创新药收入的重要组成部分,预计未来会对公司整体经济收入和利润将保持积极影响。

此前恒瑞一直都闷头做研发,很少BD,也很少同外界交流,但其实BD对于药企来说非常重要。但恒瑞的厉害之处就在于,只要意识到了,短板立马就会想办法补足。于是就有了不鸣则已、一鸣惊人的恒瑞BD,先是2023全年达成超40亿美元的License-out合作,又于2024年5月达成了前文提到的让业内都惊叹值得学习的教科书式新型BD。

恒瑞的自研能力本就非常强,现在BD软肋也得以补齐,仿制药板块的压力也基本出清,另外其卡瑞利珠单抗联合阿帕替尼的BLA已获得FDA受理,有望于2025年春天顺利在美国上市,这将是其海外创新药销售的又一个里程碑。

因此,别着急关注短期利润情况,还是那句话,眼光亦放长。

03

价值事务所

最后

讲到这里,所长也插一句嘴,虽然现在大家都嚷嚷牛市,但其实从今年到现在,绝大多数企业的表现还是不佳的,更多还是指数在狂拉。咱们今天说的恒瑞表现还不错,核心还是在于前面实在跌得太惨,近期好像又出现了业绩拐点,让市场觉得有利可图。

话说到这里,其实大家应该能注意一个最常见却最被忽略、未来确定性非常高的机会,那便是宽基指数。每轮牛市下来,除了少数赌性较强运气又较好的基金经理外,其实绝大多数都跑不赢指数,在牛市里,甭管个股涨不涨,指数是一定会涨的,而且涨得极好。

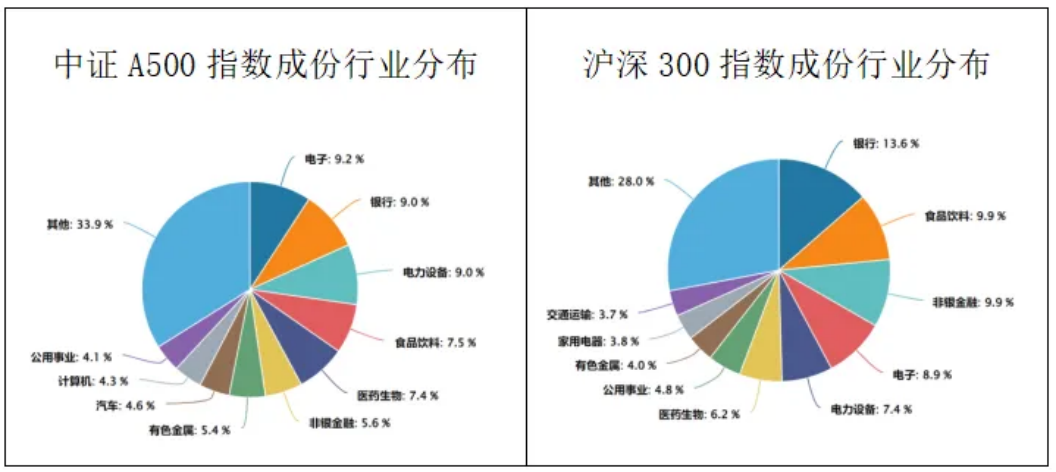

近期在宽基指数方面恰好出现了一个非常巨大的机会,即中证A500指数ETF(159357),中证A500指数是新“国九条”后发布的第一只核心宽基指数,这个宽基甚至被市场称作“国家队”为自己量身定制的指数,相比传统的沪深300,中证A500在成长上会更侧重一点,更侧重布局我国新能源、创新药、商业航天、国产大飞机、低空经济等“新质生产力”行业,相应降低了传统行业如银行、非银金融等的比重。

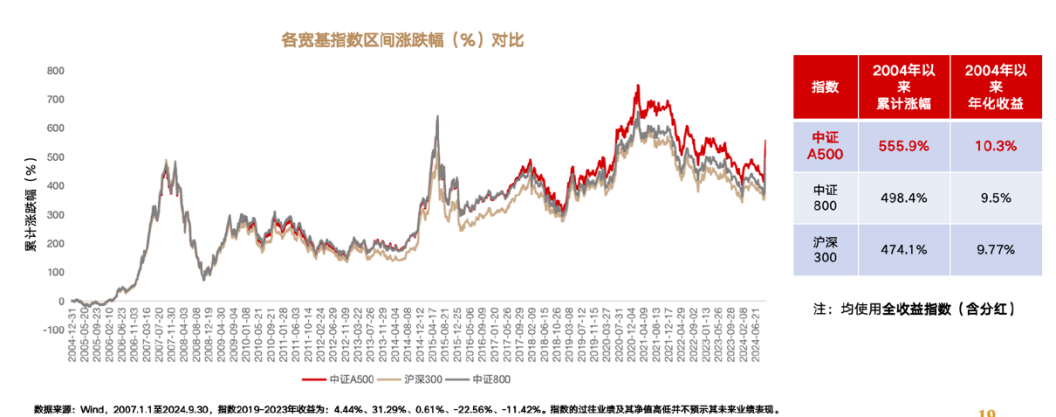

由于中证A500核心资产覆盖度更高,成分企业的质量更佳,盈利能力也更强,所以长期来看,它的回报相比其他宽基指数也会高得多。我们看下图,中证A500指数(全收益)自基日(2004年12月31日)以来年化增长率达10.3%,累计涨幅555.9%,高于传统的沪深300以及中证800,相比其他指数,这充分说明中证A500确实具备更有吸引力的长期表现。

所以,对比传统的宽基,其实追踪中证A500的中证A500指数ETF(159357)更值得我们关注。

不知道如何参与这轮牛市的朋友,尤其是对新能源、创新药、商业航天、国产大飞机、低空经济等“新质生产力”行业感兴趣的朋友,完全可以把中证A500指数ETF(159357)关注起来。$中证A500指数ETF(SZ159357)$ $恒瑞医药(SH600276)$

(来源:价值事务所的财富号 2024-12-18 08:00) [点击查看原文]