- 157

- 151

- ♥ 收藏

- A大中小

新鲜出炉的消息:

12月15日起,个人养老金制度全面放开。

但我劝你慎重,先别急着去开户。

1、什么是个人养老金制度?

个人养老金制度,本质上就是一个养老专属账户

开通之后,每人每年最多可以把12000元,转到这个账户里。

但是,钱一旦进入这个账户,就不能随便出来了。

除非是:达到法定退休年龄、移民、重疾、领取低保或者身故。

所以我才会说,就算个人养老金全面放开,你也别着急开。

你要确保转到这个账户的钱,退休之前都用不着。

不到法定已退休年龄,进了ICU(重疾除外),钱也取不出来。

这么难取的钱,一定要给点优惠,大家才愿意存钱。

2、个人养老金的政策优惠

为了鼓励大家往这个账户里存钱。

国家给了两层政策优惠。

第一层,税收优惠;

第二层,产品优惠。

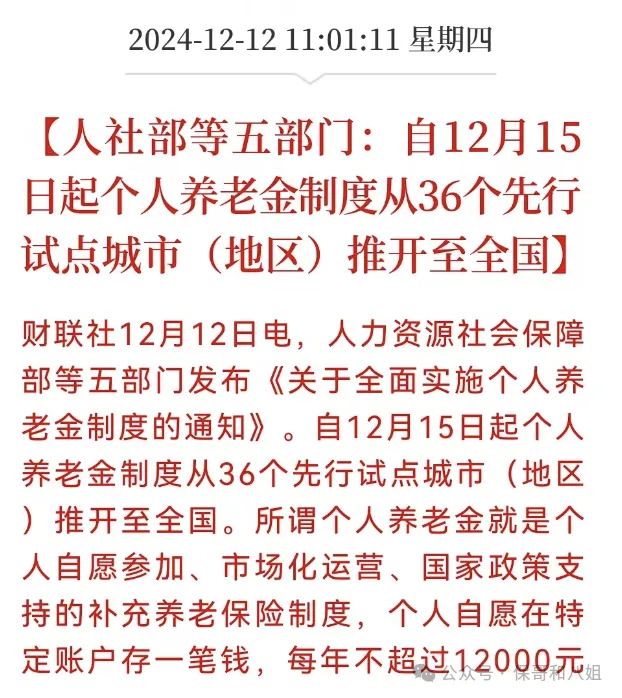

2.1、先说税收优惠。

当年把12000转入个人养老金账户,不用交税。

对于20%税率的人,相当于直接给了2400的税收红包。

收入越高,税收优惠也越高。

等到将来领取时,再统一按3%收税。

现在是每年12000的本金免税;

将来领取时,是本金和收益加一块,按3%收税。

所以,如果你的个税税率不到10%,没必要凑这个热闹。

你说,我不知道自己的税率是多少?

可以登录个人所得税APP,按下图所示查询↓

我这个截图,是截止到24年10月的税率。

后面还有两个月工资,全年税率会更高一些。

如果你近几年收入差不多,也可以查询去年12月的税率。

2.2、再说产品优惠

每年的12000元,只要转入个人养老金账户,存活期都能享税收优惠。

但如果你嫌活期收益低,可以在个人养老金账户里,买特定养老产品。

一共有四类产品,可以选择:

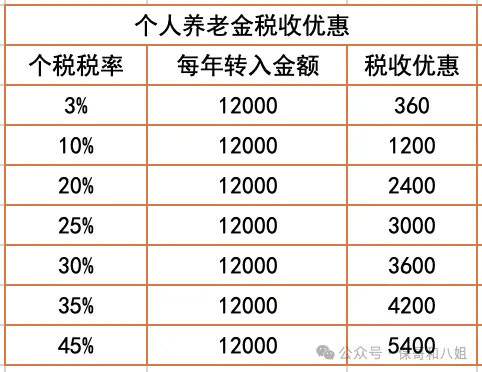

(1)养老储蓄:

养老储蓄,其实就是定期存款。

和咱们平时接触的定期存款,没有区别。

期限也是有3、6个月,1、2、3、5年。

只不过,利率方面,比外面的普通储蓄高一点。

存定期唯一的缺点,就是在利率下行时代,到期后利率会更低。

(2)养老理财:

就是非保本浮动收益理财,截至上半年,全市场就23个产品。

产品少、不保本、不保收益、期限短,相对鸡肋,可以pass。

(3)养老基金:

个人养老金账户里的基金,也叫养老fof基金。

这些基金,不直接投资股票、债券,而是去买其他基金。

养老fof基金,又细分为两类:

一类叫:目标日期型基金。

一眼看去,名字里带数字年份的,就是目标日期型基金 。

以“农银养老2045”为例。

它的目标,就是在2045年,实现基金净值的最大化。

现在距离2045年还比较远,它的投资策略就会相对激进,偏股型基金占比更高。

随着时间的推移,它的投资策略也会越来越保守,逐渐增加债券基金的投资比例,减少股票基金的持仓。

目标很美好,现实却啪啪打脸。

所有“目标日期型基金”,都是奔着20**年,那个长远未来去的。

所以他们前期,一定会大量投资股票基金。

这两年行情不好,很多“目标日期型基金”的业绩就很不乐观。

比如我的持仓,就亏了近20%

基金亏损这件事情,本身并不可怕。

只要坚持到20**年,不说一定扭亏为盈,但亏损肯定会收窄。

真正可怕的是,这些养老FoF基金的规模,都不太大。

如果基金规模,连续一段时间,都低于一定规模,就得清盘了。

清盘,就意味着损失落袋,钱还给你,没有未来可期了。

基金业绩不好-老持有人不敢追加-新韭菜不敢入场-规模持续降低-清盘。

(感觉这说的不是FoF基金,而是……)

截至今年夏天,已经有十多只养老FoF清盘了。

另一类叫:目标风险基金。

这类名字里,带着“稳健”“平衡”等字眼。

这类基金,从始至终,都在追求相对统一的投资风格。

以“稳健性”为例,他们不在意收益高低,更在意收益是否相对“稳健”。

当下的投资环境,这种策略,收益反而更亮眼。

但如果股市有爆发式行情,这类基金的收益就会比较落后。

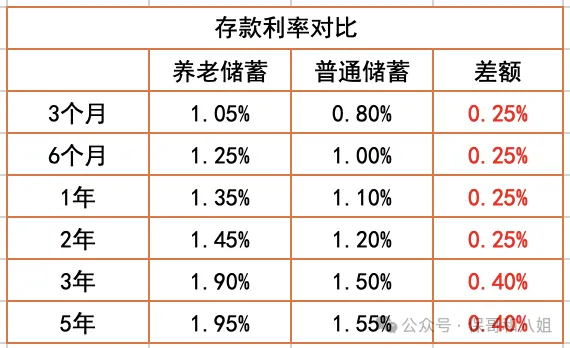

养老FoF基金,也不是个人养老金账户的专属。

在所有基金代销渠道,都能买到养老FoF基金,但只能是a份额。

个人养老金账户里面的,是y份额。

a份额的管理费和托管费,是y份额的2倍。

y份额省下的费用,就是我们的额外收益。

但无论哪种fof基金,都要谨记“入市有风险,投资需谨慎。”

(4)养老保险:

所谓养老保险,就是现在存钱,未来领钱。

可以到一定年龄,一次性领走一笔钱;

也可以到一定年龄后,每年领一部分钱。

这类产品上,保险公司也是通过“减费让利”。

但保险的费用,不像基金这么直接透明。

我们只能是通过同类产品对比,来倒推出养老金个人账户里的产品优劣。

目前保险行业的定价利率是2.5%。

也就是说,普通储蓄险的复利收益,不能超过2.5%。

但个人养老金账户里的养老产品,收益轻松复利3%以上。

3、个人养老金的其他优惠

我的个人养老金账户,两年前试点时,就开通了。

这个账户,每人只能开一个,所以各大银行都在争抢客户。

这种时候,就一定会有其他的优惠。

我开户时,银行给了50元京东卡;

转1块钱进去,再给30元

没过多久,银行为了让我存更多的钱,转100块钱进入,给20元微信立减金。

我开个人养老金账户,一共薅了100块羊毛。

凭我多年银行工作经验和直觉。

个人养老金账户全面放开后,所有银行一定会逐级下任务。

大家可以等到满意的羊毛,再下手。

如果你觉得羊毛特别给力,可以全家上阵一起薅。

这类的羊毛一定会有三个阶段:

开户、入金、入更多的金。

大家一定把握好节奏,别上来就转12000,就没人搭理你了。

但如果你的收入特别高,那就抓紧最后半个月,把户开了。

把钱转进去,产品可以不着急买。

因为每年12000的额度,是按自然年度来计算。

银行给的开户羊毛,加一起,顶多也就两百块。

但如果你的税率是20%,个税红包就是2400元。

差的不是一星半点。

4、总结一下

个人养老金账户总的背景,是社保养老金管不了所有的养老问题,想让咱们自己额外储备点养老金。

个人养老金账户的钱,就是你自己的,和其他人没关系,你老了你自己用,人没了作为遗产由家人继承。

唯一的缺点,就是太强制储蓄了,不到岁数,打死也取不出来。

为了弥补大家牺牲的流动性,所以给了税收优惠。

现在不交税,取钱的时候统一按3%收税。

经过两年试点,账户里可以购买的产品种类和数量都比较丰富了,但还有可优化的空间。

尤其是养老基金方面,真的可以把指数基金加进来,现在的FoF基金我个人不是很看好。

但对于税率超过20%的人,还是建议每年存进来12000元。

相对比较好的选择,是买养老保险,持有二三十年就能达到3%以上的复利,这在外面,几乎是不可想象的。

退一万步,就算你没看上养老保险,钱转进去存定期也是极好的。

只要不冲动买养老FoF基金,就没问题。

税率20%,对应的月收入都超过2万了,咱也不可能月光,对不对?

在哪都得存钱,就不差这12000块的强制储蓄。

说一下我最近在关注的产品 $国开ETF(SZ159650)$:

11月29日,市场利率定价自律机制公众号发布了《关于优化非银同业存款利率自律管理的倡议》和《关于在存款服务协议中引入“利率调整兜底条款”的自律倡议》,将非银同业活期存款利率纳入自律管理,规范非银同业定期存款提前支取的定价行为。

定价规范对现金类产品影响甚大。现金管理类理财及货币基金监管规定基本一致,投资流动性受限资产不能超过产品资产净值的10%。本次规范后,非银同业定期存款皆为流动性受限资产,现金类产品投资比例不能超10%,且非银同业活期存款利率预计将全面下降至1.5%及以下,带动货币市场资产收益率显著下行。货币基金费前收益率降幅或达30BP,降费压力上升。

货币收益下滑或将推动债基资产进一步受资金追捧。国开ETF跟踪0-3国开行债券指数,可以说是货币plus,准备入手买一点做货币替代。

另一只是$中证A500指数ETF(SZ159357)$,紧密跟踪中证A500指数,相较于沪深300,除了选大市值个股外,中证A500指数降低单一行业集中度,更强调全面覆盖和均衡,含“新”浓度更高。

$上证指数(SH000001)$

#牛市旗手大涨,券商板块空间有多大?#

(来源:小基民来咯的财富号 2024-12-12 15:36) [点击查看原文]