- 2

- 评论

- ♥ 收藏

- A大中小

2024年即将收官,A股市场突然热闹起来。昨日市场上演了一出“大合唱”:不仅股市各行业全线上涨,债市也随之起舞,10年期国债收益率更是创下20年新低。这一令人兴奋的市场表现,是否预示着传说中的“跨年行情”已悄然启幕?

说到“跨年行情”,这可是A股市场的“保留节目”之一。每年11、12月到次年1月、2月,往往都是市场的“黄金档期”。为什么这个时间段总是行情频出?主要原因可能在于,这段时间恰好是上市公司业绩的“空窗期”,同时也是各个重大会议召开的时间窗口,再加上机构和个人投资者在跨年时做多热情高涨,这三重因素叠加,往往能激发不小的市场活力。

那今年呢?在站长看来,今年的市场环境似乎格外引人期待。

首先,中央经济工作会议和政治局会议即将召开。作为年末两场最具分量的经济会议,不仅为我们研判当前经济走势提供重要参考,更是来年宏观政策的指向标。市场普遍关注的赤字率、特别国债、专项债等关键议题,有望在会议中得到明确指引。

今年还更特殊。9月底至今一系列强有力的政策“组合拳”已经推动市场走出了一轮上涨,虽然11月有所回调,但随着12月会议临近,市场普遍预期政策基调将保持积极。在这样的预期驱动下,资金已经开始提前博弈,期待能延续9月份的大招。这种政策加持下的市场信心提升,往往会带来风险偏好的整体抬升。毕竟在经历了一整年的市场波动后,不少投资者都希望能在岁末收获一波红利。

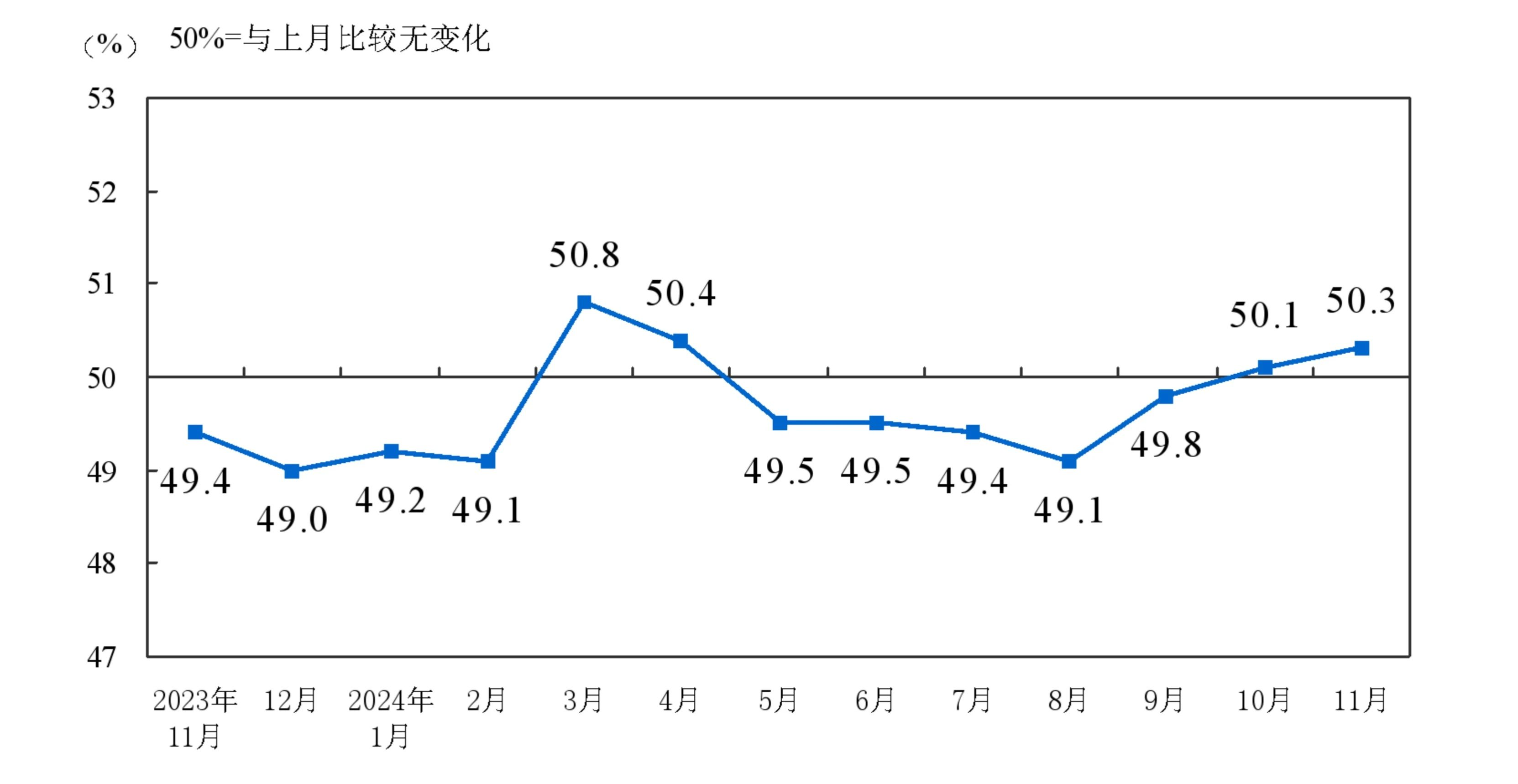

更令人欣喜的是,经济数据也是实打实的有改善。最新公布的11月制造业PMI为 50.3%,已连续两个月处于扩张区间,其中PMI生产、新订单指数较前值分别提升0.8个百分点和0.4个百分点,新订单指数自今年5月份以来首次升至扩张区间,同时大小企业景气度分化有所缓和。这显示出从9月底开始的刺激已经开始逐步落地,需求正在改善。

我们看这4个月的PMI走势就更为明显。过往4个月的制造业PMI分别为:8月49.1、9月49.8、10月50.1、11月50.3。可以很明显看到,10月相比9月已经有所好转了;11月不仅延续这一好转趋势,而且提升幅度还有所扩大,属于加速好转。而且当前的11月表现,是2021年以来表现最好的11月。再加上10月财政收支回暖,工业企业经营数据好转,这些实打实的数据都在为市场信心加码,也为年底行情的演绎提供了坚实的基本面支撑。

与此同时,外部环境也在向好。特朗普关税言论的不确定性逐渐消散,美元指数和美债利率双双回落,这让A股的投资环境更添几分暖意。

值得关注的是,消费领域可能成为政策发力的重点方向。从各地推出的以旧换新补贴政策来看,只要价格真实下降,消费需求就能得到有效释放。比如各地的消费券、手机补贴、汽车补贴等都收到了不错的效果。市场普遍期待明年这类补贴政策会进一步扩面,接下来元旦、春节的消费场景也已临近,如果能推出更多补贴政策,则有望为消费各个子行业带来新的增长机遇。

另外,临近年底,内需有望成为政府完成全年的经济目标最重要的抓手。毕竟在拉动经济的三驾马车中,一是出口有压力,二是投资边际放缓,那么消费就显得尤为重要。经历了三四年的回调,消费行业的风险溢价率、股息率也创下历史新高,行业股息率超过3%,当下布局的性价比凸显。

当前市场正在憧憬更多政策落地。如果即将召开的重要会议能够释放超预期信号,提振市场信心,那么憧憬已久的“春季躁动”或将提前到来。在风险偏好提升的环境下,市场或许能够演绎一波令人期待的“暖冬行情”。不过投资者也要记住,任何行情都需要理性对待,选择具有扎实基本面和核心竞争力的标的,才能帮助我们更从容地穿越市场周期。

所以,备战跨年,你准备好了吗?关注泉果消费机遇,代码022223,一起期待市场的更多惊喜~

$泉果消费机遇混合发起式(OTCFUND|022223)$

风险提示:本基金投资消费主题相关股票资产的比例不低于非现金基金资产的80%,消费主题界定以基金合同等法律文件为准。本基金为混合型发起式基金,其预期风险与预期收益高于债券型基金与货币市场基金,低于股票型基金。投资本基金可能面临:市场风险、流动性风险、操作风险、管理风险、投资于股指期货、国债期货、股票期权、资产支持证券、港股通、存托凭证的风险、参与融资业务的风险、消费主题相关证券的特定风险以及其他风险。基金过往业绩不预示未来表现,管理人管理的其他基金业绩不构成本基金业绩的保证。基金有风险,投资需谨慎,请认真阅读《基金合同》《招募说明书》及相关公告。管理人对本基金的风险评级为R3,在代销机构购买时请以代销机构的风险评级为准。本基金由泉果基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和管理责任。

(来源:泉果基金的财富号 2024-12-05 15:43) [点击查看原文]