- 2

- 3

- ♥ 收藏

- A大中小

晚上好~

最近,「指数高位接盘」的话题,引起了很多争议。

起因是寒武纪、赛力斯这两家公司,股价近一年翻了2-3倍之后,入选了各大指数成分股。

特别是寒武纪,上市从未盈利,连续8年亏损,也没分红回购过。

指数的「选股能力」,可让指数基金的基民们「炸毛」了。

那么,指数究竟是怎么选股的?又是怎么帮我们挣钱的呢?

今天就来聊聊,这个关乎你我钱袋子的话题~

*风险提示:投资有风险,决策需谨慎。请把决策权牢牢地握在自己手上~

每个指数,都有特定的选股规则。

就像歌单一样,华语歌单就只纳入华语歌曲,非常明确也很专一。

全球主流的指数,比如标普500、沪深300、中证A500,大多采用「市值加权」的方法,来追踪整个市场的回报——

首先,选择那些流动市值大、成交额高的公司。

背后的潜台词是相信市场是有效率的,股票的价格能反应市场对公司未来价值的判断。

好公司理应更值钱,市值也就越大。

成交额高,是要确保跟踪指数的成千上万亿资金,是能够买进去的,不会对公司股价产生暴涨、暴跌的影响。

近来,全球AI如火如荼,寒武纪作为国内的芯片龙头,被资金寄予厚望。

今年它的市值翻了三倍,超过2000亿,满足各大指数对市值、流动性的要求,所以入选了成分股。

很多朋友担心:万一AI概念退潮,指数会不会被「拖下水」?

关于这点,咱们不用太焦虑。因为「市值加权」的规则下,大公司的话语权更强。

市值加权,就是在入选成分股里,再根据它们的「个头」大小排定座次。

拿中证A500指数来说,目前,贵州茅台和宁德时代是最大的两家公司,占指数的4.3%和3%。

投资者每买100块钱基金,就有4块钱买入贵州茅台、3块钱流向了宁德时代。

许多小公司呢,只占到指数权重的 1%,对指数的影响微乎其微。

比如寒武纪纳入到中证A500指数后,比例大约在0.5%左右。投资者的100块钱,有5毛钱花在寒武纪的身上。

股价同样波动10%,茅台对指数的影响,比寒武纪大得多。

看起来,市值加权的规则,有点像刮彩票:

一边买入大公司求稳,一边买入潜力股搏一搏。

如果刮出来是「谢谢参与」,指数也没啥损失;一旦刮出「大奖」,比如英伟达,对应的指数也能被带飞。

所以,指数的追涨杀跌,是在所难免的。

只有涨得多、市值持续增长的公司,才会入选指数;一旦市值无法继续成长,又会被淘汰。

那有没有可能,有更「完美」的指数规则呢?

2006年,两位投资界的重量级人物:《股市长线法宝》的作者西格尔,和指数基金创始人约翰博格,展开了什么指数更好的大讨论。

西格尔认为,股价的涨跌,不一定由股票的真实价值推动。可能仅仅是因为股价在涨,就会吸引更多资金。

当市场噪音将股票价格推高到不合理的水平,投资者就会被「绑架」,不得不持有高估公司。

比如2000年的美股买了太多科技公司,结果互联网泡沫来了,指数也跟着大跌。

他主张,基于基本面选股,提出用股息的高低来构建指数,分红多的股票,权重更大。股息支付相对稳定,能减少市场噪音的影响。

西格尔回测了高股息指数(1964-2005),发现年化收益跑赢标普500指数1.38%。

约翰博格不同意这种说法,他认为「指数化的目标,是以低成本向投资者提供整个股票市场的回报」。

「不够完美」的市值型指数基金已经够用了,它每年都能超过75%的主动基金。

另外,博格提醒:「过去的表现并不能保证未来的回报」,回测没有包含手续费,实际运作成本会比传统指数来得高。

18年之后,这场论战谁赢了呢?

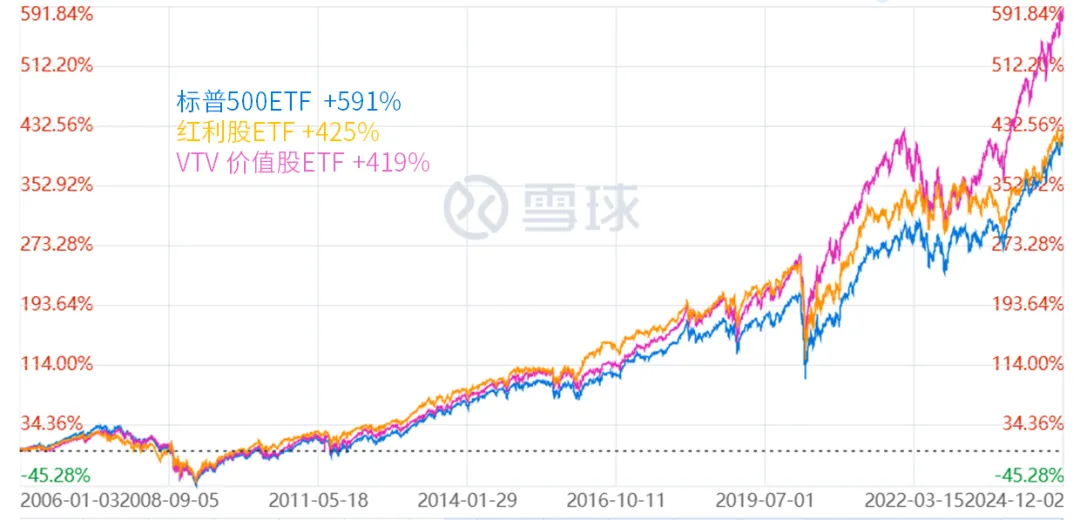

回到2024年,约翰博格站队的市值型指数基金,笑到最后——

假设你在2006年花100块,买入标普500指数基金,这笔钱增值到691块;

买入价值或红利指数基金,只能拿到520块。

为啥传统指数在06年之后,表现更好呢?

一个重要的原因是,只用股息编制指数,会忽略一些没有分红、将盈利全部再投资,成长快速的公司。

这种新兴的高成长公司带来的增值,就无法被高股息指数算到。

能看到,拉开两类基金差距的,正是两段科技股高光的时刻:

20年疫情,居家带来了线上化需求;23年之后,AI横空出世,芯片迎来风口。

说完美股,再来看看A股。

这两年,高分红股票、红利基金也很出彩。一些朋友认为可以用红利指数,来替代市值型指数。

我觉得,如果你相信未来无法预测、相信市场在长期能做出正确的判断,那么市值型指数仍然是好选择:

1)假设红利风格能够维持,更多红利股会入选指数,在指数中的占比也会越来越高,从而带动指数上涨;

2)假如几年之后,科技成长股当道,市值型指数也能搭上「顺风车」。

无论是哪种风格占上风,市值型指数都能灵活适应~

具体到A股的指数,我们可以选上证50、沪深300、中证A500等,都是被证监会点名的重要指数。

三大指数呢,是层层演进,不断进化的——

上证50「出生」最早,限制也最多:只能在上交所里选股票,数量定在50个。

由于早期上市的股票以银行、央企为主,金融含量过高;

沪深300在选股范围、行业分布上,都丰富许多,也是A股市场大蓝筹的集合。

中证A500呢,更进一步,成分股从300只扩宽到500只,指数「中奖」的概率更大。

亮眼的点是修补了「以市值大小论英雄」的bug,先在各行业选龙头,再在不同行业之间均衡配置,避免单一行业集中的问题。

三大指数的股息率都不低(2%+),考虑分红再投资,中证A500的收益稍胜一筹,大家可以作为参考。

现在中证A500基金超级多,如果你想尝鲜的话,可以从3个角度筛选:

规模大,说明基金流动性没问题,交易没啥损耗,优选过百亿的;

成本低,咱们被收取的费用就少,目前管理费+托管最低0.2%/年;

有分红,意味咱们持有的过程中,能收到现金流,遇到熊市,也可以手有余粮心不慌。

例如嘉实中证A500指数ETF(场内*:159351,场外:A类022453,C类022454)的分红条款,写得很明白:

*场内需要有股票账户才能交易,场外基金可以在支付宝、理财通等第三方平台申购、赎回

符合条件的话(1/4/7/10月评估是否有超额收益率、或可分配利润),将执行季度分红,定期收获一笔「被动收入」。

而且它的管理费+托管费是最低一档、规模超过百亿,资金认可度还不错。

最后小结一下——

投资市值型指数,可以让我们获得整个市场的平均成绩。

一段时期内,某个风格可能会特别强势,但风水轮流转,金融市场的均值回归是永恒法则。

约翰博格说:「追求平均水平,是你完成高于平均水平的最佳机会。」

很多数据表明,投资中的 「勤奋」未必管用。

指数利用了别人(主动投资人)的劳动成果,节省了我们的研究时间,这样把时间投入在自己的工作上,可以带来更高的报酬。

好啦, 指数基金就和你聊到这里,希望对你有启发哦,晚安~

$A500指数ETF(SZ159351)$$嘉实中证A500ETF联接A(OTCFUND|022453)$$嘉实中证A500ETF联接C(OTCFUND|022454)$

(来源:简七读财的财富号 2024-12-04 21:33) [点击查看原文]