- 6

- 评论

- ♥ 收藏

- A大中小

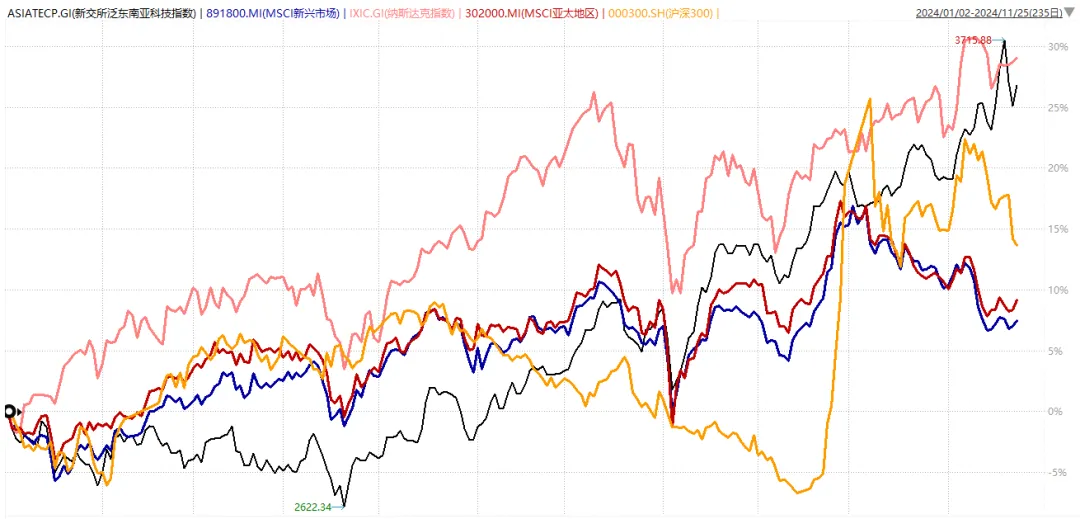

首先来看一组走势图:

数据来源:WIND

如图所示,除了我们最为熟悉的A股市场,其实年内全球市场均表现出颠簸不断的特征:美股在三季度的震荡回调后重拾升势,纳指截至昨天累计年内涨幅为26.94%,依然在全球成长型权益资产中名列前茅;但或许有人在意,新交所泛东南亚科技指数年内也跑出了26.59%的累计涨幅,十分接近纳指,高于MSCI新兴市场(6.59%),也高于MSCI亚太地区(8.36%)。(数据来源:WIND,20240102~20241125,指数历史涨跌情况不代表未来表现,不构成对基金业绩表现的保证,请投资者关注指数波动风险)$华泰柏瑞东南亚科技ETF发起式联接(QDII)C(OTCFUND|020516)$

实际上,按照全球资本流动的规律,在美元流动性宽松时期,新兴市场确实会吸引来较多的国际游资,其在周期拐点的弹性也因此令人瞩目。然而,不同于以往的宽松周期,本轮美联储降息节奏很有可能受到美国新政府施政主张的扰动——新兴市场本身受益于全球经济的再平衡(低利率带来了更好的外部融资环境),但同时也可能受损于特朗普政府的强美元和高关税主张。

尽管后者的影响因政策实施的顺序、速度和程度有着很高的不确定性,但面对随时可能提升的外部风险,每个经济体都加大了对内需的关注——本就具备较强内需支撑的新兴市场也因这份抗波动韧性或更受市场青睐。

那么,东南亚是一个可以看内需的、具有韧性的市场吗?

定性来说,东南亚的人口红利在发展初期作为劳动力红利而存在,全球产业链转移趋势下、区域内国家对于全球分工参与度的提升繁荣了当地的中下游制造业,并通过商品和服务出口极大地推动了经济发展。而当经济增长带来人民收入水平提升,东南亚的人口红利又得以转化成为消费者红利,在城市化中成长的中产阶级叠加人口结构的年轻化特征,催化壮大了以互联网数字经济为代表的内需板块,令内需成为东南亚经济发展的第二个阶段,同时也反过来构成东南亚经济继续增长的第二个动力。

区域内人口第一大国印度尼西亚就是一个范本。据世界银行,截至2023年印尼拥有2.8亿人口,是全球人口第四大国,仅次于印度、中国和美国,其中15-64岁的劳动力人口占比高达68%,成为印尼经济增长的一大红利。与此同时,庞大的消费人口令印尼的出口依赖度较大部分东南亚发达经济体更低——据CEIC,2020年以来印尼私人部门消费占名义GDP的比例维持在50%以上,即使在全球压力较大的今年上半年,印尼的私人消费依然保持稳定,家庭还同比增长了8.4%,助力国家GDP连续三个季度实现5.0%以上的扩张。$华泰柏瑞富利混合A(OTCFUND|004475)$$华泰柏瑞富利混合C(OTCFUND|014597)$

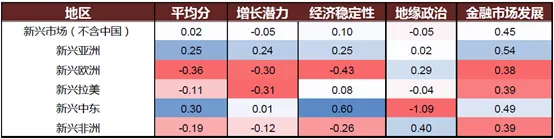

定量来说,如果将增长潜力要素(人均GDP/GDP份额/人口总量/GDP增速预期/人口结构/人口受教育程度等)和经济稳定性要素(通胀波动率/政府负债/外债水平/贸易顺差)分小项构建新兴经济体的基本面得分模型,会发现资源型国家(如科威特、沙特)和部分亚洲新兴市场(如越南、印尼)都有着较好的经济管理能力和较低的政府债务,在风险来临时处理经济问题的政策空间和应对能力都超出新兴市场平均水平。也就是说,包括财政货币政策在内,这些国家的需求侧工具箱或有着较好的储备,针对提内需或也具备“该出手时就出手”的能力。

数据来源:中金公司

例如,马来西亚在10月18日公布了迄今为止该国价值量最大的年度支出计划(约合975亿美元),计划推进2025年实际GDP增长4.5%-5.5%。结合2030年新工业大蓝图、国家能源转型路线图等多项振兴经济的措施,马来西亚本土企业的发展路径已经清晰可见。(资料来源:马来西亚政府官网)

$华泰柏瑞纳斯达克100ETF发起式联接(QDII)A(OTCFUND|019524)$

$华泰柏瑞纳斯达克100ETF发起式联接(QDII)C(OTCFUND|019525)$

当然,更大的市场总是潜藏更多的机会、带来更强的发展动力——全球化给东南亚等新兴市场带来的益处有没有可能不退潮呢?

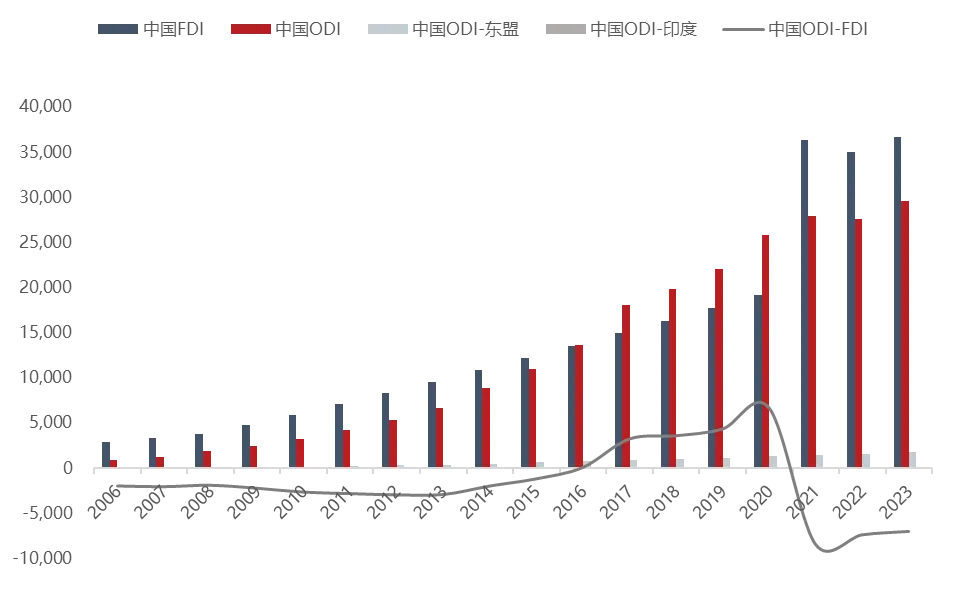

在美国进行战略收缩、召回全球布局的产业资本的同时,中国企业正在通过“一带一路”等倡议加大“出海”的力度。显而易见,伴随中国的产业升级,中国已经从单一的外资利用国向对其他国家进行资本和技术投资去转变。如下图所示,中国ODI与FDI存量之差自2014年之后开始收敛,2016年后中国的ODI总额开始超过FDI,直到疫情将这一趋势打破。我们有理由认为,随着国际经贸关系与货币政策的逐步正常化,中国ODI总额有望进一步抬升至超越FDI。$华泰柏瑞沪深300ETF联接A(OTCFUND|460300)$$华泰柏瑞沪深300ETF联接C(OTCFUND|006131)$

数据来源:WIND,20060101~20231231

而东南亚地区与中国在政治、经济、社会等多方面的紧密联系,不仅较大程度上缓解了产业资本出海的“安全焦虑”,对于金融资本来说“地缘安全垫”也较高,在日益错综复杂的国际环境中更显稀缺性。

总体而言,尽管特朗普2.0交易的视角下海外市场中期均面临政策与经济的双重不确定性,通胀与增长都可能构成风险来源,但当前或仍是关注新兴市场交易risk-off较好的窗口期。更何况,如果我们进一步绕到东南亚科技股超预期的业绩背后去看,还能够看到这些经济体内生动力的显现。从根本上来说,多极化趋势下,各经济体对于“发展”的强烈诉求或许正加码了它们作为风险资产多样化配置标的的好处。

$华泰柏瑞恒生科技ETF联接(QDII)C(OTCFUND|015311)$

$华泰柏瑞东南亚科技ETF发起式联接(QDII)A(OTCFUND|020515)$

#余承东又“喊麦”:新车尊界100万起售#

(来源:华泰柏瑞基金的财富号 2024-11-27 11:04) [点击查看原文]