- 1

- 评论

- ♥ 收藏

- A大中小

今天债市又有所调整,近期也是呈现震荡之势,让不少债基“收蛋人”的心里出现了忐忑的情绪。不少人在问:“债市颠簸,后续还有戏吗?”“现在到底该离场还是该入场?”

复盘今天的债市,利率债也是出现了分化行情,短端利率债上涨,而长端利率债则出现下跌。这主要也是因为即将发行的政府债久期偏长,长端出现承压;此外是长端收益率接近前低,易受市场噪音影响。

那么债市近期的波动又是因为什么呢?其实主要矛盾也是供给端,这主要源自于2万亿专项债限额用于置换隐债,使得年底专项债供给将会大幅提升,短期的供给预期冲击制约了债券收益率进一步下行,造成债市近期出现波动。

【后续债市怎么看?】

波动之后,很多朋友担心债市是否就此转向,由牛转熊?现在来看,远没到下结论的时候。

方正富邦基金固收团队认为当前经济新旧动能转换的大背景没有变化,叠加特朗普上台后,明年出口增速的不确定性在加大,后续经济或将持续处于温和复苏的阶段,债市的根本逻辑还没有动摇。中长期来看,高质量发展背景下,利率中枢趋势下移是应有之义,这也是债市稳中向好的主要支撑。

【债基长期收益性价比明显】

我们对于债基的配置,或许不在于一两个交易日,而是一个力争聚沙成塔的过程。回顾历史来看,债基往往具备相对较强的修复能力,即使期间存在短期波动与回调,终究有望在时间的推移下被熨平;从资产配置的角度出发,债基也依然是较好的“压舱石”工具之一。

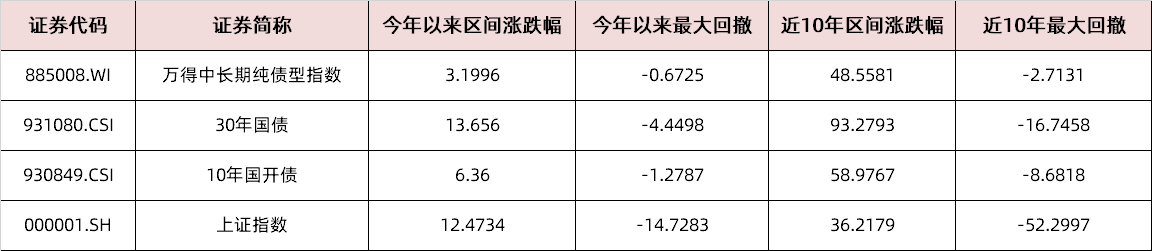

通过近十年数据我们可以发现,纯债基金的主要代表万得中长期纯债型基金指数(885008),以及收益弹性相对较大的利率债品种:10年及30年国债收益性价比十分明显,当我们进行债基的长期投资可以得到一份相对不错的投资回报。

此外债市相对股票投资来说更加稳健,收益风险回报相对较高。哪怕是利率债弹性品种超长期国债长期来看风险收益比也是远远优于股票投资。

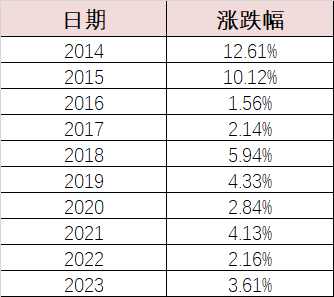

而作为纯债基金代表的万得中长期纯债型基金指数,尽管每年都会出现一些波动,但每次回调带来的颠簸和坑洼总能较快的修复,甚至走出一轮新的行情,至今已然实现连续10年正收益。

【面对调整,适当增加一些松弛感】

对于债基的投资,我们要在战略上充满信心,战术上具备耐心。面对当前的市场状态,具备一些松弛感可能更好,不要过分的焦虑涨跌和点位,应对往往比预测更有效果。

首先,不要着急赎回。市场波动不应该是决定我们交易的唯一因素,我们不妨先回顾自己的投资目的,如果我们用于债基投资的钱是冲着长期稳健增值目标去的,但在债市波动的时候希望暂时下车以规避波动,等市场回调到一定位置后再重新上车。这种高卖低买的想法,听上去很美,但操作起来难度极大,极可能增加交易成本,同时又错失了上涨机会,最终得不偿失。

其次,过度关注短期波动,跟随他人进行买卖操作,可能会让我们忽视一些长期投资机会,也不利于形成属于自己的投资体系,反而会加大羊群效应,让自己不断地错失良好的投资机会。而且复杂的心态和情绪变化极易影响我们的操作,反而更容易放大伤害,造成本金的永久性亏损。

另外,债券作为固定收益资产,其中有一大收益来源是票息收益。票息收益让债券成为与其他资产相关性较小的生息资产,因此债券型基金适合作为资产配置中的基础资产进行中长期持有。

在债市并未发生反转的当下,现阶段多一点耐心,而且在债基长期稳健的属性之下,债市短期的调整或许是一个不错的布局基会,能够帮助我们积累更多便宜筹码,在后续上涨中赢得更多的回报。

风险提示:投研观点不代表公司立场,不构成投资建议,不代表基金实际持仓或未来投向保证。观点具有时效性。

$方正富邦鸿远债券C(OTCFUND|015909)$$方正富邦睿利纯债C(OTCFUND|003796)$#吴清:长期、短期投资我们都欢迎#$方正富邦富利纯债C(OTCFUND|006732)$

(来源:方正富邦基金的财富号 2024-11-20 17:56) [点击查看原文]