- 3

- 评论

- ♥ 收藏

- A大中小

过去近四年是消费类基金低谷的四年,多数消费类基金净值高点在2021年初,消费板块的调整要早于医药半年,早于新能源近一年。在2022年底时,市场曾对来年的消费行情充满期待,当时疫情防控正在放开,很多机构都纷纷发声看多消费板块。然而2023、2024年,消费板块的表现都不理想。如今很少能听到市场上旗帜鲜明看多消费的声音了,我们反而认为当下是关注消费板块投资机会的好时机。

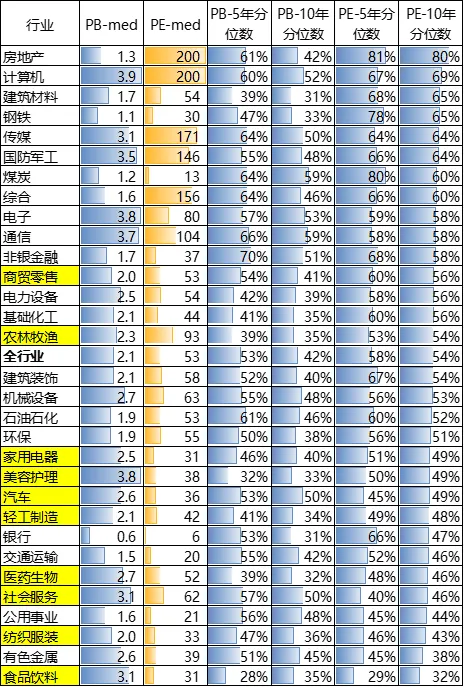

第一个支撑是,消费板块从估值上看具有吸引力。表1中展示了申万一级行业截止2024年11月8日的估值情况。PB-med及PE-med取得是行业成分股中位数,PB及PE分位数为根号总市值加权(为平衡大小市值影响)的结果。表中以PE的10年分位数降序,可以看到多数消费行业的PE分位数处于全行业的下半区,食品饮料约为30分位数,纺服、社服、医药生物、轻工、汽车、美容护理、家电等均低于50分位数。农林牧渔、商贸零售约为55分位数,但从PB看,它们的10年分位数分别为35和41。因此,消费与自身相比是低于历史估值中枢的,与其他行业相比,它的“折扣”幅度又是较有吸引力的。

表1:申万一级行业估值统计

风险提示:上述行业列举仅用于沟通交流之目的,仅供参考,不构成任何的投资建议,也不代表本公司任何实质性判断或倾向。

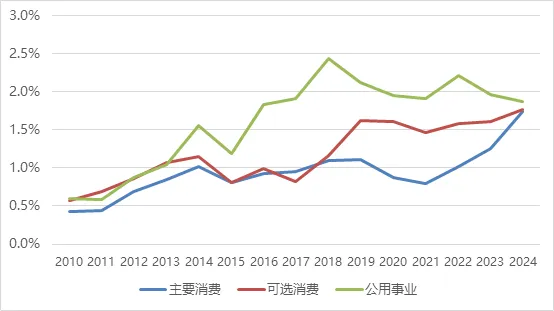

第二个支撑是,消费板块股息率已是过去15年最高。图1展示了2010年以来,主要消费、可选消费、公用事业三个中证一级行业的股息率走势。个股股息率的计算为过去3年股息率的均值,它比最近1年股息率取值更稳定,同时在选股上表现更好,也是红利类指数常用计算方式。这里行业股息率取值为中证800成分股里该行业个股的股息率中位数。截止2024年11月8日,主要消费和可选消费的股息率中位数均约1.8%,处于过去15年最高的水平,与之对应的是,公用事业目前股息率中位数1.9%。实际上,11个中证一级行业中目前仅能源和金融两个板块的股息率要明显高于消费。因此,从分红回报上看,消费相比自身已是最慷慨的时期,相比其他行业也是优良水平。

图1:主要消费、可选消费、公用事业股息率比较

第三个支撑是,对消费的悲观预期和政策的反差已较为强烈。除去在推动中的消费品以旧换新,以及各地开始出现的消费券补贴,我们认为最大的积极变化是:9月24日,央行表态将引导商业银行将存量房贷利率降至新发放贷款利率附近,预计平均降幅约0.5个百分点;惠及5000万户家庭1.5亿人口,估算平均每年减少家庭利息支出总数约1500亿元。首先,为家庭部门节省的这笔利息支出将有相当一部分能流入消费市场,增加及时需求;其次,居民“省吃俭用”来提前还贷的“激励”很大程度上消失了,这将明显帮助国内消费需求的恢复。

最后,当下是内部政策开始扭转且外部降息周期已开启的时点,权益市场已回暖,9月24日以来消费板块有所反弹,但幅度明显小于部分高贝塔板块。较高的估值性价比、较好的分红回报、潜在的较强烈的预期差,我们认为是当下关注消费板块投资机会的好时机。另外,大家可关注鹏扬消费量化基金(019777、019778)。消费的股票池较大,其中约80%个股市值小于100亿,且消费股的盈余波动率相对较小,现金流相对稳健,这些特征使得量化能较好适应消费股票池。

鹏扬消费量化有一个较好特征是,它在行业配置上是均匀的,不押消费的细分行业,通过基金中报可以看到主要的消费一级行业的权重分布在5%至20%间。它在市值风格上的配置也是均匀的,大中小市值均有配置,不押消费大票,也不过度暴露于消费小票。虽是主题基金,但消费内部的适度分散仍能帮助降低波动,减小回撤。除了季报中可以看到的行业和风格上的分散,它在因子配置上也是充分分散的。三季度下旬至今,常见的基本面因子多有回撤,部分逻辑与低波相近的高频因子回撤则较深,但同期消费量化的相对收益表现尚好。主要原因是,策略使用了数目较多且充分分散的因子,因子的挖掘从逻辑出发同时再要求数据上可验证,这样能有效降低策略的过拟合风险。策略对基本面因子和量价因子均有配置,基本面评价中会同时关注估值性价比、盈利质量、成长性、预期变化、财务稳定性等等。量价类指标则会关注日内的波动状态,倾向于交易出过热标的,不参与高标股投资,而是侧重于短期赔率上升个股的挖掘。另外,与所有希望保持生命力的量化策略相同,鹏扬消费量化策略也一直在做新因子挖掘和策略迭代。

如果做一句话总结,这个产品是一个在细分行业、风格到因子配置上均充分分散、兼顾基本面与量价、侧重有效因子挖掘的产品。对于希望在消费板块中分散投资的投资者而言,鹏扬消费量化会是一个不错的选择。

$鹏扬消费量化选股混合A(OTCFUND|019777)$

$鹏扬消费量化选股混合C(OTCFUND|019778)$

#强势机会#

#投资干货#

#基本面分析#

#复盘记录#

(来源:鹏扬基金施红俊的财富号 2024-11-15 13:21) [点击查看原文]