- 点赞

- 评论

- ♥ 收藏

- A大中小

有效市场假说认为在一个强有效市场中,所有的信息都已经反映在证券价格中,因此投资者无法通过技术分析或基本面分析等方法长期稳定地获得超过市场平均水平的回报。这个观点引发了很多争议,特别是针对市场上是否存在更聪明的投资者的问题。

首先,我们需要了解有效市场的前提。有效市场假说强调的是长期和稳定的超越市场回报。在美国等成熟市场中,可能会有一些投资人或基金在一两年内表现优异,但这并不能证明他们有长期稳定超越市场的能力。例如,有些基金经理在近几年中表现优异,但在随后的几年中,这些基金的回报往往又落后于市场平均水平。这说明在强有效的市场中,即使是明星基金经理,也无法长期稳定地超越市场。

巴菲特(Warren Buffett)与全美基金经理打赌的例子很好地说明了这一点。巴菲特与全美的基金经理打赌,任意挑选全美的五只优秀基金,与标普500指数进行10年的回报对比。从结果来看,这些基金经理在2008年经济危机后的几年的收益暂时超过了标普500,但之后的几年,这些基金的回报远远落后于标普500指数。这就说明,即使是经验丰富的基金经理,在长时间周期中也难以稳定地超越市场指数。

还有些朋友可能会问,巴菲特自身是否就是一个能够长期跑赢市场的例外?他长期的投资回报率高达20%,是否可以证明在一个有效市场中依然有人可以持续跑赢市场呢?

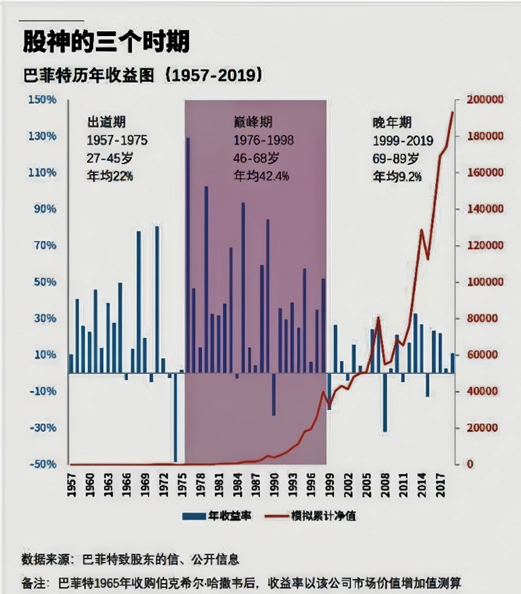

要回答这个问题,我们可以将巴菲特的投资生涯分为三个阶段来分析:

1)出道期(1957—1975年):巴菲特27-45岁期间,年化平均收益为22%。当时美国金融市场类似于今天的A股市场,不够有效,制度不够成熟和透明。巴菲特在这一阶段容易战胜市场并获得超额回报。

2) 巅峰期(1976—1998年):巴菲特46-68岁期间,年化平均收益为42.4%。这段时期是巴菲特投资的黄金时期,他通过优秀的投资策略和市场判断获得了极高的回报。

3) 晚年期(1999—2019年):巴菲特69-89岁期间,年化平均收益为9.2%。在这一阶段,随着美国市场的成熟和透明度的提高,市场的有效性增强,巴菲特的回报不再显著超越标普500指数。

从巴菲特投资生涯的三个阶段中,我们可以明显看出他的投资回报与美国资本市场的成熟度密切相关。随着市场的成熟和透明度的提高,获取超额回报变得越来越困难。巴菲特本人在多次股东大会上也建议大家持有标普500指数基金,因为他知道,随着市场的成熟,普通投资者要想长期稳定地超越市场非常困难。

在一个强有效的市场中,长期稳定地战胜市场是非常困难的。虽然短期内可能会有一些投资者或基金表现优异,但这更多是运气而非技巧。投资者应当理性认识市场的有效性,避免盲目追求超额回报,选择低成本的指数基金可能是更为明智的选择。$睿远均衡价值三年持有混合C(OTCFUND|008970)$$睿远稳进配置两年持有混合A(OTCFUND|014362)$$睿远稳进配置两年持有混合C(OTCFUND|014363)$

(来源:赫本风的小黑米的财富号 2024-11-13 07:41) [点击查看原文]