- 25

- 9

- ♥ 收藏

- A大中小

A股上涨的基础在慢慢地塑造,因为投资者从博弈阿尔法的旧时代,来到了分享贝塔的新时代!这种变化比我们预想的来得更快、更强、更猛烈。

回首2021年的牛市,彼时的主动基金仍是当之无愧的王者,不少优秀的基金经历凭借其专业的投资策略和独到的市场洞察,获得了不少投资者的追捧。

但震撼激昂的凯旋进行曲过后,周期的钟摆开始回归,市场无可避免的下了三年冻雨。而这时而细雨绵绵、时而狂风骤雨的三年,熄灭了博取阿尔法之心,培育了更多愿意分享贝塔、长线持有的投资者。

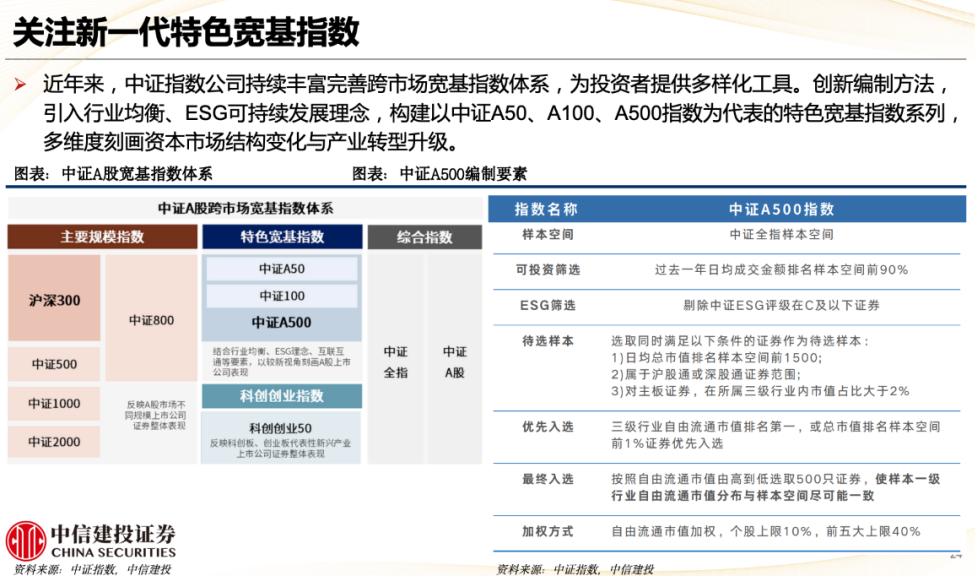

中证指数快速发行的中证“A系列”特色宽基指数,以及跟踪该指数产品的发行上市,加快了新时代的步伐。

(图1:中证指数公司发布新一代A系列特色宽基指数,数据源:中证指数、中信建投)

首批参与中证A50ETF产品发行,以优秀的精细化管理能力、积极的分红措施,而受到广泛关注的工银瑞信,同样参与了此次中证A500的发行。

目前,场外工银中证A500指数基金(A类:022442 ,C类:022443)正在发行,场内A500ETF工银(159362)已于11月5日发行。

01 中证A500跟踪规模破1000亿

自9月25日中证A500指数发布到10月31日,在这仅仅一个多月的时间里,前后有几十家机构申报相关跟踪产品。这些机构前后分三批,共计申报了22只场内ETF产品,43只场外指数基金。

据wind数据显示,截至11月1日,首批发行的10只A500ETF产品,合计总规模已达668.56亿元。场外产品同样出色,据中国证券报统计,截至10月31日,20只A500场外基金最新募集规模已超500亿。

在这短短一个多月的时间里,中证A500指数跟踪规模已超1000亿。61曾言中证A500有望成为A股新一代A股基准指数,其实也没想到能快速到如此地步。

目前中证A500合计近1200亿的跟踪规模,已经成为A股跟踪产品总规模的第七的指数。而比其规模更大的指数,均为A股核心宽基指数,分别为沪深300、中证500、科创50、上证50、创业板指、中证1000,而这些指数成立时间已较久。

据Wind数据显示,除沪深300合计总规模超万亿外,上述其余指数的跟踪规模在1000-3000亿区间,并没有比中证A500多很多。基于中证A500当下的规模增速,未来怕是有望跻身总规模前二,正式与沪深300掰掰手腕。

谁也不曾想到,曾经是千亿主动,而现在则可能是万亿ETF。

02 A股走进贝塔的新时代

作为“国家队”入市的重要途径,近年来不断买入各类宽基ETF,尤其是今年三季度以来,据基金三季报披露的数据统计,中央汇金资管继续加仓ETF,增持金额超2500亿元,或是直接推动了被动基金持股规模首次超过主动基金的重要因素。

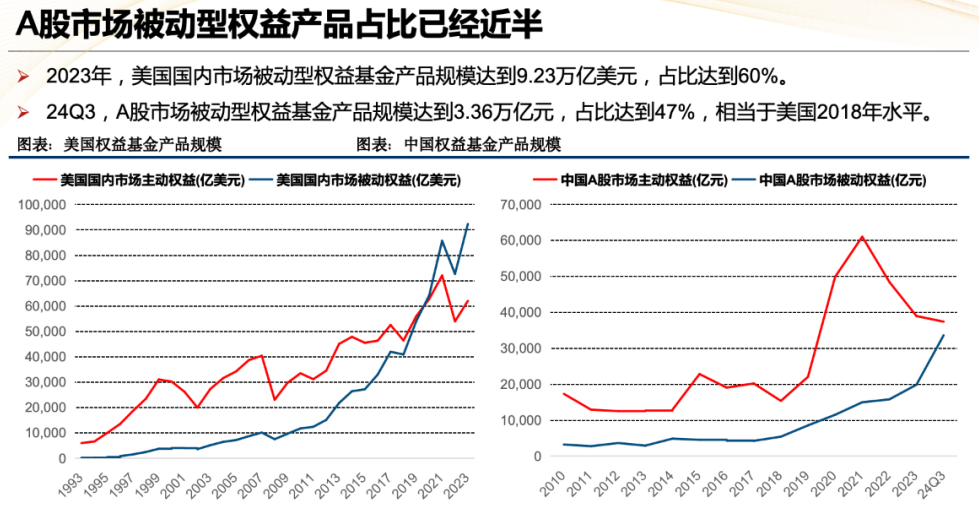

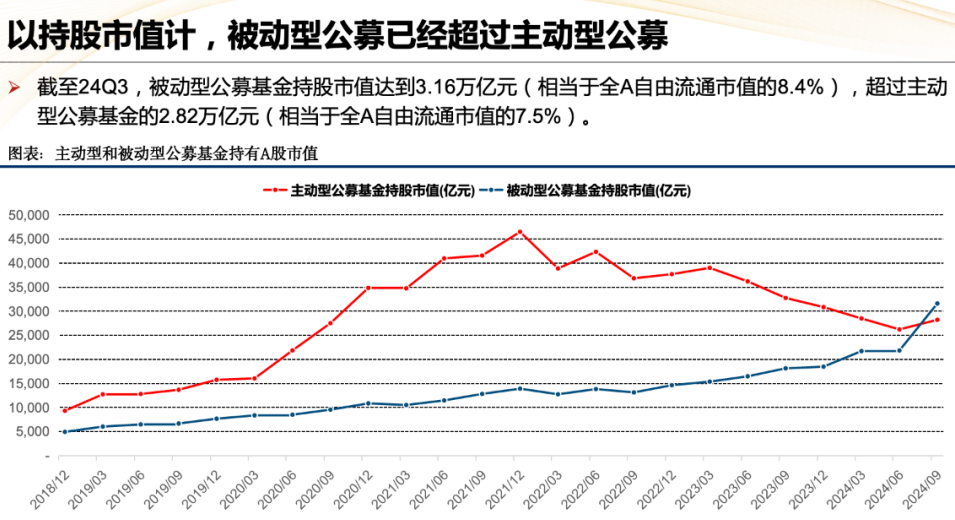

中信建投证券最新研报显示:截至24Q3,A股市场被动型权益基金产品规模达到3.36万亿元,占比达到47%,相当于美国2018年水平;被动型公募基金持股市值达到3.16万亿元(相当于全A自由流通市值的8.4%),超过主动型公募基金的2.82万亿元。

(图2:A股市场被动型权益产品占比已近半,数据源:中信建投,Wind)

Wind数据统计显示,截至2024年10月25日,股票型ETF资金流入超8500亿,几乎全为规模指数ETF贡献。其中沪深300当仁不让,成为流入第一的指数。

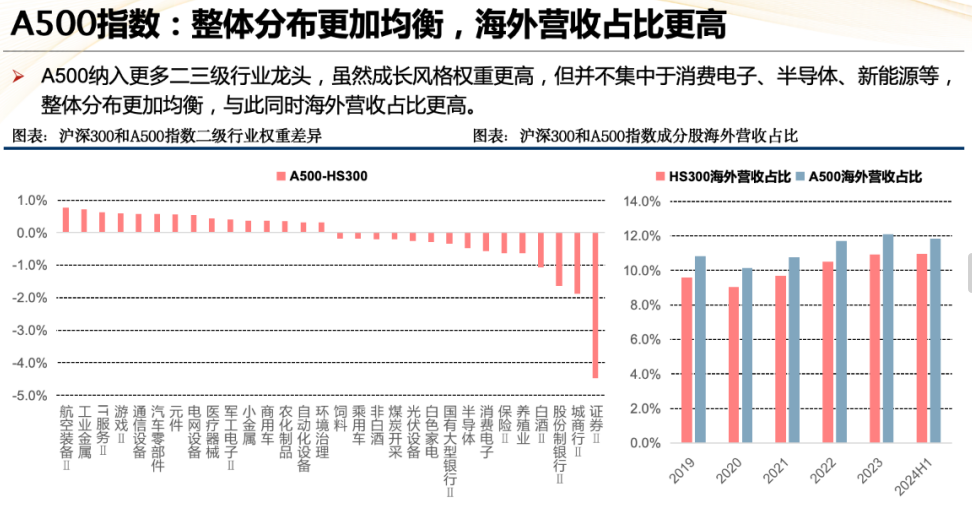

与沪深300、中证500等传统规模指数相比,中证A500以其特色化的编制方式,基于质量评估、行业均衡、互联互通、优选龙头等编制优势,在发布伊始便获得了市场的高度关注与机构的积极布局。

(图3:A500指数:整体分布更加均衡,海外营收占比更高 数据源:Wind、中信建投)

现如今,A股成份股已逾5300余只,越来越多的个股,使投资者判断的难度越来越大。随着市场进一步扩容,未来有效的投资标的占比会越来越少。

而基于行业均配、市值排名、行业龙头和质量评估的编制特色加持下,中证A500在实现表征A股的基础上,又在一定程度上代表了A股的核心资产。

对比老一代指数的纯市值加权,中证A500能更均衡、准确地表征市场整体水平,且整体质量或许还能略胜均值一筹。

随着指数化投资兴起,低费率、大宽基、均衡表征市场核心资产的高质量ETF产品,或将是未来普通投资者的优选。

作为指数化投资的拥簇者和普及者,61对中证A系列指数,也给予最美好的祝愿。

因为A股的江湖,需要一些更多质量过硬的指数产品,以良好的策略、均衡的表征、透明的机制、低廉的费率,让更多投资者认知被动投资的优势,逐步开启A股贝塔的新时代。

03 百花齐放,书写指数投资新气象

指数基金在常规的认知中,似乎没有太大的管理难度和挑战。而随着指数基金(ETF)领域的快速崛起,如何在市场中脱颖而出,便成了机构管理人的新命题。

(图4:被动型公募已经超过主动型公募 数据源:Wind、中信建投)

以工银瑞信基金为例,在其发行的中证A50ETF基金(561230)上市仅4天后,便开启了第一轮分红,引发了广泛热议。在后续的每季度评估中,该产品继续保持季度分红评估的节奏,年内已分红三次,是其管理精细化的具体表现。

工银瑞信正在发行的A500ETF工银(159362)延续工银中证A50ETF基金的分红特色,设置了季度分红评估机制。A500ETF工银每季度进行分红评估,在符合有关基金分红条件的前提下,基金管理人可以根据实际情况进行收益分配。

指数基金强调分红之后,潜在地破除了基金超额收益的迷雾。“超额收益”这个概念便会进入投资者视野,大伙对超额收益的认知也会变得更加清晰。当基金管理不善、管理费较高、内部损耗较大时,谈超额、谈分红其实并无太大意义。

不少朋友认为ETF分红是“左口袋倒腾右口袋”,但实际上并非如此。因为跑赢基准不算本事,基金管理人毕竟也有一些管理成本,除去成本后还能长期紧跟全收益指数,那才是真本事。

随着投资理念渐趋成熟,不少投资者逐渐从追求高绝对报酬,慢慢转向关注永续经营。

越来越多的投资者变得理性与稳健,从追求“不可捉摸”的阿尔法,慢慢转向追求“符合事实逻辑”的贝塔。不再盲目追求短期的高收益,而是跟随优秀指数,去赚取契合风偏、符合逻辑的市场平均收益。

而基于大类资产配置、股债平衡、持仓风格平衡,基于指数研究、估值判断,形成契合自己需求的投资策略。争取在基于市场平均收益的基础上,获得略超平均线的收益。

当我们的目光放向均值,理解市场波动,理解周期钟摆,在降低预期、接受均值的心态帮助下,也就逐步成为了“耐心资本”的一部分。

未来越来越多的投资者,会慢慢成为“耐心资本”,而这便是A股长期健康发展的关键基础。

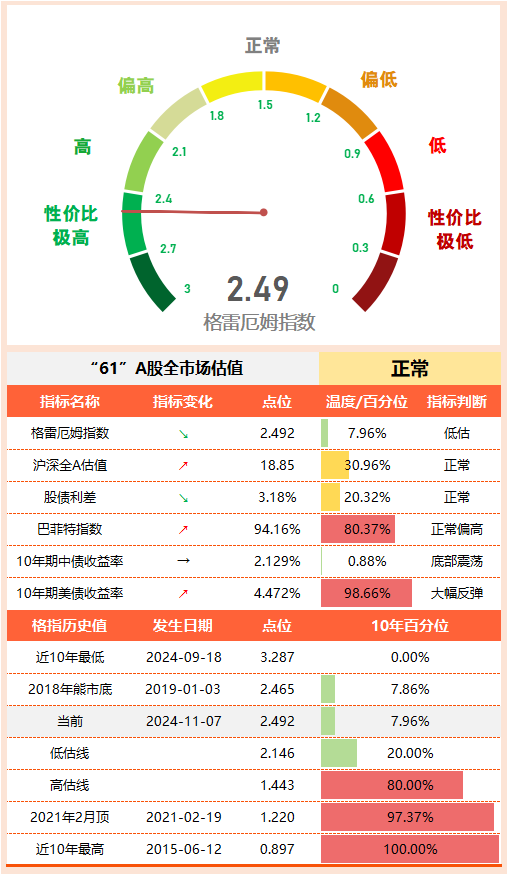

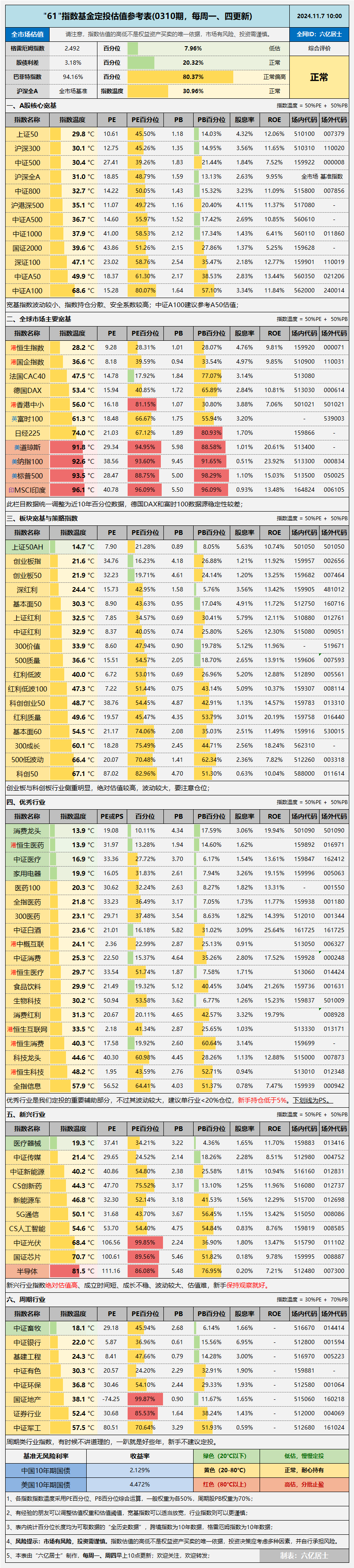

04 61全市场估值仪表盘

05 “61”指数基金估值表(0310期)

===============

数据整理不易,还望多多点赞、转发支持。

注:中证A500指数2019-2023年各年度涨跌幅分别为:36.00%、31.29%、0.61%、-22.56%、-11.42%。指数过往数据不预示未来,不代表基金表现,也不构成基金业绩的保证。

风险提示:分红评估不构成收益分配承诺,基金管理人不保证每季度一定分红。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。A500ETF工银属于股票型基金,风险与收益高于混合型基金、债券型基金与货币市场基金。本基金为指数基金,主要采用完全复制策略,跟踪标的指数市场表现,具有与标的指数、以及标的指数所代表的股票市场相似的风险收益特征。投资ETF将面临标的指数波动的风险、基金投资组合回报与标的指数回报偏离的风险等特有特征。工银中证A500指数基金为股票型基金,风险与收益高于混合型基金、债券型基金与货币市场基金。本基金为指数型基金,主要采用完全复制法跟踪标的指数的表现,具有与标的指数、以及标的指数所代表的股票市场相似的风险收益特征。投资于本基金将面临标的指数波动的风险、基金投资组合回报与标的指数回报偏离的风险等特有风险。基金有风险,投资者投资基金前应认真阅读《基金合同》《招募说明书》《基金产品资料概要》等法律文件,在全面了解产品情况、费率结构、各销售渠道收费标准及听取销售机构适当性意见的基础上,选择适合自身风险承受能力的投资品种进行投资,基金投资须谨慎。

$中证A50ETF基金(SH561230)$ $科创ETF(SH588050)$ $深红利ETF(SZ159905)$

风险提示:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如《基金合同》、《招募说明书》等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。

(来源:六亿居士的财富号 2024-11-07 10:00) [点击查看原文]