- 25

- 19

- ♥ 收藏

- A大中小

在10月主动权益基金收益TOP榜上又一次看到了郑巍山的身影。他的代表作银河创新混合上月以18.32%收益率位居主动权益基金前40名。

这几年里,不时会在收益榜前列看到这只产品,不少小伙伴也对郑巍山这位基金经理有些好奇。今天就来了解一下他。

郑巍山早年曾在国元证券、景顺长城基金和兴业基金从事投资和研究工作,2018年10月加入银河基金,现任股票投资部总监、基金经理,管理着银河创新混合、银河和美生活混合、银河智联混合、银河产业动力混合4只混合基金,合计在管规模160.95亿元。

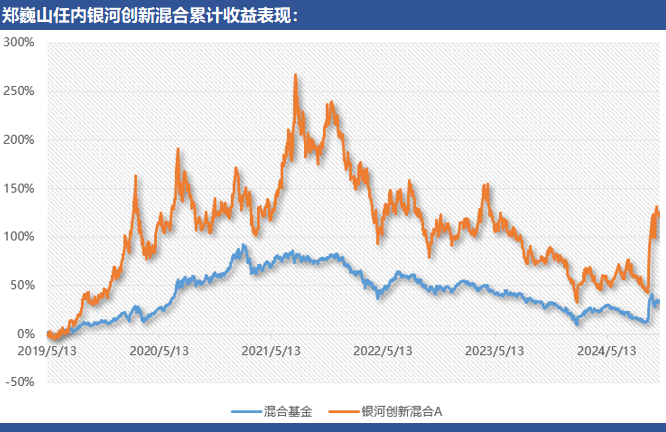

银河创新混合自2019年5月11日起由郑巍山管理至今,累计收益率117.79%、年化收益率15.22%、年华波动率36.69%、最大回撤63.84%、年化夏普0.52,相较同期同类产品而言,累计收益表现居前,但是,波动大、回撤大的特点也非常显而易见。

在他任期内,银河创新混合的年度收益表现波动较大,领先、落后都不鲜见,这种起伏算是常态。

这样的业绩特点无疑与他聚焦TMT,尤其是高度关注半导体行业的特点有很大关系。

银河创新混合自郑巍山管理以来,整体股票仓位持续较高,前10大重仓股集中度也较高,行业配置上重点聚焦电子、计算机方向,特别是2019年末开始对半导体的配置权重开始大幅提高,2021年以来银河创新混合的前10大重仓里绝大部分都是半导体企业,堪比半导体主题风格的主动型产品。

在半导体领域,郑巍山偏好配置那些细分领域竞争力强的领先企业,换手率不高。

整体而言,他管理银河创新混合的主要思路是基于长期视角,与TMT行业中更具成长潜力且具备竞争优势的企业共同成长,不太在意中短期的行业景气变化。

在他管理的其他基金中,也可以看到类似的特点,即关注重点都是TMT方向,但在细分行业的配置上更加多元化,会更多兼顾电子、计算机和通信等多个领域,而不像银河创新混合那样特别突出半导体的地位。

在这种管理思路下,银河创新混合未来可能仍会延续近年来的配置特点,表现出强烈的半导体配置风格。

随着国产化替代趋势的发展,国内半导体行业的前景看好,但半导体行业的周期性也很强,这种高度集中的配置方式带来的影响难免会是涨时助涨,跌时助跌。未来银河创新混合可能仍然不缺闪亮的时刻,但收益波动较大的特点大概也会依旧。

(来源:大白快跑的财富号 2024-11-05 18:38) [点击查看原文]