- 12

- 22

- ♥ 收藏

- A大中小

三季报披露完毕,

梳理几个重要变化~

01

调仓

中金的统计很详细,

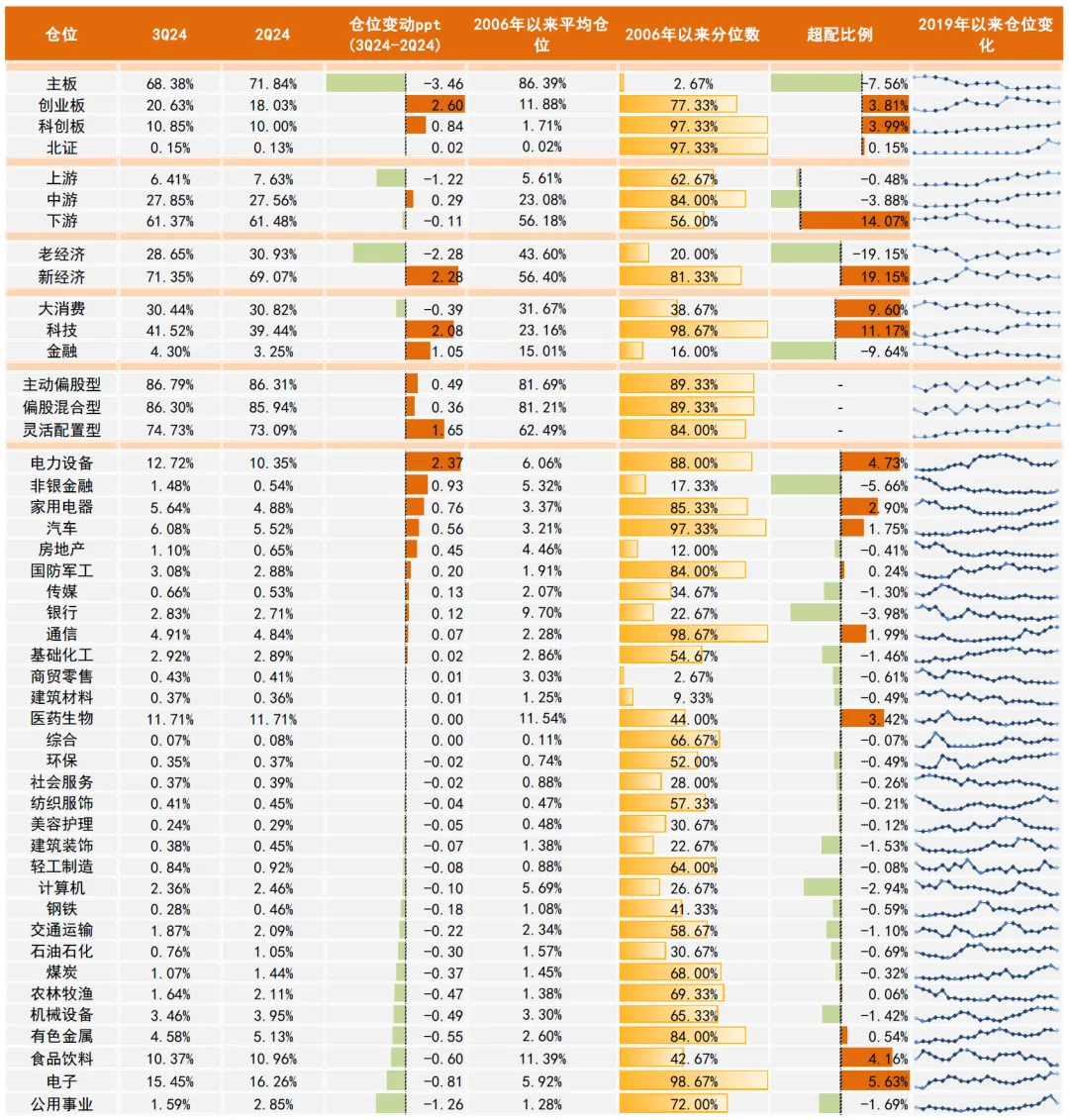

三季度,公募基金加仓了电力设备、非银金融、家用电器、汽车、房地产。

减仓了公用事业、电子、食品饮料、有色金属、机械设备、农林牧渔、煤炭、石油石化、交通运输。

考虑到今年指数基金发展迅猛,剔除指数基金影响,只看主动偏股型基金的调仓。

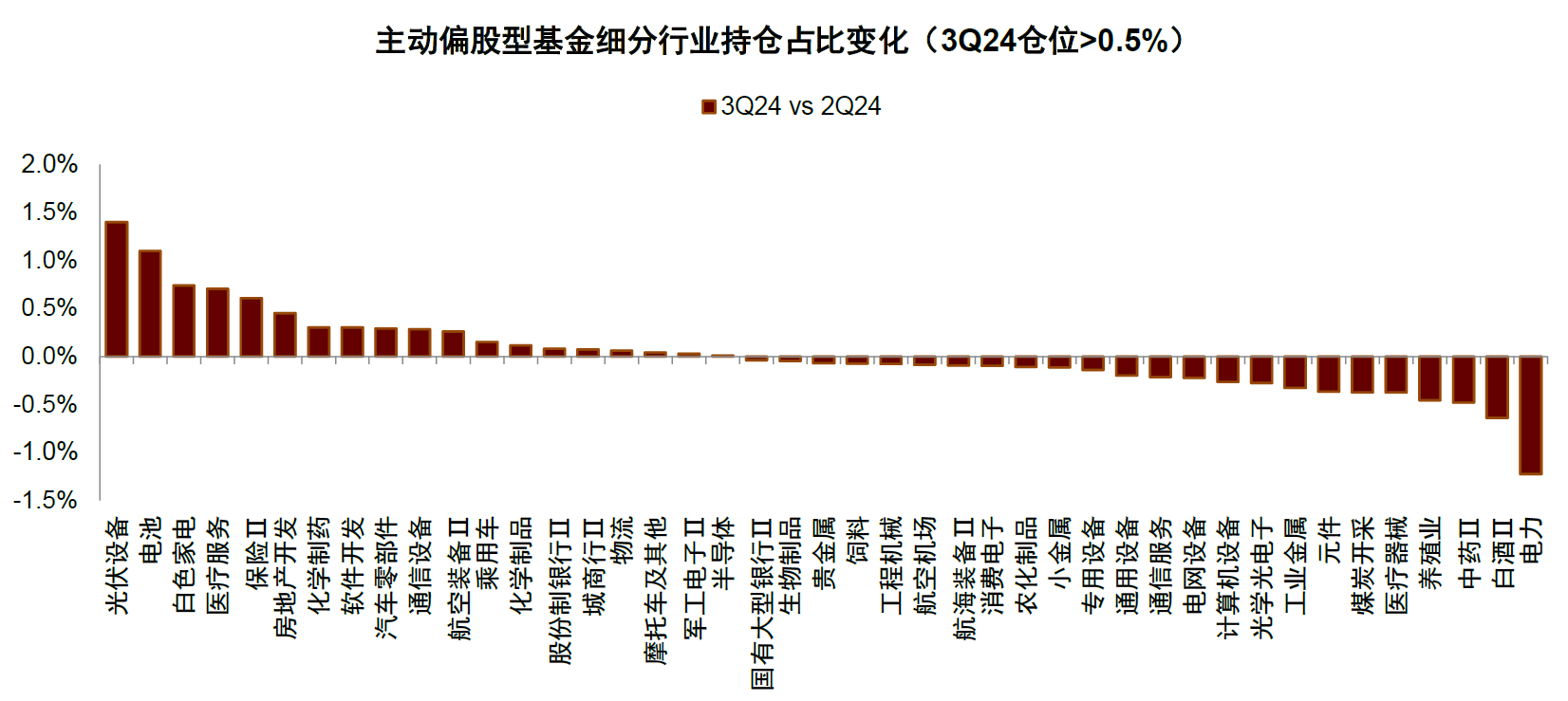

加仓较多的行业是:光伏设备、电池、白色家电、医疗服务、保险、房地产开发。

减仓较多的行业是:电力、白酒、中药、养殖、医疗器械、煤炭开采。

可以归纳出几个结论,

1)加仓新能源,光伏设备、电池是主动偏股基金加仓最多的2个细分行业。

具体到个股,

阳光电源、隆基绿能、通威股份、比亚迪、小鹏汽车,均有被主动权益基金(普通股票型+混合型基金)大幅加仓。

宁德时代还是公募基金第一大重仓股,但三季度主要被指数基金加仓,主动基金只加了2.3%。

亿纬锂能,被减持24.2%。

2)减持价值、红利。公用事业、煤炭、石油石化、交通运输,均被公募基金减持较多,但家电是被增持的。

具体到个股,

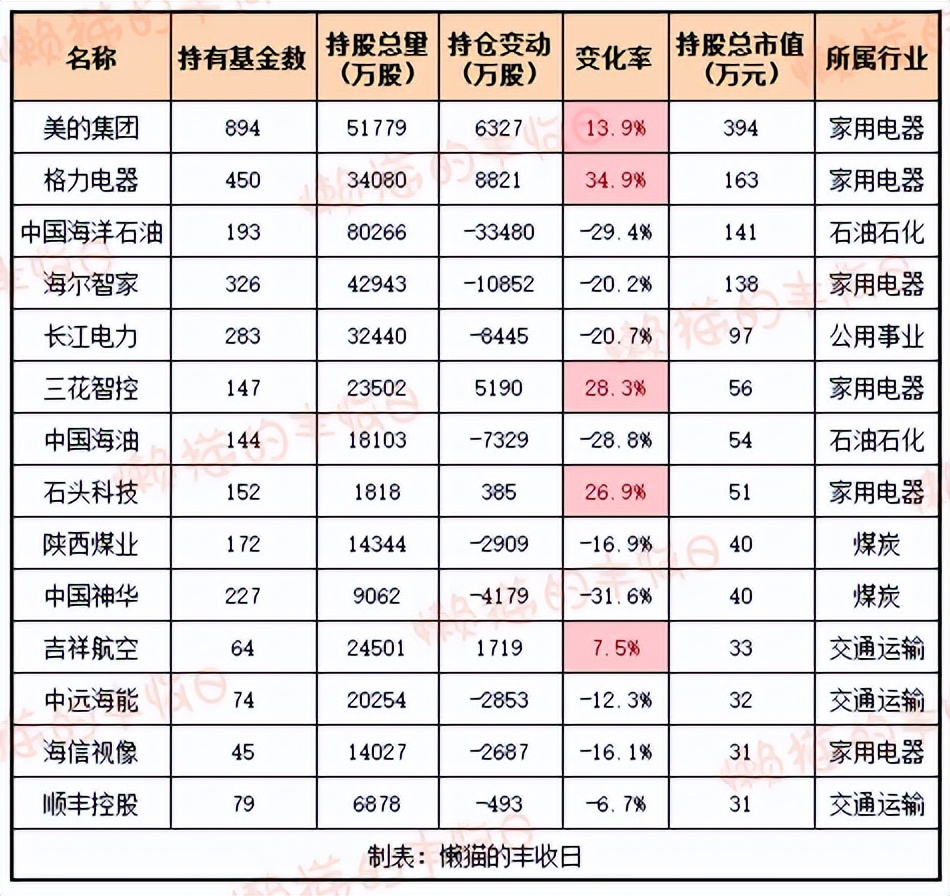

家电行业,美的、格力、三花智控、石头科技被主动基金增持较多,海尔被减持了20.2%。

公用事业、煤炭、石油石化、交通运输龙头基本全线被主动基金大幅减持。

港股的中国海洋石油,被主动基金减持29.4%;A股的中国海油,被减持28.8%。

长江电力,被减持20.7%。

陕西煤业,被减持16.9%。

中国神华,被减持31.6%。

3)白酒龙头被集体减持

茅台、五粮液、泸州老窖、山西汾酒、古井贡酒、洋河股份,持股数量较二季度均有不同程度下降。

4)大幅增持保险

展开来看,主要是兴全基金在增持。

兴全合润、兴全合宜,归谢治宇管。

兴全新视野、兴全商业模式,归乔迁管。

兴全轻资产,归董理管。

兴全社会责任,归季文华管。

02

仓位变化

仓位方面,

要求基金成立超过1年,即在2023年9月30日之前成立。

普通股票型基金,仓位从88.91%加到90.17%。

偏股混合型基金,仓位从86.05%加到87.74%。

灵活配置型基金,仓位从72.28%加到74.86%。

基金经理终于开始加仓。

具体来看,

加仓较多的基金经理主要是这些:

中信建投行业轮换(栾江伟),股票仓位从62%加到88.8%。

三季报中,栾江伟说:

1)3季度末持仓比例较高行业包括有色、煤炭、医药、食品饮料、环保、新能源等行业,整体持股还是偏防御,偏低估值行业和个股为主。

2)3季度末利好政策不断,市场情绪大幅好转,市场迎来快速上涨行情,3季度末基金仓位持续上升,季度末适当增加少量科创板和创业板持仓。

富国新收益(于渤),股票仓位从29.7%加到47.9%。

三季报中,于渤说:

1)进入9月下旬,随着自上而下的稳经济政策转向,各部委持续快速响应配合,A 股市场迎来了快速反弹,各项政策针对国内经济现有核心问题,预期国内经济未来会出现明显向好,逐步增加权益配置。

2)向后展望,压制市场的核心问题发生明显向好,随着国内经济积极推动经济企稳好转,未来经济将企稳向好,带动企业盈利逐步好转,同时,目前a 股估值整体仍然不贵,从风险收益比的角度,市场机会未来会很多,将以积极的态度寻找结构性机会。

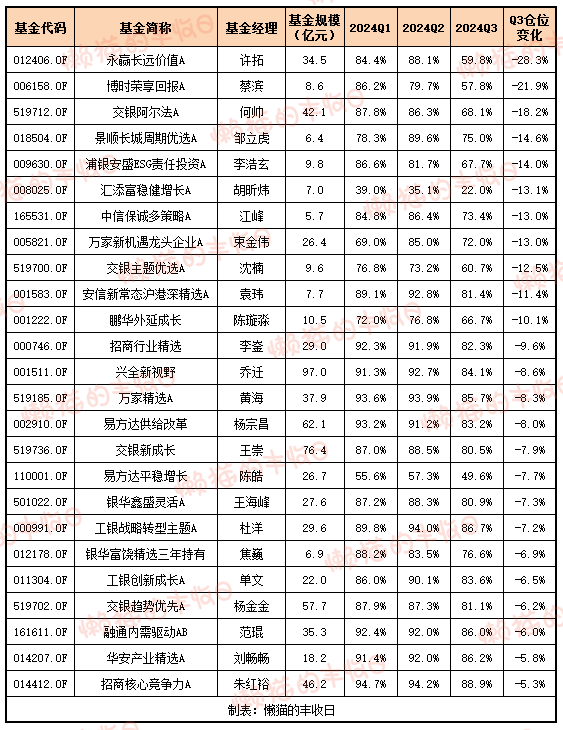

减仓比较多的基金经理主要是这些:

永赢长远价值(许拓),股票仓位从88.1%降至59.8%。

三季报中,许拓认为:

市场估值两极分化,中证2000、中证1000的估值仍然偏高,中证100、上证50的估值偏低。

三季度末,在市场大幅反弹中做了适当减仓,仓位降至偏低水平,且集中在电力运营商、生猪养殖方向。

交银阿尔法(何帅),股票仓位从86.3%降至68.1%。

何帅不是很乐观,

他认为,基本面的转变比较难一蹴而就,季末的快速爆发超出了预期。对未来经济的判断仍然是逐渐企稳,利用季末的上涨兑现了部分个股。

而且持仓进一步向银行靠拢,把工行、农行、中行、上海银行买进了十大重仓股。

03

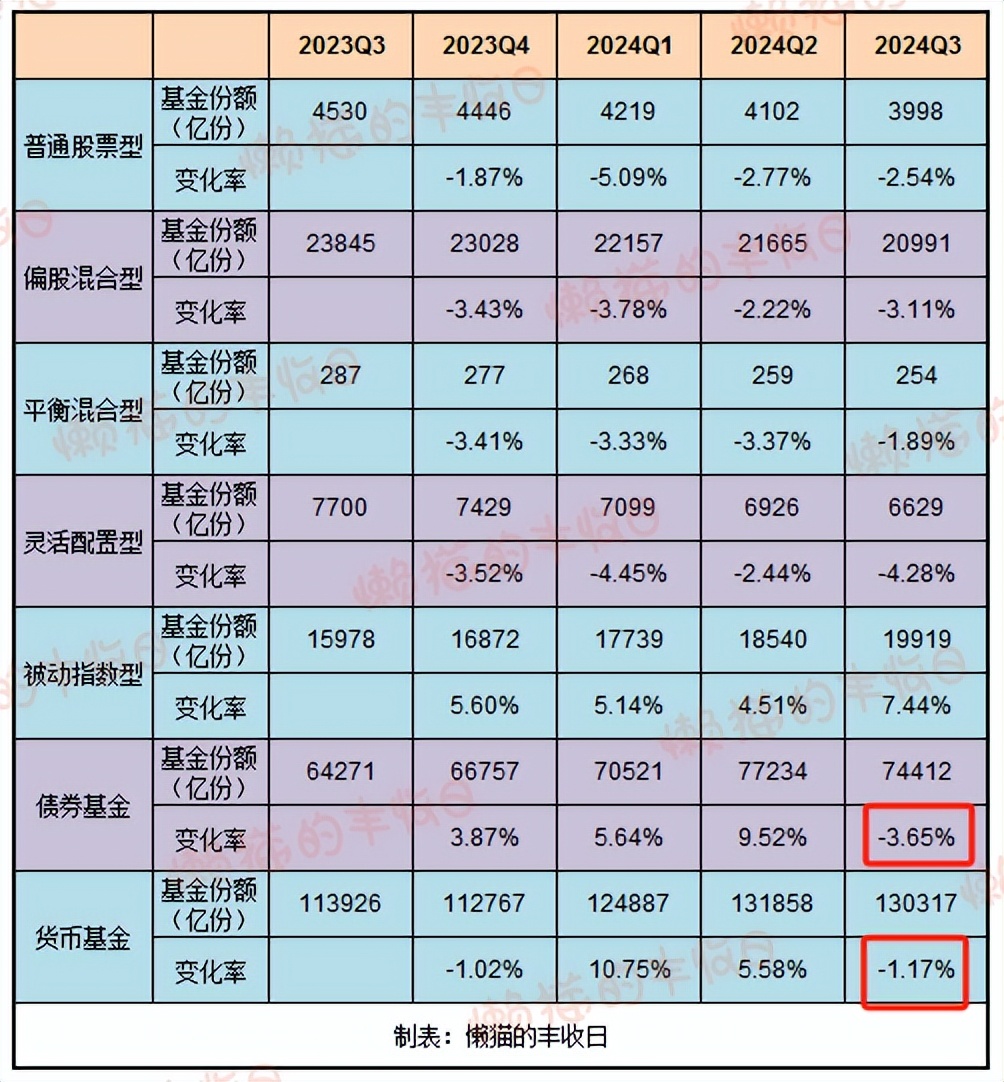

份额变化

同样要求基金成立超过1年,

1)主动基金持续被赎回,可能是因为季末大反弹,赎回速度还有所加速。

2)指数基金继续高歌猛进,增速创近几个季度新高。

3)债基、货币基金也在三季度被净赎回了。

具体来看,

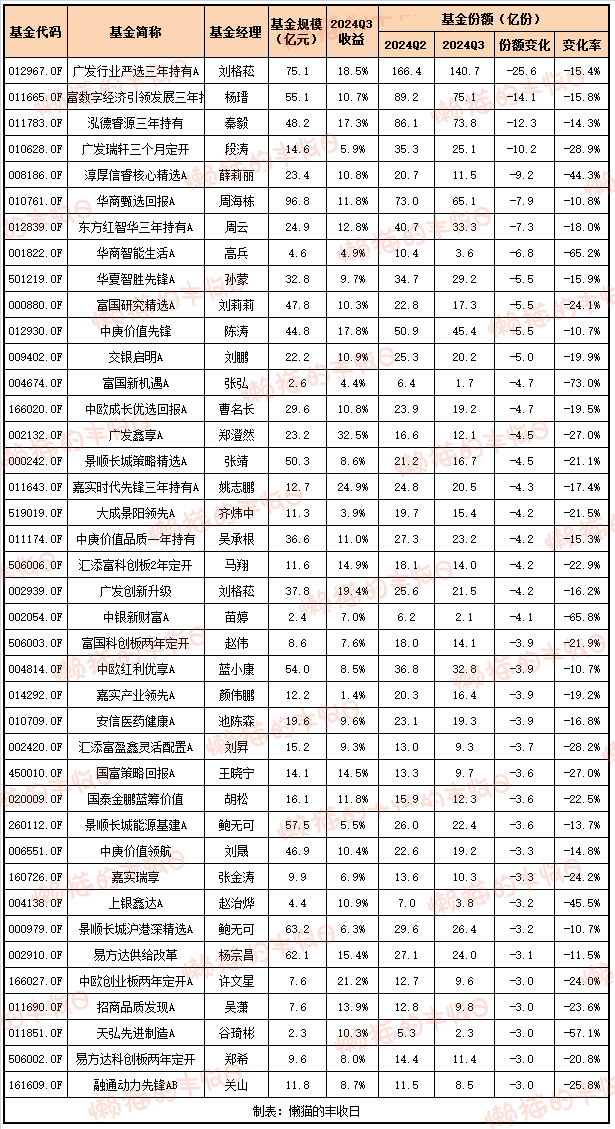

被净赎回较多的基金主要是这些:

1)广发行业严选三年持有(刘格菘),在今年8月打开封闭期,被净赎回了25.6亿份。

汇添富数字经济引领发展三年持有(杨瑨),在今年7月打开封闭期,被净赎回了14.1亿份。

2)几位价值型基金经理也被赎回较多。

曹名长和别人共管的3只基金,二季度、三季度均被净赎回。

蓝小康管的“中欧红利优享”,二季度被净申购了6.7亿份,三季度被净赎回3.9亿份。

鲍无可在管基金中,除了一只三年定开基金,均不同程度被净赎回。

被净申购较多的是这些:

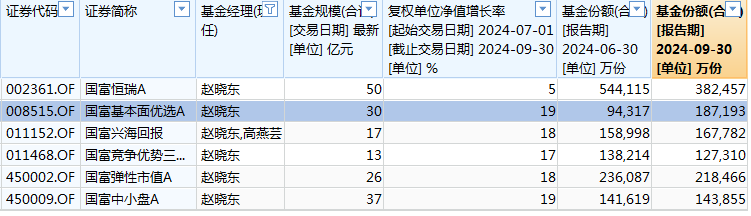

1)赵晓东

国富基本面优选,被净申购了9.3亿份,接近翻倍。

但也只有这一只基金被净申购较多,还有一些基金是净赎回。

2)尤宏业

“工银红利优享”重仓公用事业,3季度收益3.44%,今年以来的收益是26.58%。

三季度,基金被净申购5.9亿份,份额增加52.1%。

3)杨思亮

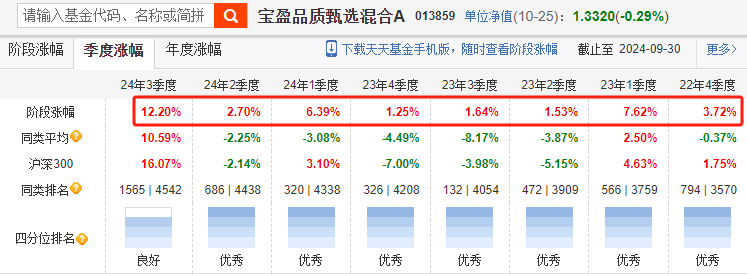

宝盈品质甄选,已经连续8个季度正收益,3季度被净申购5.6亿份,份额增长20.4%。

三季报中,杨思亮说:

1)对未来既不过度悲观,也不低估转型的难度,希望做好“持久战”的准备。与此前周期有所不同,相信化债与民生将是本轮财政支出的主要方向,相应将带来不同于以往的投资机会。

2)海外方面,他维持之前的判断:本轮通胀的核心矛盾在供给侧,或许需要需求侧付出预期外的代价才能得以解决,全球经济或将经历先入其谷,再登其峰的剧烈波动过程。长期看,低利率时代已经成为过去,高质量成长将成为时代的主题。

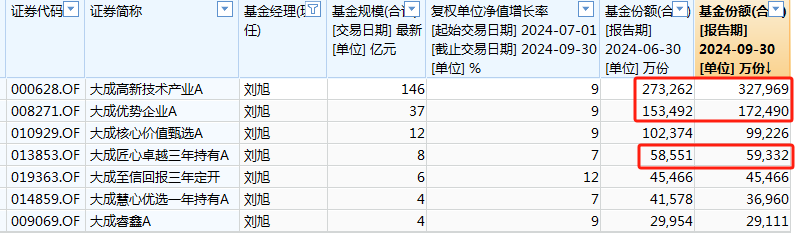

4)刘旭

刘旭还是很优秀,“大成高新技术产业”在10月8日创了历史新高,基金份额也在3季度被净申购5.5亿份,增长了20%。

5)童兰

童兰独立管理基金以来,已经连续6个季度同类前50%,规模也水涨船高,“兴证全球欣越”三季度被净申购了3.8亿份,份额增长42%。

免责声明:文章内容仅供参考,不构成投资建议

$永赢长远价值混合A(OTCFUND|012406)$$交银阿尔法核心混合C(OTCFUND|013885)$$兴证全球欣越混合A(OTCFUND|017826)$

(来源:懒猫的丰收日的财富号 2024-10-28 17:28) [点击查看原文]