- 31

- 79

- ♥ 收藏

- A大中小

接着梳理三季报,

似乎很多基金经理都在买银行。

何帅买了,二季度十大重仓股中有2只银行,三季度变成了4只。

还有于洋、张清华,招行出现在他们十大重仓股中。

今年前三季度,不算9月底的大涨,银行是涨幅排名第一的行业,谁在买银行?有答案了。

当然,也有人卖。

长期把银行当成第一大行业重仓的赵晓东卖了,减仓银行、加仓地产,理由是看好地产复苏。

还有冯汉杰,

他用长篇大论说了自己对行情的看法。

基本面,政策效果有待观察,来自海外的风险在逐渐加大。

估值层面,和大部分人认为大涨前市场估值较低不同,冯汉杰认为“即使在上涨之前,市场估值也不低”,涨了后更是整体进入高估区域,整体依赖基本面的大幅改善。

但这轮行情急速上涨,说明牛市的基础已经存在,对远期不妨乐观些,就是牛市在时间和路径上存在太多不确定性。高波动时刻,存在太多可能导致市场大幅向下波动的因素。

01

张坤

赶上季末大涨,张坤三季度收益不错。

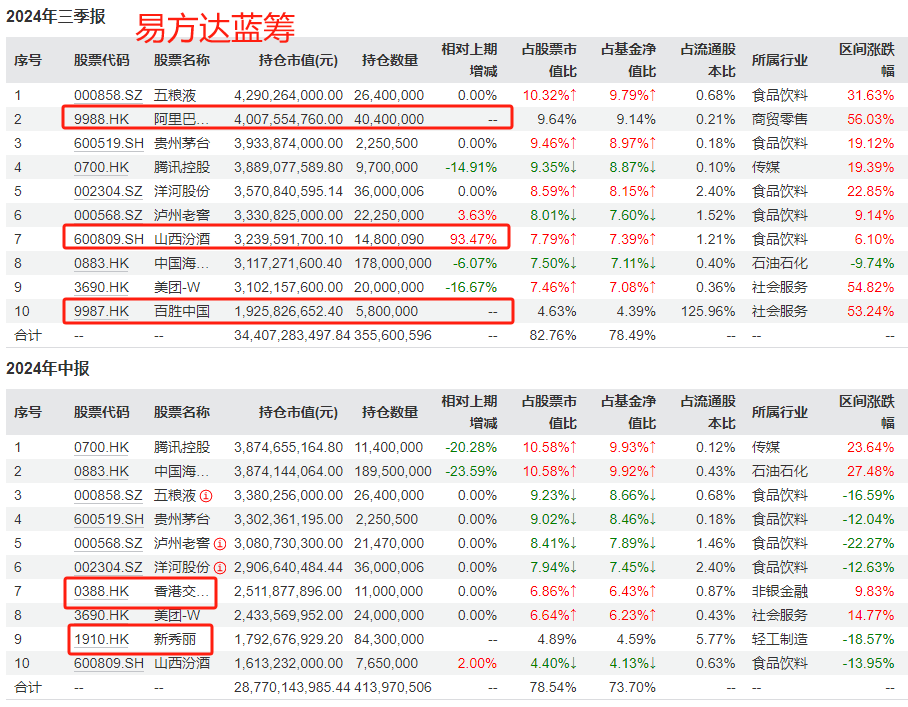

以“易方达蓝筹”为例,三季度涨了15.11%。

持仓上,

这只基金三季度把港交所、新秀丽调出了十大重仓股,百胜中国、阿里巴巴新进入十大重仓股。同时,大幅加仓山西汾酒,持股数量增加93.47%,仓位从4.13%提升至7.39%。

三季报中,张坤从红利的视角说了对消费龙头的看好:一些消费龙头的股息率水平,已经处于全市场靠前的水平,超过相当数量的红利指数成分公司。

1)传统意义上,投资者多用“成长思维”和“边际变化”去看待科技或消费行业龙头公司,一旦出现盈利增长放缓或下滑,会条件反射式地产生焦虑和恐慌情绪。考虑到这些公司过去通常享受估值溢价,这种反应有一定的合理性。

2)在看待红利类公司时,投资者多用“价值思维”和“绝对价值”去看待。然而经历了三年多的反向股价变化后,一些消费龙头的股息率水平,已经处于全市场靠前的水平,超过相当数量的红利指数成分公司。

这种情况下,多了一些可比维度,比如和红利指数成分股互相比较自由现金流的产生能力、资产负债状况以及管理层分红意愿等。在这些维度上,这些消费龙头甚至也高于很多红利类公司。

3)如果综合考虑股东回报——回购+分红,一些科技龙头和消费龙头的股东回报水平,不管是绝对值还是相对值都是很高的。

4)9月底出台的一系列政策有望使经济企稳,打破市场的悲观预期。只要相信10年后老百姓的生活水平会比现在更好,科技和消费龙头企业会走出目前阶段性的增长困境,重新进入成长期。

02

何帅

10月14日的文章中我们说过何帅,

https://mp.weixin.qq.com/s/VfUBUdZ4ISCodOct_Eih4Q

10月9日和11日的下跌中,跌幅小于预估跌幅,10月10日的上涨中,涨幅又大于预估涨幅,他可能加仓价值了。

看三季度的持仓,确实如此。

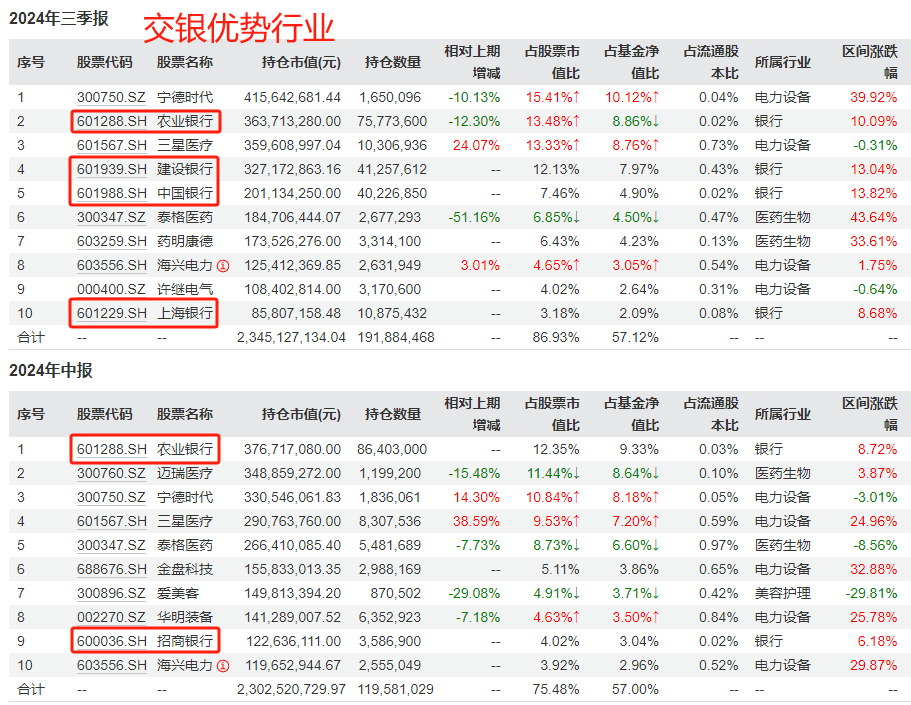

交银优势行业,新把建行、中行、上海银行买进了十大重仓股,对医药、新能源的持仓相应减少。

三季报中,何帅也说了对季末大涨的看法。

突然的转变非一日之寒,市场大部分行业估值已经大幅压缩,的确存在反弹的潜能,对这样的快速爆发超出了预期。

基本面的转变较难一蹴而就,面对大幅波动的市场,既不能被市场影响,也不能被过去的观点束缚,唯有理性客观地面对变化。对未来经济的判断仍然是逐渐企稳,可能利用此次大涨兑现部分个股。

03

王崇

王崇三季报没说太多干货,

依旧是“A股主要龙头公司估值处于合理范围,继续坚守质量因子,做部分优质大盘成长/价值股的中长期股东”。

但操作上变化较大,

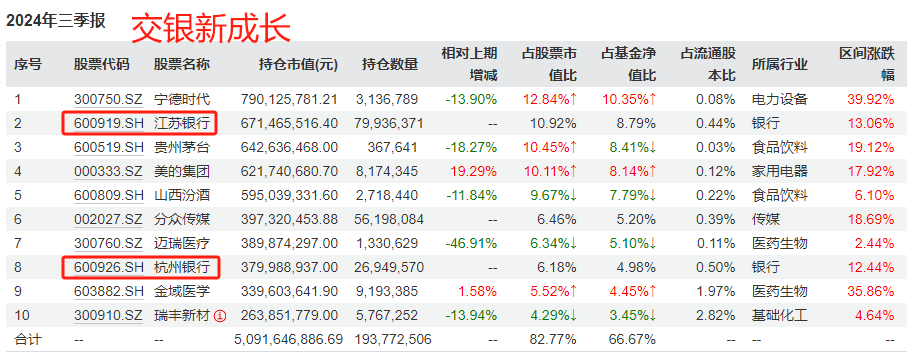

和何帅一样,他也开始重仓银行了。把江苏银行、杭州银行买进了十大重仓股,仓位合计是13.77%。

04

于洋

还有于洋,

他也加仓了银行,把招行买进了十大重仓股。

毒打后大家都想开了?重视价值、拥抱红利的基金经理越来越多。

不算9月底的大涨,银行是今年前三季度收益最好的行业,这下终于找到是谁在买银行了。

05

赵晓东

当然,也有减仓银行的。

赵晓东,银行是他的底仓,位列第一大重仓行业好多年了。

但三季度,他减仓了银行,加仓地产。

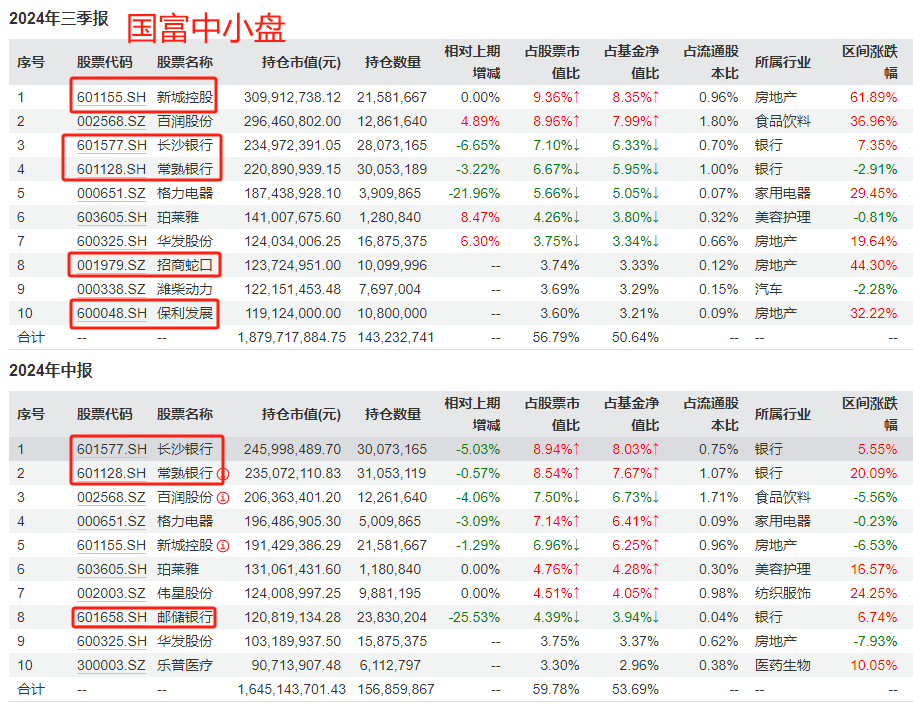

邮储银行跌出十大重仓股,长沙银行、常熟银行的持股量也有所下降。把招商蛇口、保利发展买进了十大重仓股,再加上华发股份、新城控股,十大重仓股中有4只地产股。

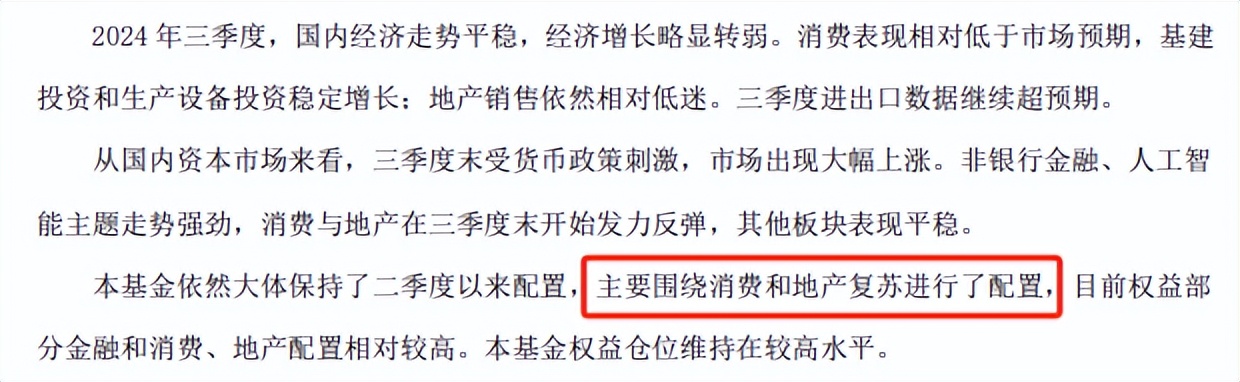

三季报中,赵晓东解释了这么做的原因:围绕消费和地产复苏进行配置。

06

冯汉杰

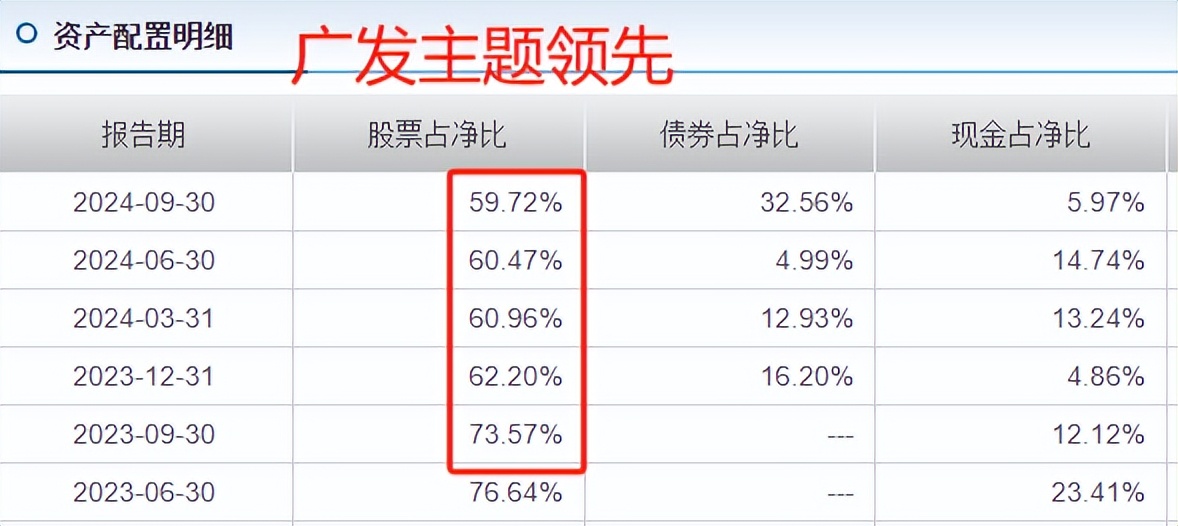

2023年11月,冯汉杰接管“广发主题领先”后就降低了股票仓位,从74%降到60%附近,2024年3季度依然维持在这一水平。

看持仓的话,

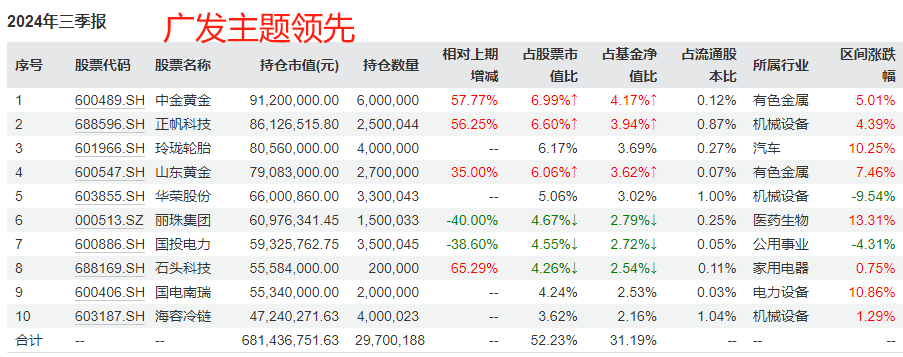

在二季度重仓的基础上又大幅加仓了黄金,还把几只机械设备股买进了十大重仓股。

三季报中,冯汉杰对行情也不是特别乐观:

1)在基本面与估值结合的框架下,A 股市场的牛市仍待确认。

基本面方面,后续政策的实际力度和效果有待观察,并且海外资本市场和经济的风险也在逐渐加大;

估值层面,冯汉杰认为,即使在上涨之前,A 股市场的整体估值水平也并不十分低估,而上涨之后,除非基本面能够大幅改善,否则基本已经整体进入了高估区域。

用他的话来总结,A股市场欠缺足够的赔率去做左侧投资,右侧的信号目前也是不完整的。

2)市场短期内波动较大,难以判断方向,但牛市基础已经存在,远期不妨乐观些。

这波行情上涨速度快,和信息传播速度、场外资金体量、以及衍生品等有关。参照以往经验,从市场涨速和换手率来看,即使有牛市可能也已经走到后半区域。

情绪驱动下,行情波动大,难以判断短期走势。但但市场能走出剧烈波动行情,表明牛市的基础已经存在,对远期市场空间不妨乐观些,只是路径和时间上存在较大不确定性,市场高波动时刻,存在太多可能使市场大幅向下波动的因素。

冯汉杰也说了自己的操作:三季度先减仓,季末组合拳出台后又加仓。

减仓发生在三季度前半段,执行既定计划,减仓以公用事业为代表的稳定类资产,也止盈止损了部分标的。

季末组合拳出台后,从自上而下的视角进行了加仓,这是应对市场行情做出的一种反应,尽管结果并不一定正确。

但他并没有加很多,原因有三:

一是市场走势大大超出预期,对行情变化的概率(大牛市)不敢给予过高评估。

二是市场波动率高,他不准备追高。

三是市场交易方向以权重股为主,他的一些意向标的的流动性尚无法满足快速加仓的需求。

07

张清华

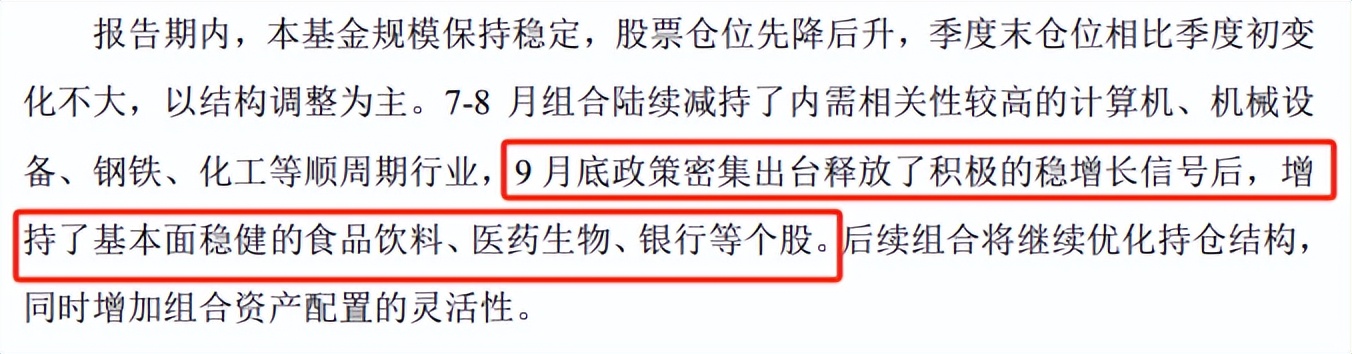

张清华和冯汉杰的操作差不多,股票仓位三季度内先降后升,但季初、季末变化不大。

不过他比冯汉杰要乐观些,较大幅度增持了消费、医药。

三季报中,张清华说:

他是9月底政策密集出台,释放了积极稳增长信号后才增持的食品饮料、医药生物、银行。

增持医药、食品饮料,可能是看好经济复苏。

增持银行,可能是看好化债对银行的利好。

看得出来,张清华是相信政策作用的。

08

周蔚文

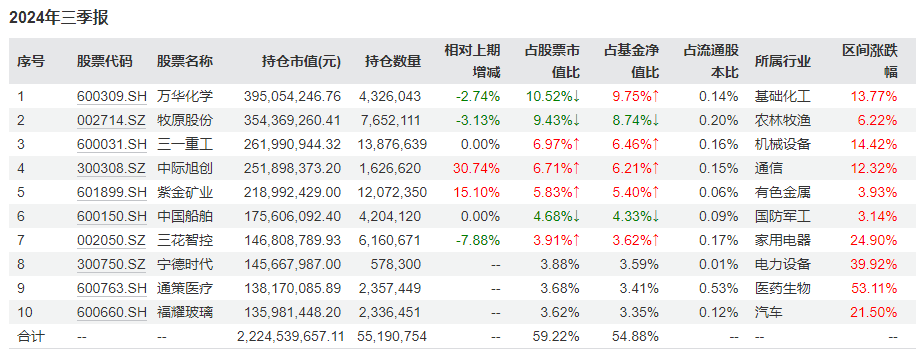

周蔚文三季度的表现中规中矩吧,

“中欧精选”三季度涨了10.69%,但今年连续3个季度正收益,累计涨幅16.39%。

三季报中,周蔚文介绍了自己的操作:

1)加仓新能源。锂电价格进入磨底震荡阶段,头部电池盈利韧性持续超预期。随着行业见底回暖,有望获得不错的利润。

看持仓,说的应该是宁德时代。三季度,周蔚文把宁德时代买进十大重仓股,仓位是3.59%。

2)看好AI。随着技术天花板被突破,以算力为代表的AI上游产业链收益明显,增配了相关优质公司。说的应该是中际旭创(CPO)。

3)汽车整车公司。理由是产品竞争优势突出,海外市场份额预期提升。十大重仓股中没有整车公司,但福耀玻璃(汽车玻璃)被买成了第十大重仓股。

免责声明:文章内容仅供参考,不构成投资建议

$交银新成长混合(OTCFUND|519736)$$中欧精选定期开放混合A(OTCFUND|001117)$$银行ETF(SZ159887)$

(来源:懒猫的丰收日的财富号 2024-10-28 09:08) [点击查看原文]