- 1

- 评论

- ♥ 收藏

- A大中小

随着中国资产逐步走出低迷,外资的态度也发生了“180度”大反转。根据国家外汇管理局最新披露的数据显示,今年前三季度,银行代客涉外收入52594亿美元,对外付款52566亿美元,涉外收付款顺差28亿美元,我国跨境资金恢复净流入。而近期A股火热的交易情绪带动下,被誉为中国沪深两市核心资产的沪深300也成为本轮行情的资金重点流入标的。

1、资本市场晴雨表,市场代表性强

沪深300指数于2005年4月8日正式发布,由上海和深圳证券市场中市值大、流动性好的较具代表性的300只股票组成,以综合反映中国A股市场上市股票价格的整体表现。

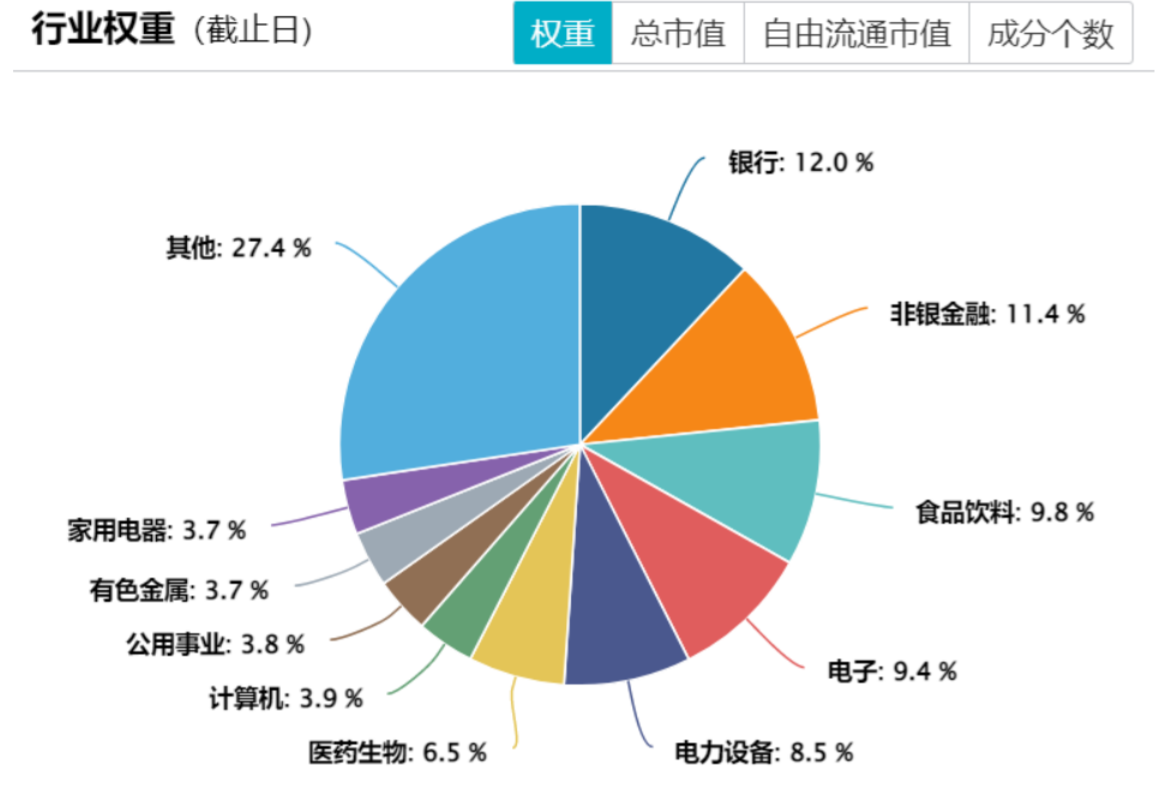

图:沪深300的行业分布

数据来源:wind,截至2024.10.23

其行业结构的变迁是国内经济结构转型的缩影,长期来看成分股中新兴行业占比不断提高。因此,可以将沪深300指数看作是沪深两市整体表现的“晴雨表”,该指数也是布局中国核心权益资产的重要选择之一。

2、风险溢价拐头向下

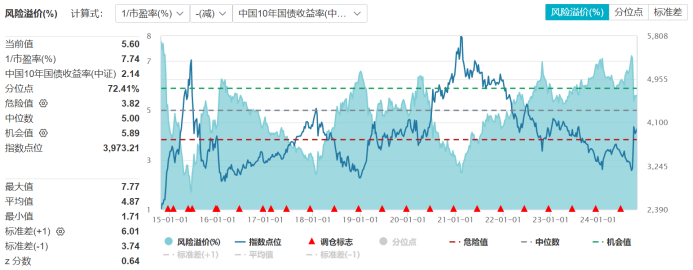

由于沪深300对股市有着“晴雨表”作用,由该指数和十年期国债收益率为基础所构成的风险溢价被视作是股债配置的检验神器。

该公式由沪深300市盈率倒数减去中国十年期国债利率来计算,反映了沪深300指数相对于无风险收益率的额外风险补偿。根据wind数据显示,当下沪深300的风险溢价为5.6,处于上市以来72.41%的高位。该指标与沪深300指数表现呈反向走势,目前来看或正是股债切换的重要时机。

图:沪深300的风险溢价

数据来源:wind,截至2024.10.23

3、增强策略的优势如何?

作为“A股市场的晴雨表”,沪深300指数可以作为权益资产的底仓配置。当然,当市场风格完成彻底切换后,风险偏好的提升可能也会提升指数增强策略的胜率与赔率。在跟踪指数的基础上赋能增强策略的沪深300增强产品或许是更好的选择。

感兴趣的朋友可以关注相关产品的投资表现——海富通沪深300增强A(004513)、海富通沪深300增强C(004512)$海富通沪深300指数增强A(OTCFUND|004513)$ $海富通沪深300指数增强C(OTCFUND|004512)$

注:本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,海富通基金亦不对因使用本文内容所引发的直接或间接损失负任何责任,投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对以上基金的注册,并不表明其对该基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

(来源:海富通基金的财富号 2024-10-24 16:46) [点击查看原文]