- 1

- 评论

- ♥ 收藏

- A大中小

行业动态、产业链变化

据乘联会,10月1日至13日,乘用车市场零售82.3万辆,同/环比+20%/+17%,今年以来累计零售1639.7万辆,同比+3%;新能源车市场零售40.8万辆,同/环比+64%/+8%,今年以来累计零售754万辆,同比+39%。

光伏主产业链价格,根据PVinfoLink的数据:

多晶硅(致密料)均价为21.0美元/千克和40.0元/千克,环比-2.3%/环比持平;多晶硅(颗粒料)均价为36.5元/千克,环比持平。

N型单晶硅片(182-183.75mm,130μm)均价为1.050元/片,环比下降2.8%;N型单晶硅片(182*210mm,130μm)均价为1.230元/片,环比持平;N型单晶硅片(210mm,130μm)均价为1.500元/片,环比持平。

单晶PERC电池片(23.1%+,182-183.75mm)均价为0.038美元/瓦和0.280元/瓦,环比持平;单晶PERC电池片(23.1%+,210mm)均价为0.038美元/瓦和0.285元/瓦,环比持平;TOPCon电池片(24.7%+,182-183.75mm)均价为0.037美元/瓦和0.270元/瓦,环比持平;TOPCon电池片(24.7%+,182*210mm)均价为0.280元/瓦,环比持平;TOPCon电池片(24.7%+,210mm)均价为0.285元/瓦,环比持平。

双面双玻PERC组件(182mm*182-210mm)均价为0.090美元/瓦和0.680元/瓦,环比-10.0%/环比-2.9%;双面双玻PERC组件(210mm)均价为0.090美元/瓦和0.690元/瓦,环比-10%/环比-2.8%。双面双玻单晶TOPCon组件(182mm)均价为0.105美元/瓦和0.710元/瓦,环比持平/环比-2.7%;双面双玻单晶HJT组件(210mm)均价为0.120美元/瓦和0.880元/瓦,环比持平。

3.2mm镀膜光伏玻璃均价21.25元/平方米,环比持平;2.0mm镀膜光伏玻璃均价12.50元/平方米,环比持平。

锂电产业链价格方面,根据鑫椤锂电数据:

上游材料:硫酸钴价格为2.80万元/吨, 跌幅为2.78%。电池级碳酸锂价格为7.40万元/吨,下跌0.39万元/吨。电池级硫酸镍价格为2.83万元/吨,上涨0.02万元/吨。电池级硫酸锰价格为0.63万元/吨,上涨0.02万元/吨。

正极材料:钴酸锂(4.35V)价格为14.15万元/吨,维持稳定。磷酸铁锂价格为3.29万元/吨,下跌0.05万元/吨。NCM 5系价格为10.45万元/吨,跌幅为1.88%;NCM 811价格为14.85万元/吨,跌幅为0.67%。NCM523前驱体价格为6.55万元/吨,跌幅为1.50%;NCM 811前驱体价格为8.25万元/吨,维持稳定。

负极材料:高端天然负极价格为5.75万元/吨,维持稳定。高端人造负极价格为4.85万元/吨,维持稳定。

隔膜:基膜(湿法,9μm)价格为0.81元/平方米,维持稳定。

电解液:电解液(三元/圆柱/2600mAh)价格为1.97万元/吨,维持稳定;电解液(磷酸铁锂)价格为1.80万元/吨,维持稳定。DMC(电池级)价格为0.54万元/吨,维持稳定。六氟磷酸锂(国产)价格为5.60万元/吨,上涨0.05万元/吨。

市场整体走势

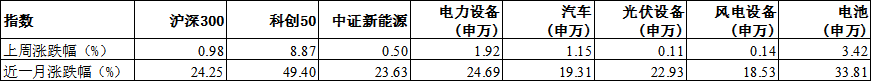

上周新能源、汽车板块跟随大盘整体上横盘震荡,最后一个交易日涨幅较大。

数据来源:iFind,数据截止时间:2024年10月18日,指数涨跌幅仅供参考,不预示未来表现,也不代表具体基金表现。沪深300指数代码000300,科创50指数代码000688,新能源指数代码000941。

行情解读

上周新能源、汽车板块跟随大盘整体上横盘震荡,最后一个交易日涨幅较大。电力设备涨跌幅表现在31个申万一级行业中排名第14,汽车板块涨跌幅在31个申万一级行业中排名第17。

汽车板块,10月10日,小鹏汽车首款AI汽车——小鹏P7+正式亮相,10月14日官方正式公布该车预售价格为20.98万元起,将于11月上旬上市交付,预计上市售价有望进一步下探。新车主打大空间和智能化,同时拥有家用轿车的大空间和轿跑的造型。本次P7+定位大空间轿跑,在小鹏纯视觉方案下,新车成本相对g6/g9平台大幅降低,目前新车预售价符合预期,结合小鹏领先的智驾,其销量预期较为乐观。比亚迪海豹06GT正式上市。新车基于比亚迪e平台3.0 Evo打造,搭载超13项比亚迪全球首创技术,拥有超100项全系标配,官方指导价格为13.68万元-18.68万元。新车目前主要竞品为小鹏M03,长安深蓝L07等,主打运动。相对于比亚迪老款纯电车型如秦EV等,舒适型配置有大幅提升,相对小鹏M03主要是续航较低,但舒适性配置上更优。

中游的锂电产业方面,近日龙头锂电公司Q3业绩出炉,单位盈利稳定,有利于稳定或进一步提振板块情绪。虽然当前锂电产业仍是供过于求的状态,但边际上,受益于下游的需求稳定增长及供给端的产能建设放缓,锂电产业链景气度有所上升。值此3季度业绩披露节点,我们也会持续关注、跟踪相关公司的盈利变化。

光伏板块,10月14日中国光伏行业协会在上海举行防止行业“内卷式”恶行竞争专题座谈会,随后在10月18日,光伏协会以《光伏组件当前成本分析:低于成本投标中标涉嫌违法!》为题发表公众号文章,公布了由协会经汇总、统计、分析与整理,测算得到的2024年10月光伏组件成本及构成:在不计折旧的情况下,一体化N型M10双玻组件(当前主流产品)的含税生产成本参考值为0.68元/W。协会指出,按照《中华人民共和国招投标法》,中标价格不应低于成本。预计在同等价格水平下,履约能力更强、产品品质稳定性更好的头部制造企业、或者效率更高的先进组件产品将在集采中获得更高的中标概率,这或将在一定程度上加速落后企业、落后产能的淘汰出清。

风电板块,上周多个海风项目取得重大进展,10月15日,华能集团发布华能苍南2号二期海上风电项目招标公告;10月17日,金风科技正式签约华电三山岛六海上风电项目机组供应,项目进入风机设备排产供应实施阶段;10月18日阳江帆石一海风项目首回500kV海底电缆及敷设开标,同日嵊泗7#海上风电项目环境影响报告获批,嵊泗3#、4#海上风电场项目EPC中标公示,项目计划2024年11月21日开工,2025年10月30日全部并网。近期国内海风项目开工、建设提速明显,十四五尾声临近,部分签约或获批项目预计将加速开工并网,建议关注项目密集释放对相关标的带来的业绩弹性。

相关基金

$红塔红土新能源主题精选股票C(OTCFUND|015538)$

$红塔红土新能源主题精选股票A(OTCFUND|015537)$

$红塔红土盛弘混合A(OTCFUND|006547)$

$红塔红土盛弘混合C(OTCFUND|006548)$

点击蓝色字体,查看详情~

风险提示:基金投资有风险,投资需谨慎。本材料不构成任何法律文件或投资建议或推荐。投资者在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件,在了解产品情况、自身的风险承受能力及销售适当性意见的基础上,理性判断并谨慎做出投资决策。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。

(来源:红塔红土基金的财富号 2024-10-22 14:33) [点击查看原文]