- 点赞

- 评论

- ♥ 收藏

- A大中小

自9月24日国新办发布会后,A股强势反弹,但债市则经历了 “先利率、后信用”的较大调整。面对债市波动,很多债基持有者难免焦虑慌张。这轮债市调整的原因是什么?债基还能持有吗?

债市为何出现调整?

总结债市这一波回调,很大程度上受稳增长政策预期、A股行情带动风险偏好改善等因素影响。一方面,近期货币、股市、楼市等政策密集推出且超出市场预期,导致市场对后续财政政策期待抬升,开始交易财政发力。另一方面,股市情绪持续高涨,外资翻多叠加资金跑步入市,“股债跷跷板”效应下部分资金从债市止盈流出,理财赎回压力导致债市波动加大。

展望未来,中长期来看,本次政治局会议明确“加大财政货币政策逆周期调节力度,要降低存款准备金率,实施有力度的降息”,说明宽松货币政策仍是大趋势,政策利率或将保持低位,即便未来宽财政落地,从政策落地到付诸实物工作量仍需要时间,在政策初期无需对债券市场过度悲观,市场调整期或是适度布局的良机。

债基还能持有吗?

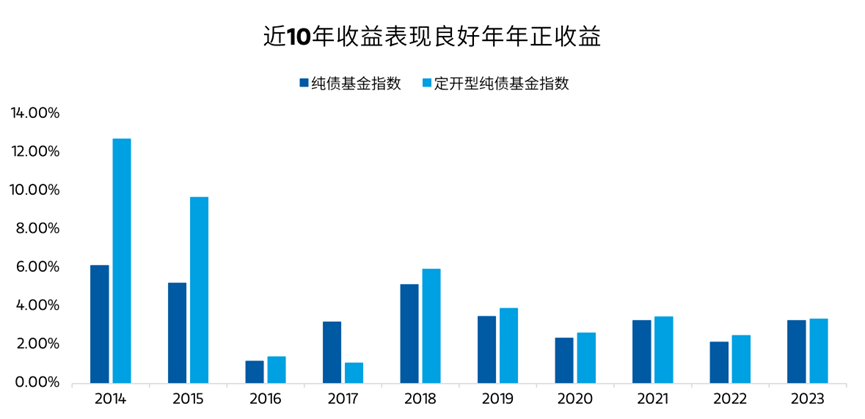

虽然纯债基金的收益在股票牛市时低于股票型和混合型基金,但是胜在收益相对稳定,其风险普遍低于股票型和混合型基金,适合更看重长期持有体验的投资者。Wind数据显示,从长期收益来看,无论是普通纯债基金指数还是定开型纯债基金指数,在近10年每年都能录得正收益,平均年化收益率分别为3.53%和4.66%,定开型纯债基金指数略胜一筹。

数据来源:Wind;标的指数:中证纯债债券型基金指数(930609), 中证定期开放债券型基金指数(930895);统计区间为2014年至2023年。历史数据仅供参考,不代表未来表现。

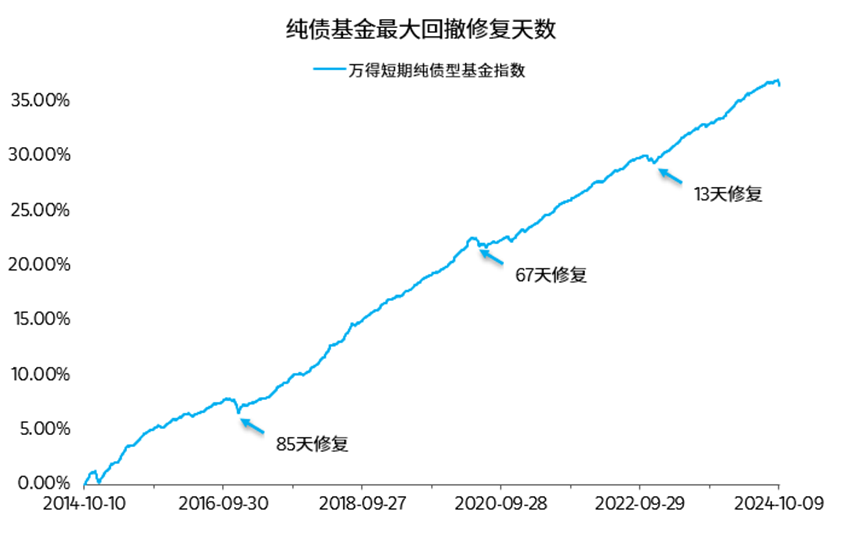

在债券投资中,固定的票息收入是其重要收益来源之一。由于有票息的保护,债市虽然在过去10年也经历了多轮牛熊周期,但整体呈现“牛长熊短”的特点,大部分时候能较为快速的修复回撤。从历史数据来看,即使遇到大级别的调整,万得短期纯债型基金指数最大回撤修复的时间不超过85天,最近1次的2022年底大回调甚至只用了13天就成功修复。这10年间那些小颠簸、小回调,修复时间就更短了。

数据来源:Wind; 标的指数:万得短期纯债型基金指数(885062);统计区间为2014.10.10至2024.10.10。历史数据仅供参考,不代表未来表现。

此外,从大类资产配置的角度看,债券类资产与其他资产相关性较弱,因此通过配置纯债基金,还可以实现投资组合的风险分散。在大波动、大分化的市场行情下,对于风险偏好相对较高的投资者来说,纯债基金也有望在组合配置中发挥“稳定器”的作用。而这一作用,需要投资者用“时间”和“耐心”去体会。

总的来说,纯债基金作为资产配置中的重要一环,无论是在市场波动时提供稳定性,还是在长期投资中力争资产增值,都显示出其不可或缺的价值。

免责声明:本资料仅作为投资者教育材料,不构成具体基金的宣传推介材料或法律文件。摩根士丹利基金管理(中国)有限公司(“本公司”或“基金管理人”)严格审查本资料的内容,但不就其准确性、完整性及适用性做出任何明示或暗示之保证,任何情况下本资料中测算的数据、信息或所表达的意见并不等同于实际投资结果,也不构成任何对投资人的投资建议、投资承诺或担保。基金投资有风险,请投资者独立决策并自行承担风险,过往业绩不预示未来表现,投资需谨慎,详阅基金法律文件。基金管理人与股东之间实行业务隔离制度,股东并不直接参与基金财产的投资运作。本资料版权归本公司所有,未经授权禁止第三方机构或个人以任何形式进行发布、复制、引用或转载。

$大摩优质信价纯债E(OTCFUND|020244)$

$大摩双利增强债券A(OTCFUND|000024)$

$大摩双利增强债券C(OTCFUND|000025)$

#A股还有上涨空间!多家金融巨头发声##美9月CPI同比升2.4%,高于市场预期##高位股退潮持续,什么信号?如何应对?##“中字头”崛起,行情逻辑是什么?##中信建投:A股迎来“信心重估牛”#

(来源:摩根士丹利基金的财富号 2024-10-11 18:00) [点击查看原文]