- 2

- 评论

- ♥ 收藏

- A大中小

债市近期交投情绪展露缓和的迹象,关键期限的国债收益率均有所下行,其中截至9月14日,10年期国债到期收益率跌破2.10%的心理关口来到2.04%附近。(数据来源:Wind,截至2024/9/14)

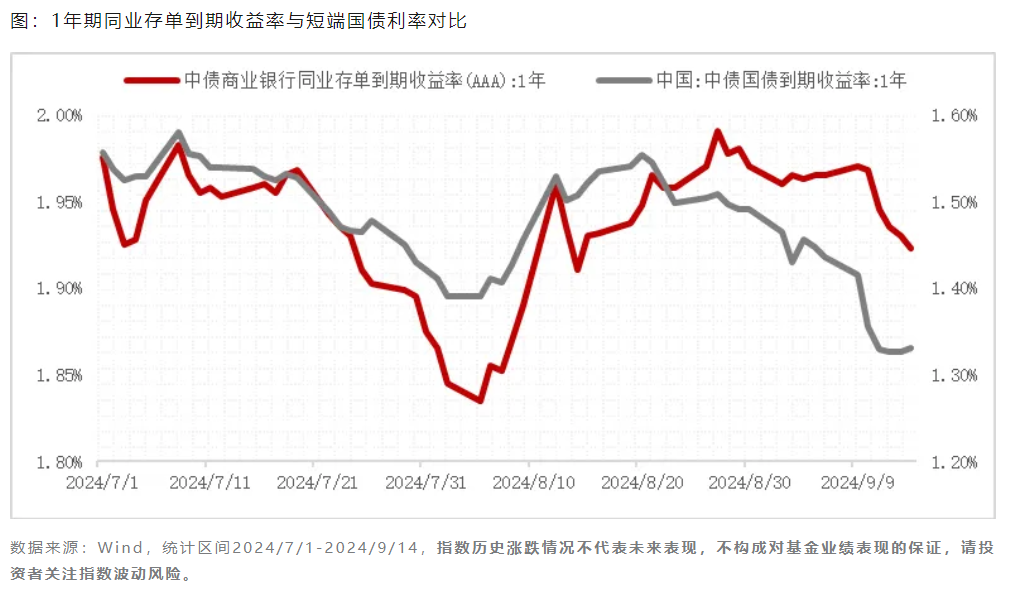

值得关注的是,存单与短债利差走阔。自8月下旬以来,短端国债利率下行迅速,而同业存单利率维持相对高位,两者利差从年初以来的约30bp走阔至目前的近60BP(数据来源:Wind,截至2024/9/14)。

$华泰柏瑞中证同业存单AAA指数7天持有期(OTCFUND|015863)$

如此一来,相比长债的略不确定性、以及短债的近期收益率迅速下行,同业存单当下的到期收益率位置收获不少关注。

站在当前时点,基于总体宏观经济数据以及货币政策司司长近期的公开讲话,央行存在降准降息空间,流动性不错、期限也比较短的存单配置价值凸显,而投资存单的同业存单指数基金有望直接受益,或是闲钱投资的便捷之选。

同业存单指数基金,其实很有料

目前市场上大部分的同业存单指数基金大多跟踪中证同业存单AAA指数,该指数样本券由在银行间市场上市的主体评级为AAA级、发行期限1年及以下、上市时间7天及以上的同业存单组成。

截至今年二季度末,全市场同业存单指数基金规模达925亿元,规模不算“大众”,但优点其实不少。具体来看,同业存单指数基金究竟有何魅力?(数据来源:基金定期报告,截至2024/6/30)

1 风险相对可控

在信用风险方面,同业存单指数基金主要投资于主体评级为AAA级的同业存单,发行主体多为全国性股份制银行和城市商业银行,本身资金实力雄厚,信用违约风险相对较低。

此外指数样本券分布较为分散,截至9月14日,指数共计8756只成份券,前十大成份券之和仅为2.8%,分散化的结构进一步降低了单一存单的信用风险。(数据来源:Wind)

在利率风险方面,指数成份券发行期限均为1年以内,久期相对较短,整体受利率影响较小。

2 严控波动

同业存单指数基金通常投资“纯度”较高,不投含权类产品,远离权益市场震荡,与低风险投资者较低波动目标的投资需求相匹配,是具有吸引力的闲钱投资选项。

虽然作为市值法估值品种,有净值波动和亏损的可能,由于机构投资者的资金体量相对较大因而同业存单指数也具有一定进攻力,其预期的收益与风险低于股票型基金、偏股混合型基金,高于货币市场基金。(注:本基金采用市值法股指,基金净值随市场波动,投资者购买本基金可能承担净值波动或本金损失的风险)

3 投资门槛较低

同业存单最低认购金额通常在1000万元以上,且仅限机构投资者。而同业存单指数基金投资让这一机构品种飞入百姓家,为普通投资者参与同业存单投资打开了通路,为较低风险偏好的投资者提供了闲钱投资新选择。

4 流动性较好

大部分同业存单指数基金通常设置有7天最短持有期,持有7天即可选赎回或继续持有,资金使用更灵活,能较好满足了投资者的日常流动性需求。

具体产品可以选哪只?

截至二季度末全市场共计85只同业存单基金指数(数据来源:沪深交易所),进一步关注近一年银河证券同业存单AAA指数基金榜单,我们看到了这么一只基金——

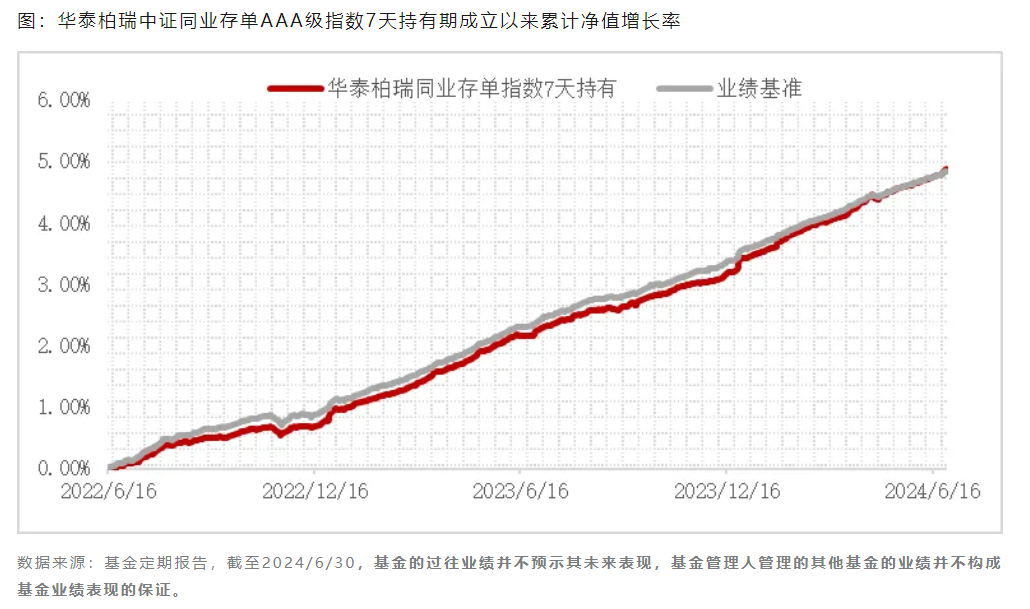

华泰柏瑞中证同业存单AAA级指数7天持有期(015863),截止8月底,近一年收益率达2.56%,在银河同类基金中排名1/54。

(业绩数据来源:华泰柏瑞,经托管行复核;同期业绩基准为2.35%,数据来源为WIND;银河排名分类:混合基金-固定收益类基金-同业存单AAA指数基金。数据均截至24/8/31,排名发布日期24/9/2。基金评价结果并不是对未来表现的预测,也不应视作投资基金的建议。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。详细业绩见备注。)

产品自成立以来画出一条靓丽的净值曲线,波动较低,持有体验舒适!且不收取申赎费用,整体持有成本较低。

2024年中报数据显示,华泰柏瑞中证同业存单AAA级指数7天持有期(015863)的基金份额较一季度末增长44%,其中,个人投资者是持基的“主力军”,持有比例达97.21%。(截至2024/6/30)

随着美联储降息靴子的落地,资本市场的不确定性再次加剧,同时也打开了我国货币政策调整的空间,相对稳健宽松的货币环境或将成为下一阶段的主旋律,同业存单的火热趋势有望延续。

低利率背景下,同业存单指数基金不仅有望继续担当投资者灵活高效打理闲钱的配置工具,还可作为资产配置中的重要组成部分,平衡组合风险。

$华泰柏瑞丰盛纯债债券C(OTCFUND|000188)$

$华泰柏瑞季季红债券A(OTCFUND|000186)$

$华泰柏瑞鸿利中短债C(OTCFUND|009094)$

#连环大招!降准并下调存量房贷利率#

(来源:华泰柏瑞基金的财富号 2024-09-24 09:47) [点击查看原文]