- 点赞

- 评论

- ♥ 收藏

- A大中小

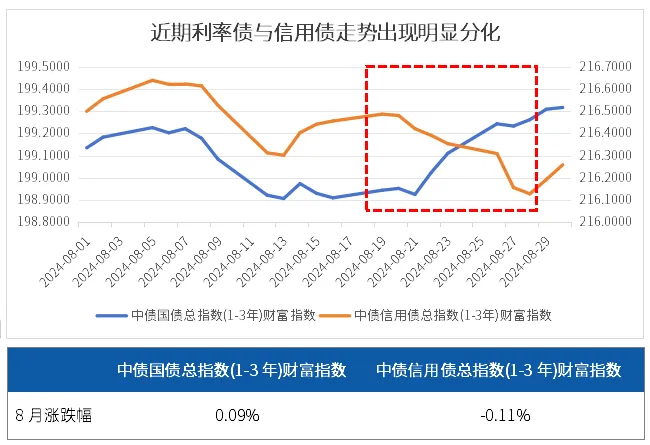

8月以来债券市场波动显著,利率债和信用债却走出了不同的行情:截至月末,中债-国债财富指数小幅上涨,中债-信用债财富指数则出现回调。

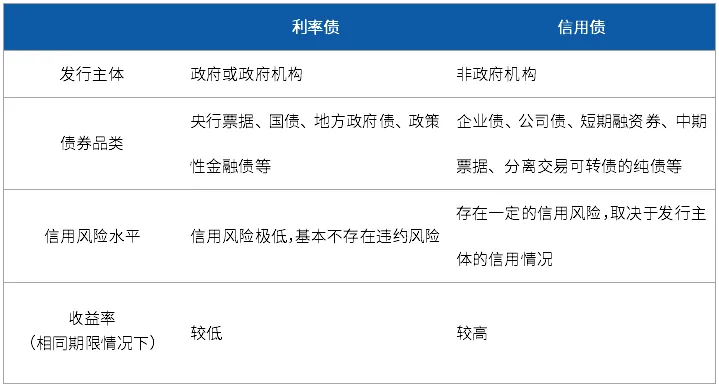

利率债和信用债的主要区别在于是否存在信用风险。利率债主要为有国家信用背书的机构发行的债券,包括国债、政策性金融债、央行票据以及地方政府债,债券价值主要受到利率变化的影响。信用债则是除政府之外的主体所发行的债券,包括企业债、公司债、短期融资券、中期票据等,其价值也受到利率变化影响,同时还受发行主体的信用情况影响。

所以,利率债与信用债行情出现分化,往往是资金对“信用”的考量有了变化。

债券定价中的信用考量

试想一下,我们把钱借给别人以前,肯定会考察借款人的信誉。如果对方资金实力不够,我们对借款方不还钱的忧虑会多一些,自然也会希望利息更高一些。这种由于信用资质不同带来的利率差异也叫作“信用利差”。

利率债如上文所述,有政府的背书,所以基本上不存在信用层面的风险;相较而言,信用债承担的风险则要考虑发行主体的信用资质,所需的风险补偿也就相对要高一些。因此,对于相同期限的债券来说,信用债的收益水平整体要高于利率债。

利率债主要受市场利率影响

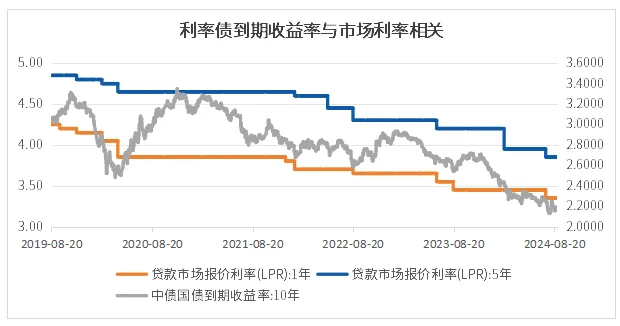

值得注意的是,尽管违约风险极低,利率债也会存在一定的价格波动,这种波动来源于市场利率的变化。

当市场利率上升时,新发行的债券会提供更高的利率,这使得已经发行的债券相对不那么吸引人,因为它们的票面利率低于市场水平。因此,为了保持竞争力,已发行债券的价格就会下降。相反,当市场利率下降时,已发行的债券提供的利率相对更有吸引力,因此它们的价格就会上升。

对于投资者来说,这意味着如果你持有债券基金,当市场利率上升时,基金净值可能会下降;当市场利率下降时,基金净值则可能上升。

信用利差收窄引致行情分化

复盘8月债市行情,市场前期过度演绎的“资产荒”逻辑是本轮调整的底层原因。在高收益资产稀缺的大背景下,许多投资者通过下沉信用资质以挖掘收益,信用债行情在前期已经演化较为极致,信用债与利率债的利差已经非常小了。

此时对于投资者来说,既然买信用债和利率债的收益差别不大,大家自然更倾向于选择违约风险较小的利率债。这一转变导致信用债需求端的萎缩,价格随之回调,而利率债则迎来需求上升,价格上涨,于是债券市场在8月中下旬呈现出了不太常见的分化行情。

可见,市场风险偏好的变化,会以信用利差的形式体现到债券的定价上。不过,利率债始终是信用债定价的锚,观察近期的市场动态,利率债价格已显现出企稳迹象,好资质的信用债回调空间已不大。债券本身作为一种生息资产,只要信用资质足够扎实,长期来看,一时波动也难改其稳健底色。

对于担忧信用风险的投资者而言,选择纯利率债品种也是较为稳妥的选择。由于少了信用债的补充,纯利率债产品日常波动会单调些(主要跟随利率变化),但长期来看,通过积累更稳定的票息收入,也能够勾勒出稳健的净值曲线。

安信基金旗下的纯利率债产品,还结合了短债与长债的特征进行布局,如安信中短利率债基金(A类:167504,C类:167505)聚焦剩余期限不超过3年的利率债,安信尊享添利利率债基金(A类:009784,C类:009785)利率债投资期限则更加灵活。

纯利率债投资,0信用风险

$安信尊享添利利率债A(OTCFUND|009784)$

$安信尊享添利利率债C(OTCFUND|009785)$

#券商“航母”要来,券商板块怎么走?#

风险提示:本材料仅为宣传用品,不作为任何法律文件,也不构成任何法律承诺。在任何情况下本材料中的信息或所表述的意见不构成对任何人的投资建议或承诺。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资者在进行投资前请认真阅读《基金合同》、《招募说明书》等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应,根据自身风险承受能力购买基金。市场有风险,投资须谨慎。

(来源:安信基金的财富号 2024-09-06 14:57) [点击查看原文]