- 1

- 评论

- ♥ 收藏

- A大中小

A股市场“红利+科技“的哑铃策略近两年在市场上关注度较高。其理念在于结合两种迥然不同资产的特点,旨在通过极致互补实现风险分散。”红利“通常指哪些具有较高股息收益率的股票,而”科技“则是指哪些具有高成长潜力的科技行业股票。其配置理念的核心思想包括:

(1)固定频率现金流:通过投资红利股票,投资者有望获得稳定的现金流,这些现金流来自于公司每年固定频率的分红。这类股票往往来自于成熟、稳定的行业,比如公用事业、消费必需品等。

(2)增长潜力:科技股通常具有较高的增长潜力,因为科技行业常常会出现颠覆性的创新和快速的增长。投资科技股有望为投资者提供资本增值的机会,但存在较大的不确定性。

(3)风险对冲:红利股票和科技股票往往在市场表现上存在差异,红利股票在市场下跌时可能表现更稳定,而科技股在市场上涨时可能表现更好。这种差异性可以作为风险对冲,减少整体投资组合的波动性。

(4)长期投资:这种配置理念强调长期持有,通过定期再平衡投资组合,保持红利和科技股票的适当比例,例如各50%,以适应市场变化。

而A股的这种哑铃组合思想,平移到港股市场上似乎也能大放异彩,因为港股市场经过前期调整,下半年投资环境有望向好。其中红利和AI科技或为两大主线,且相较A股市场存在“更红利、更AI“的特点。

(1)港股市场下半年投资环境有望向好

美联储降息推动外资流入港股市场:伴随7月26日美国核心PCE数据同比增长2.6%,降低至2021年3月以来最低水平,美联储降息可行性大幅提升。8月1日美联储议息会议后,美联储主席公开表示考虑9月降息的可能性。根据芝加哥商品期货交易所的观测工具,美联储9月份降息的概率达到100%。

美联储降息推动全球无风险利率之锚下移和美元贬值,国际资本市场资金有望再平衡,到包括港股在内的新兴国家市场寻找更好的收益率机会。港股市场国际化程度较高,外资回流有望提振港股市场。

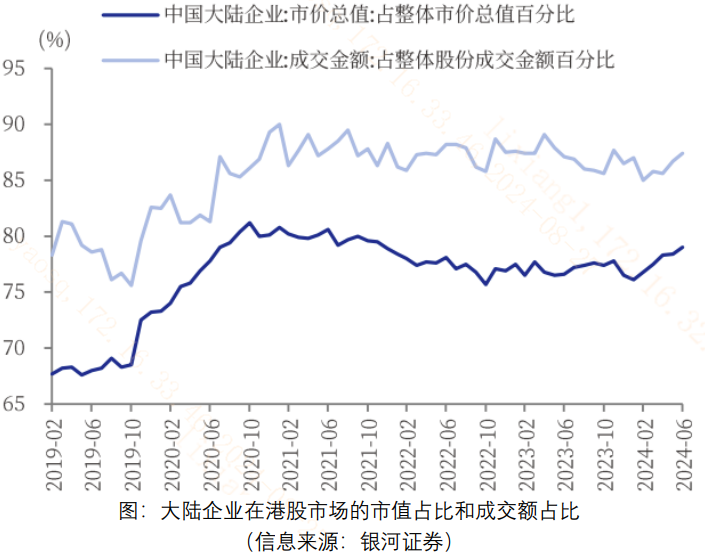

港股背靠的国内宏观经济缓慢复苏:港股市场基本面较大程度依赖国内宏观经济。截至2024年6月,内地企业总市值占港股总市值的79%,成交金额占港股整体成交金额的87%,内地企业在港股市场中影响重大。

上半年我国GDP为61.7万亿元,按不变价计算同比增长5.0%,基本达成目标。但短期来看,经济运行仍然面临挑战,国内有效需求不足的问题较为突出,亟需稳增长政策发力。展望下半年,7月两场重要会议定调积极,聚焦“稳增长“和”新质生产力“两大方向,发布大规模设备更新和消费品以旧换新政策、消费税改革政策、支持”瞪羚企业“和”独角兽企业“等重要政策,恰恰对应着与顺周期稳增长行业相关度更高的红利风格和与”新质生产力“行业相关度更高的科技赛道。

(2)港股高股息:更红利

港股高股息相较A股高股息存在一些比较优势:

1)AH溢价显著

AH股溢价指的是部分公司可能在A股和港股都上市了,但其A股(内地股票)相对于H股(香港股票)的价格差异。AH股溢价越高,代表同一公司的港股价格相较A股价格被低估了。截至7月24日收盘,恒生沪深港通AH股溢价指数为147.12,处于过去十年以来92%的分位数,代表港股市场相较A股市场被大幅低估了。

而正是由于AH股溢价的存在,港股股息率比A股更高,因此“更红利“。平均意义上而言,截至2023年12月31日,港股代表红利指数的股息率为7.99%,即使扣除20%的红利税后,仍然高于A股代表红利指数的6.20%,因此港股高股息的配置性价比更高。

2)港股通红利税改革预期

2024年3月重要会议期间,香港资本市场相关部门代表建议降低港股通投资者准入门槛,优化互联互通股息红利税务安排。该建议当前暂未实施。

当前港股通红利税政策为,内地个人投资者及证券投资基金通过港股通投资取得的股息按照20%的税率代扣个人所得税。如果未来港股通红利税优化政策落地,港股高股息的配置价值会进一步提升。

相关产品:给大家介绍一只指数,港股高股息ETF(159302)跟踪的港股通高股息投资指数(930915.CSI)选取30只连续分红、股息率高、流动性好的港股通范围内上市公司证券作为指数样本,具有高集中度的特点。

一方面,指数个股集中度更高,前十大成份股占比49.91%,聚焦港股红利龙头,资金利用率更高;另一方面,指数行业集中度更高,恒生一级行业分布上,第一大权重行业为金融,权重占比高达32.57%;第二大权重行业为能源业,占比21.27%。典型红利个股及行业占比较高有望使指数在红利风格占优期展现较强弹性,呈现“拥抱红利与资源”的特征,一方面受益于港股通红利税的改革预期,另一方面供给侧改革持续推进背景下,供给侧刚性的资源股在需求长期复苏背景下胜率较高。

(3)港股科技:更AI

港股科技股当前兼具业绩回暖与低估值的优势。截至8月26日,恒生科技指数市盈率估值为21.41倍,处于2020年以来12%的分位数水平,后续估值上涨空间较大。业绩方面,互联网龙头、消费电子两大方向值得关注。

互联网龙头处于AI产业链中下游,头部企业一季度业绩表现强劲,AI驱动下降本增效逐渐显现,利润端有望延续增长态势。此外,互联网龙头持续加大回购分红力度,既体现公司对未来前景的看好,也提升对投资者的吸引力。

消费电子板块处于AI产业链下游,随着AI驱动产品升级换代,AI手机有望迎来爆发式增长时代。据测算,2023年-2028年,AI手机市场年均复合增长率将达到63%,受到产业周期回暖和AI手机市场增长驱动,消费电子板块有望迎来向上行情。

相关产品:港股科技30ETF(513160)跟踪的恒生港股通中国科技指数(HSSCT)布局港股AI产业链上游半导体、中游大模型、下游消费电子和传媒等应用企业,前十大成份股占比77%,同样具有聚焦龙头的特点,资金利用率较高。且专注AI产业链,不含有新能源新势力车企。

整体而言,通过港股高股息ETF(159302)和港股科技30ETF(513160)构建港股哑铃组合,或是布局港股下半年“红利与AI齐飞”窗口期的一大思路。

$港股科技30ETF(SH513160)$

------

$上证指数(SH000001)$ $深圳华强(SZ000062)$

#ETF大V观市# #苹果进军机器人,产业链机会来了?##iPhone16要来了!A股果链或迎利好#

(来源:开阳ETF的财富号 2024-08-28 13:46) [点击查看原文]