- 3

- 2

- ♥ 收藏

- A大中小

近期债基回调,有投资者问是否要卖掉了?回答这个问题前,我们看看需要搞清楚债基回调的原因及应对措施。

一、债市回调原因及后市展望:

近期十年期国债收益率不断走低,央妈卖债后,机构也开始大幅净卖出中长期国债,市场情绪走弱,收益率快速调整。

展望后市,短期市场受到情绪影响波动较大,但债市向好趋势并未发生逆转,当前基本面仍在筑底,稳增长政策发力下,货币宽松周期仍在,债券市场有望企稳修复。

二、应对措施:选择绩优债基

接下来,我们在全市场筛选筛选绩优债基,筛选条件为:

1、业绩:最近四个季度,季季正收益;近6月收益大于2%,今年以来收益大于3%,近一年收益大于4%,并且一季度收益高于平均值;

2、近一年最大回撤大于-0.5%;

3、规模大于3亿;

4、暂停申购的不看。

通过以上业绩和风险条件的限制,重点是为了筛选出更优秀的产品。为了进一步简化,我们将每个季度设置一个最低业绩线,也就是2023Q3、2023Q4、2024Q1、2024年Q2四个季度的收益率均大于0.48%、1.09%、1.84%、1.37%。

三、千亿挑一的6只绩优债基

1、6只绩优债基

在全市场6603只债券基金里,仅有6只基金满足要求,可以说是千里挑一了,分别为:中欧稳鑫180天持有A、蜂巢添盈C、蜂巢丰瑞C、创金合信尊泰纯债、兴华安聚纯债C、东方臻选纯债C,如下图:

图1:6只绩优季季正收益的债基

数据来自:Wind,截至2024年8月21日

从基金经理角度来看,我们排除现任基金经理管理年限不到1年的基金,也就是东方臻选纯债C不符合要求(上图标红的),并且该产品也是暂停申购的状态,其他产品均符合要求。

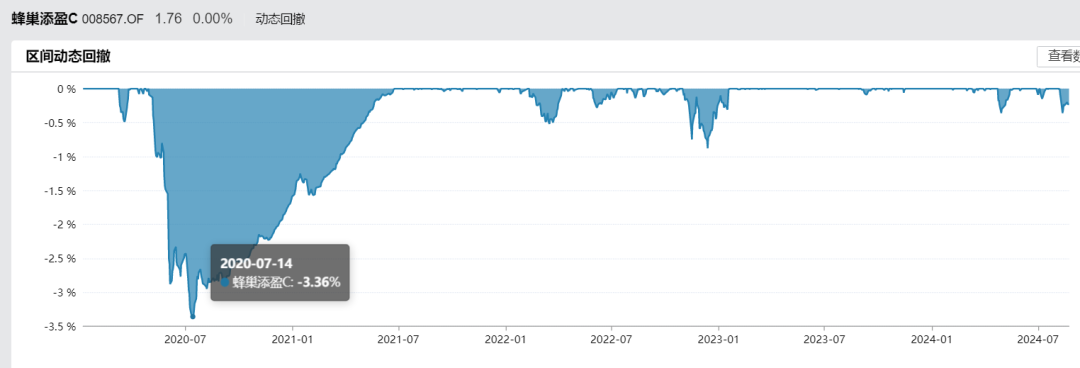

从图1还可以看到,今年以来上面6只产品,涨幅均超3%,涨幅最高的是蜂巢添盈C今年以来涨幅为5.29%,不过该产品历史最大回撤为-3.36%。

图2:蜂巢添盈C历史最大回撤情况

值得庆幸的是该产品的基金经理去年进行了更换,现任基金经理彭朝阳在2024年中报里表示,整体来看,经济还是维持一个弱复苏的格局,通胀压力较小,货币政策易松难紧,货币政策不会构成债券市场的利空因素,我们维持债券市场利率风险可控、收益率易下难上的判断,同时也需要关注央行的合意利率水平以及央行长债交易的节奏。

换句话说,大趋势是整体向上的,但是短期会回调波动,因为央行不希望收益率曲线太过平坦而去干预债市。

2、规模均在增长

Wind数据显示,从去年底到今年年中,这6只基金的规模均是增长的,说明投资者认可这些产品。增速上,中欧稳鑫的规模增长最快,从1.14亿增长到了目前的3.91亿元,规模增长了243%,主要是基数相对小。

另一只比较突出的是蜂巢丰瑞,该产品的规模从22亿增长到了34亿元,是增加的绝对值最大的一只产品。

图3:6只2023年底和2024年中规模比较

数据来自:Wind,截至2024年6月30日

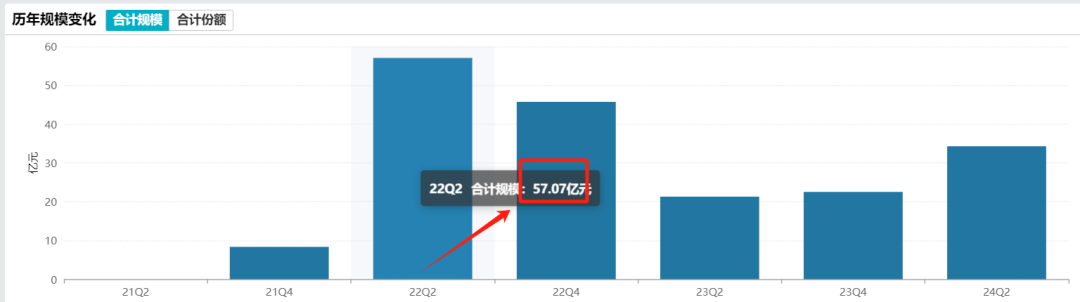

进一步查看蜂巢丰瑞的规模变动可以发现,该产品最高规模曾达到过57亿元,如下图:

图4:蜂巢丰瑞的规模变动

3、连续4个季度均有超额收益

近一年时间里债市并不稳定,而上面6只绩优债基不仅实现了连续四个季度季季正收益的优秀成绩,还取得了连续四个季度均有超额收益的表现。

比如:去年三四季度兴华安聚纯债的超额收益分别达到了1.99%、1.76%,这超额收益是非常高了。

整体看这6只产品不同季度的超额收益都比较明显,如下图:

图5:6只债基连续四个季度均有超额收益显著

数据来自:Wind,截至2024年6月30日

有明显的超额收益,这说明这6只基金的基金经理在投研支持下获取了良好的回报,展现了优秀的投资能力。

比如:中欧稳鑫180天持有A(018530),成立以来多阶段超额收益明显,如图6,据了解,该产品超额收益的获取,一方面是该产品收益多元化,以纯债打底,配置可转债资产进行增强,收益来源比较多元。

图6:中欧稳鑫各阶段超额收益情况

数据来源:Wind,截至2024/8/23。

最后,上面6只千里挑一的绩优债基产品,你看上哪只了?

从整个债基市场来看,短期市场受到情绪影响波动较大,但在货币政策宽松背景下,债市长期向好趋势并未发生逆转。

对投资者来说,选择基金公司实力强、基金经理经验丰富的债基是明智的选择。在上面6只季季正收益产品里,超额收益明显,规模也在上涨,感兴趣的投资者可以关注看看。

@中欧基金 @创金合信基金 @蜂巢基金 #炒股日记##复盘记录##强势机会#$兴华安聚纯债C(OTCFUND|017215)$$东方臻选纯债债券C(OTCFUND|006213)$$创金合信尊泰纯债债券(OTCFUND|003289)$

本文为个人观点,观点具有时效性,不作为投资建议,过往业绩不代表未来表现,市场有风险,投资需谨慎。

(来源:大资管视界的财富号 2024-08-27 13:09) [点击查看原文]