- 5

- 评论

- ♥ 收藏

- A大中小

梅姨求索记,欢迎关注!

不知道大家最近几年有没有一种感觉,时代变化太快了,新的事物此起彼伏,旧的东西翻天覆地。这种快节奏的变化更迭,有时候让人有一种跟不上节奏的慌乱。

甚至还有一种奇怪的感觉,旧的颠覆与你我紧密相连,新的变革我们却无从参与。难道真的是我们年纪大了?[笑哭]

像我之前在的一家公司,其实是一家小公司,但当年乘着房地产行业蓬勃发展的大势,给老板给公司包括给我们这些员工,都带来过一种错觉。那就是时代蓬勃发展,公司前景无限,而且这种繁荣会一直持续。

在这种预期之下,赚来的钱就特别不珍惜。我记得,当年我们这么一个只有几十人的小公司,居然内部开管理会议的时候,花了十几二十万邀请郎咸平给我们做了一个一两小时的分享。没错,就是那个联合前妻状告小三并成功追讨恋爱期间赠与的钱财和房产的经济学家[捂脸]

而曾经花一二十万请经济学家来吹水的公司,现在已经没有了……

曾经的繁华,和现在一对比,宛如一场镜花水月,令人恍惚。

而新的事物确实也是层出不穷。就比如最近大热的《黑神话:悟空》,现在无论打开那个媒体,到处都是关于它的消息。和它相关的概念股,比如浙版传媒,已经连续两个涨停了。而它是《黑神话:悟空》的出版方。

而我是一个不打游戏的人,这种新事物基本跟我是没什么关系的。如果硬要说有什么关系?那就是,我之前写的《投资新手躺赚指南》也是浙版传媒出版的[笑哭]

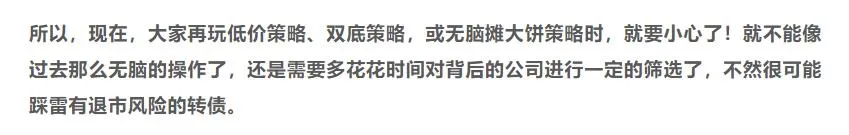

所以,在时代变化如此之快的当下,我们要谨慎使用以前的惯性思维,也许有些改变确实已经今非昔比了。

就比如,最近的可转债。

中证转债指数(000832)已经跌回到2021年年初时的水平了,也就是跌回3年前了。

21年的时候,梅姨曾经写过一篇《可转债玩法(一)多少钱买入可转债能赚钱?4条安全线+1个收益率!》,在那篇文章中,梅姨曾经写过21年初时的情景:

当时全市场50%的转债都是低于100元的!市场中位数的价格也只有100元!而且,梅姨当时说了,当时买入,一定赚得盆满钵满。

那现在呢?

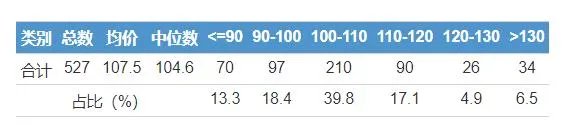

低于100元的转债已经有167只,也就是说在这几年转债扩容的情况下,现在低于100元的转债占比也已经高达31.7%;如果是统计低于110元的,占比已经高达71.5%!而市场中位数价格104.6元,也没比21年初高多少了。

那有朋友就问了,“我记得梅姨你当年说过,说当时是可转债绝佳的买入机会,那现在既然和当时差不多了,是不是也可以复制当年的操作,大笔买入呢?”

坦白讲,我不知道,但就像我在前面说的,“在时代变化如此之快的当下,我们要谨慎使用以前的惯性思维,也许有些改变确实已经今非昔比了。”

所以,我倾向于,现在的情况和以前不同了。

为什么这么说呢?

其实,梅姨在今年3月份的《可转债的挑战》中,就曾经旗帜鲜明地说过,可转债面临2大挑战。

一个是“小盘股狂欢下的“上不封顶”还能持续多久?”,毕竟发行可转债的公司背后大部分都是小盘股。梅姨当时贴过这样一张图:

全市场500多只可转债,公司市值小于50亿的占比45%,公司市值小于100亿的占比70%!而占比45%的市值50亿以下的公司,是比中证1000的平均市值还要小的。

所以,可转债的行情,是高度依赖小微盘股行情的,而小微盘股行情已经强势了3年,持续性存疑。详细的分析,大家还是回看那篇文章吧。

另外一个挑战是,““下有保底”的刚兑信仰正被打破!”。当时其实还只有搜特转债发生了实质性违约,这在当时已经是一个里程碑了。现在又出现了另一个里程碑,就是国企参股的岭南转债违约,国企背书也不管用了。

所以,可转债下有保底的刚兑信仰又进一步被打破了。

如果21年初,我们大举买入是基于“下有保底,上不封顶”的信仰,但现在这些已经发生了变化了。所以,我并不觉得,可以复制3年前的历史操作。

起码,就像梅姨在《新国九条,对我们投资有何影响?》中说过的一样,不能无脑操作了。

变化如此之快的时代,作为普通人,还是求稳一点吧!

#四大行屡创新高,股友们有何启示?##《黑神话》破圈,游戏行业迎新机遇?##可转债“妖风”又起#$浙版传媒(SH601921)$$可转债ETF(SH511380)$$1000ETF(SZ159629)$

(来源:梅姨求索记的财富号 2024-08-22 15:17) [点击查看原文]