- 5

- 评论

- ♥ 收藏

- A大中小

市场回顾及展望

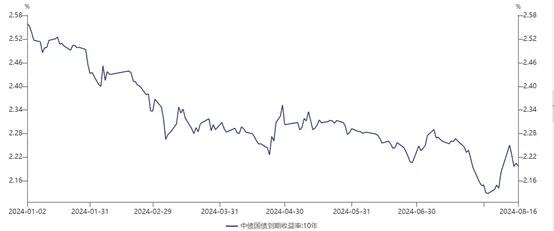

进入8月份,A股指数再度跌破2900点、十年期国债利率利率一度逼近2.1%新低。自2024年5月份以来,市场一直延续着债强、股弱的格局,直到7月末最后一个交易日,伴随着政治局会议稳增长的表述增强、以及人民币的短期大幅升值,上证指数单日大涨2%并重回2900点。随后,受短期经济数据扰动,A股指数再次震荡下行。与此同时,十年期国债利率持续走低至2.1%的历史低位。而随着债券市场历经快速上涨后,央行主动加大对于债券利率下行预期的纠偏,债市在最近几个交易日也迎来较大波动。历经前期反弹和大跌后,市场进入到8月份后面临再次选择方向,市场短期交投意愿低迷,等待经济基本面企稳和政策后续发力的效果。

未来股债市场可能延续弱势震荡,等待降息、促消费政策发力的效果。从7月底政治局会议表述看:一方面“当前外部环境变化带来的不利影响增多,国内有效需求不足”,肯定了当前经济转型过程中存在的困难,另一方面“我们要坚定发展信心,保持战略定力”,则表明了政府当局立足长期,短期强刺激的举措也很难推出。总体上,市场主要是在短期经济数据不达预期和宏观政策适度托底之间反复定价。2900点附近的A股市场具备逢低布局的良好价值,而债券资产在历经上涨后波动性在增加。

本轮债券市场波动原因分析

本轮债市波动从今年8月份开始,在两周的时间内十年期国债收益率从8月初的2.12%上行至8月中旬的2.20%,中债指数(H11009.CSI)区间跌幅最大跌幅-0.31%。如果复盘债券指数历史走势看,债券市场的短期时有发生,而本轮债市调整总体仍处于正常范围内。

(一)本轮债市调整源于短期涨幅过高,导火索是央行“喊话”债券市场

今年以来,债券市场持续震荡攀升。从十年期国债指数来看,市场利率从年初的2.56%一路下行至8月份最低的2.12%,区间利率下行幅度超过40bp,带动债券资产和债券基金净值走出震荡上涨行情。在债市逐步走高的过程中,全市场资金对于债券资产的追逐热度也在不断提升,并且全市场逐步形成了市场利率持续下行的一致预期。为了预防债市超涨的风险,直到进入8月份,央行通过“开展国债借入操作”、“持续提示长期国债利率潜在风险”等举措和公开发文提示,部分资金提前抢跑卖出,带动债市短期波动明显增加。

(二)本轮债市调整相比于历次债市波动相对温和

相比于过去几次较大的债券市场波动,本轮债市调整的幅度相对较小。在过去五年中,债券市场曾经出现过两轮较大幅度的调整,分别是:

1)2020年4月30日 -2020年11月27日,中债指数(H11009.CSI)区间跌幅-1.82%。下跌原因主要是2020年疫情爆发后,国家通过发行特别国债、大规模减税降费等强刺激政策全力推动经济复苏,经济在受疫情短期扰动后快速反弹,十年期国债利率也从2020年4月份的2.51%快速反弹至11月份最高的3.31%;

2)2022年11月4日 -2022年12月16日,中债指数(H11009.CSI)区间跌幅-0.84%。下跌原因主要是2022年11月国内宣布完全放松疫情管控,经济活动全面重启,十年期国债利率从11月的2.64%快速反弹至12月最高的2.89%。期间,还伴随有理财产品的短期大额赎回,对债券市场流动性带来明显冲击。

而从过去的两次大级别调整来看,债券资产因为其固有的固定票息收益属性,在历经短期市场价格波动后,债券资产净值都会逐步得到修复。债券市场的阶段下跌,都带来了较好的逢低入场机会。

未来债券基金如何投资?

债券基金短期波动预计增加,长期仍具有稳健配置价值。我们看到,自8月份公布社融信贷数据后,债券市场再度迎来反弹,反映出短期宏观经济基本面对债券资产的上涨仍相对有利。当然,我们也要看到,伴随着市场利率的逐步走低,全社会也逐步强化了利率下行的一致预期,部分机构和参与主体甚至通过大幅加大杠杆和拉长久期的方式博取资本利得收益,债券市场波动风险也在抬升。所以,央行及时纠偏市场过于一致的利率下行预期,防止市场利率短期出现过快单边波动。展望未来,债券市场将在宏观经济短期走弱与央行防范风险的干预行为之间定价,债券资产短期仍可能有所波动,但长期稳健配置价值没有改变。

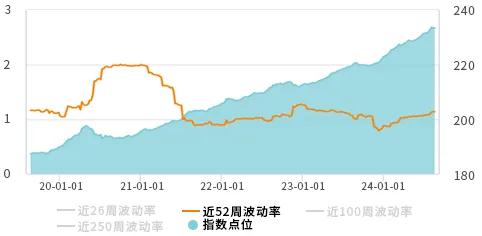

一)淡化短期波动,聚焦长期稳健收益。以中债指数(H11009.CSI)为例:中债指数年化波动率一般在1%左右(即年度+/-1%的涨跌幅变化)。特别地,当债券市场出现明显利空因素冲击时,例如在2020年下半年疫后经济复苏期间,债券市场波动率会显著上升到2%左右的水平。同时,可以看到债券指数的净值是震荡走高的,这源于债券资产天然的票息收益属于。债券指数曲线虽然长期逐步走高,但期间出现短期波动也是常态。所以,在资管产品净值化的大背景下,债券资产的短期波动并不会改变债券长期稳健收益的内在属性。

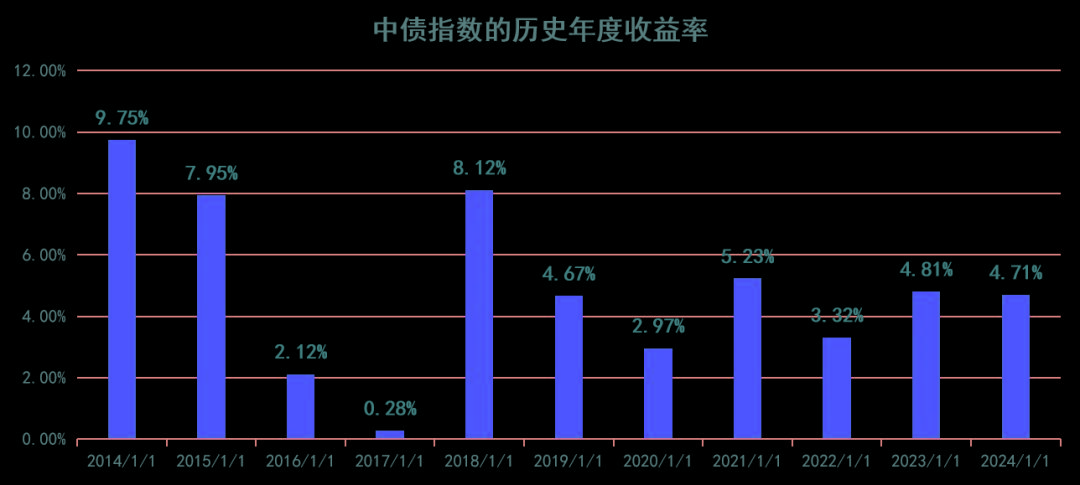

二)与时间做朋友,保持投资耐心。债券基金的收益来源主要有两方面:1)票息收益。这是每年的固定票息收益所得,由所投资债券品种的票面利率决定;2)资本损益。这是由市场利率波动所带来的债券价格涨跌。由于债券价格跟市场利率负相关,所以:当市场利率上涨时,债券下跌,债券资产价格表现为资本利损;当市场利率下跌时,债券上涨,债券资产价格表现为资本利得。而从长期来看,因为市场利率涨跌是相对随机的,由此所带来的债券价格波动往往会盈亏相抵,于是,长期决定债券基金收益的主要因素就是票息收益。所以,长期看,债券资产一般都会有较好稳健的长期收益。同样以中债指数(H11009.CSI)为例:过去十年以来,该债券指数没有出现过年度浮亏的情况,区间年化收益约4.50%。

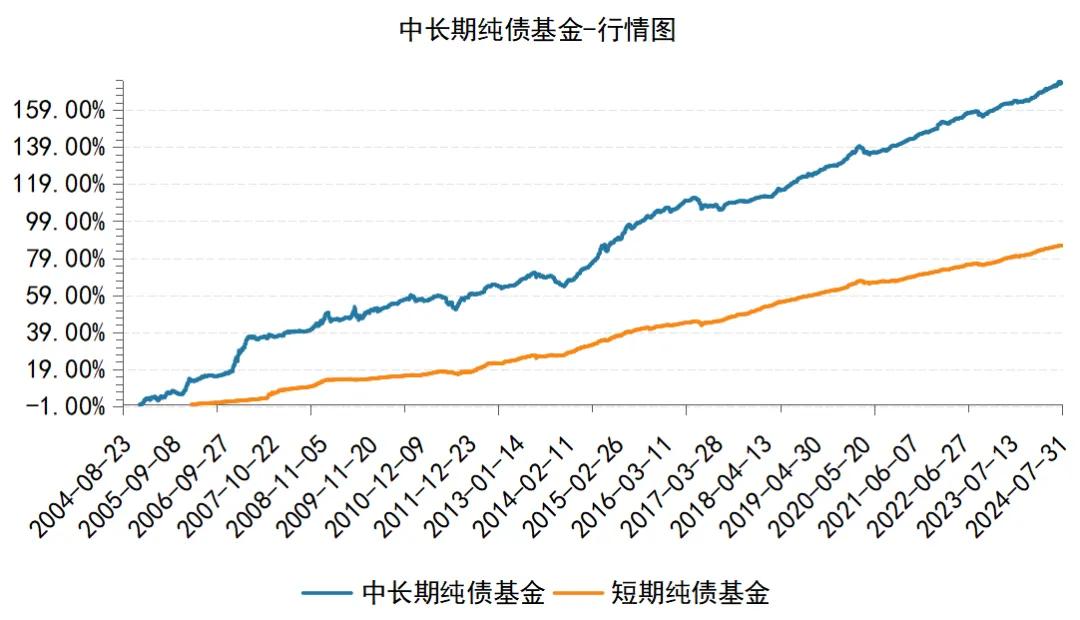

三)利用市场调整,逢低择机配置。短期看,债券市场可能仍有波动,央行短期的干预行为可能会带来债券市场扰动,从短期角度看,短债基金相对长债基金具有更好的防御属性;而长期看,全市场无风险利率仍有下行空间,特别地,考虑到海外美联储大概率于9月份启动降息周期,届时也将打开我国货币政策下调利率的政策空间,届时长债基金相对于短债基金可能有更好的收益空间。所以,对于不同投资者而言,未来配置债券基金的思路也会有所侧重:如果投资者对短期波动比较敏感,则可以考虑配置短债基金;反之,如果投资者持有债基的时间久期比较长,则可以考虑配置长债基金。

本资料仅为本公司与渠道、客户沟通交流使用,不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成本基金业绩表现的保证。基金投资须谨慎。

$招商产业债券A(OTCFUND|217022)$

$招商双债增强债券(LOF)C(OTCFUND|161716)$

$招商招祥纯债C(OTCFUND|003864)$

$招商招悦纯债C(OTCFUND|003157)$

$招商安心收益债券C(OTCFUND|217011)$

$招商鑫悦中短债C(OTCFUND|006630)$

$招商添盈纯债C(OTCFUND|006384)$

$招商鑫诚短债C(OTCFUND|016527)$

$招商安阳债券C(OTCFUND|010431)$

$招商稳乐中短债90天持有期债券C(OTCFUND|013100)$

$招商中证白酒指数(LOF)C(OTCFUND|012414)$

$招商国证生物医药指数(LOF)C(OTCFUND|012417)$

$招商沪深300地产等权重指数C(OTCFUND|013273)$

$招商中证煤炭等权指数(LOF)C(OTCFUND|013596)$

#李大霄最新研判:2839或是历史大底##央行将借入国债,债市影响几何?##市场热点解析#

(来源:招商基金的财富号 2024-08-22 09:45) [点击查看原文]